офз

ЦБ РФ взялся за российский рубль?

- 09 октября 2020, 12:29

- |

Друзья, всем доброго дня!

Пока на валютной бирже царит откровенная вакханалия (все же сегодня экспирация месячного опционного контракта), решил обратить взор на нашего «золотого червонца» — российского рубля. Тем более, недавно делал обзор по нему для одного информационного издания «Давыдов.индекс»:

К концу сентября курс рубля вплотную приблизился к ключевому психологическому уровню — 80 рублей за доллар. Ослаблению национальной валюты способствует целый ряд фундаментальных факторов, большинство из них носит геополитический характер. Чтобы сделать прогноз о дальнейшей судьбе нашей денежной единицы, давайте взвесим все за и против. Забегая вперед, негативных факторов пока накопилось значительно больше. Но обо всем по порядку.

Среди отрицательных моментов особняком стоим политическая напряженность вокруг нашей страны. Выборы в Белоруссии, инцидент с Навальным, а также присоединившийся к ним потенциальный конфликт между Арменией и Азербайджаном и гипотетическое участие России в качестве регулятора — все эти факторы вызывают негативную реакцию Запада. И если Америка, занятая сейчас внутренними делами, а если точнее — выборами президента, пока сделала передышку в антироссийской риторике, то их немецкие коллеги вовсю обеспокоены сложившейся ситуацией и грозят нам новыми санкциями.

( Читать дальше )

- комментировать

- Комментарии ( 17 )

Негативный фон успешных размещений ОФЗ

- 09 октября 2020, 10:17

- |

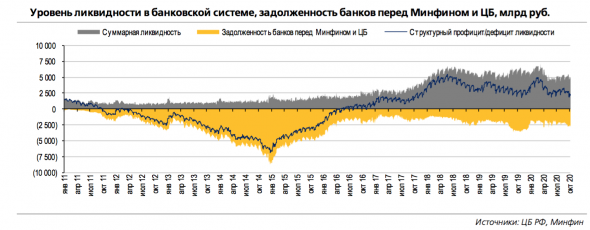

Объем ликвидности банковского сектора

Источник: Уралсиб

Вчерашний аукцион Минфина подтвердил тенденцию повышенного спроса со стороны крупных институциональных инвесторов. Для рынка и Минфина это новость хорошая, но ряд фактов немного сбавляют оптимизм по этому поводу.

Во-первых, в ходе вчерашнего размещения Минфин предложил премию к своему выпуску. Об этом много было разговоров с конца августа, когда общий рыночный фон начал постепенно усугубляться. На этот шаг министерство долго не шло, хватало достаточно отложенного спроса. Теперь, когда ресурсы со стороны спроса постепенно снижаются, уже приходится стимулировать спрос с помощь премии. Пространство для маневра постепенно снижается, и это опасно, если вторая волна пандемии станет причиной для второй волны кризиса.

Во-вторых, впервые за последние несколько месяцев структурный профицит банковской системы снизился. Для рынка ОФЗ большой объем свободной ликвидности — надежная гарантия успешного проведения первичных размещений. С сокращением структурного профицита банки становятся более избирательными в участии в аукционах Минфина. До конца года и этот аспект также может стать не самым приятным сюрпризом.

Количество заимствований со стороны государства увеличивается, а гарантии стабильного спроса постепенно уходят, как и увеличиваются риски повышения ставок. В итоге, среднесрочная картина получается не самой радужной.

Автор: Илья Григорьев

Новости компаний — обзоры прессы перед открытием рынка

- 08 октября 2020, 09:06

- |

Вот такая геопосполитика. Польша нашла способ заработать на «Северном потоке-2»

Решение польского антимонопольного регулятора UOKiK, который приказал европейским кредиторам «Северного потока-2» — Shell, Engie, Wintershall, Uniper и OMV — расторгнуть соглашения о финансировании проекта, не будет иметь немедленных последствий, считают опрошенные “Ъ” юристы. Европейские компании и «Газпром», на который был наложен штраф в $7,6 млрд, видимо, ждет многолетняя тяжба в польских судах, и в течение этого времени компании смогут не выполнять постановление UOKiK. Если в итоге «Газпром» проиграет суды в Польше, он сможет обратиться в ЕСПЧ, но это не предотвратит попытки UOKiK арестовать активы компании в Европе.

https://www.kommersant.ru/doc/4521414

Водород у ворот. Как Россия пытается выйти на новый рынок

Сомнения по поводу будущего традиционной углеводородной энергетики, усиленные спадом спроса на сырье из-за коронавируса, подтолкнули крупнейших потребителей российских энергоресурсов, таких как ЕС и Китай, ускорить планы по декарбонизации. В центре внимания оказался водород — его использование минимизирует выбросы СО2 и в то же время вписывается в текущий бизнес крупнейших нефтегазовых компаний. РФ пока в основном лишь наблюдает за зарождающимся рынком. “Ъ” выяснил ситуацию и перспективы водородного бизнеса у трех потенциальной ключевых российских игроков — НОВАТЭКа

( Читать дальше )

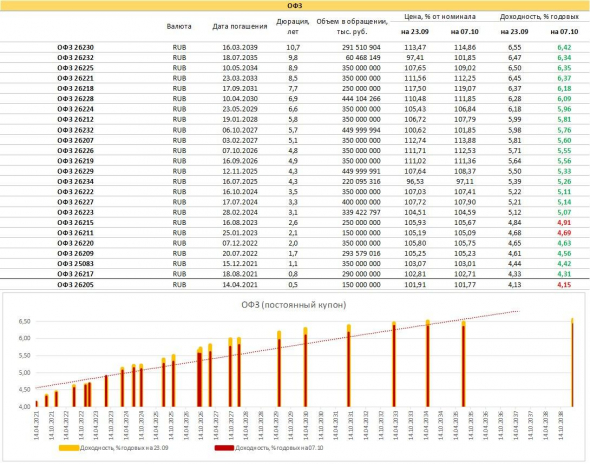

PRObondsмонитор. ОФЗ растут в цене, субфеды стоят на месте, корпоративные облигации снижаются

- 08 октября 2020, 07:38

- |

ОФЗ, наконец, пошли в рост. Котировки поднимаются уже неделю и для длинных бумаг это в среднем 2% к цене. Примечательно, что короткие бумаги роста цен и снижения доходностей не показали. Их котировки даже чуть снизились. Спрос, таким образом, в первую очередь спекулятивного характера. Это неплохо. Но пока останусь при мнении, что ОФЗ своего дна не показали. Это не утверждение, и ошибка очень возможна. Это предположение, исходя из ситуации: рубль продолжает падать, как и рынок акций. И это способно заставить Банк России не только остановить цикл снижения ставок, но и повернуть его вспять. Предположение тоже может оказаться ложным. Но риски развития событий в таком ключе, очевидно, есть.

( Читать дальше )

1-ое пришествие бакса в 100 руб. ожидается в ...

- 07 октября 2020, 22:34

- |

Ранее В.Соловей — доллар по 100р в ...2020.

)

ПС.

ВЛ был гостем в передаче -

21:45 Гид по инвестициям. Ставка на рубль. Как заработать на курсе-

tv.rbc.ru/archive/guide

tv.rbc.ru/tvprogram/

Минфин РФ установил новый рекорд размещения за один аукционный день, продав ОФЗ на 345,73 млрд рублей

- 07 октября 2020, 16:52

- |

Мы такими темпами к дефолту не приплывём? Как было с ГКОошками?

А отдавать чем будем? Реализация нефти и газа падает. Готовьтесь, дорогие россияне, к дальнейшему залазиванию в ваш карман.Берешь чужие и на время, а отдаешь свои и навсегда.Ох как этого не хочется.

Готовимся к карантину опять? А чтобы не возмущались, копейками рот будут затыкать?

А кто все это покупал?

Что победит: низкие процентные ставки или желание тратить бюджет?

- 06 октября 2020, 18:58

- |

Что победит: низкие процентные ставки или желание тратить бюджет?

До конца года Минфин планирует занять 5,4 трлн. руб.

Заняли лишь 2,8 трлн руб.

Слабое звено — нерезы. Волатильность рубля и низкие ставки делают бессмысленным какой-либо керри трейд.

В этом году падение рубля уже убило всю доходность инвестиций в рублевую доходность.

И вероятнее всего нерезы не будут наращивать позиции в ОФЗ, так как очевидно, что смысла в этом никакого нет.

В худший период 4 кв 2014 нерезов в ОФЗ было всего 20%.

В 4 кв. 2019 их доля выросла до 30,8%.

Сейчас снова отток, в августе их доля снизилась до 29,4%.

Отток нерезов взяли на себя российские банки. Доля их активов в ОФЗ подросла с 3% до 4,5%.

АКРА пишет, что дальше наращивать не будут, так как для этого нужны средне-долгосрочные пассивы.

Свободных денег в пенсионной системе нет, поэтому пенс фонды тоже брать больше не смогут.

АКРА: госдолг РФ вырастет с 12.3% ВВП до 21.3% ВВП в 2023г.

У физиков на депозитах 29.1% ВВП но рассчитывать на них не стоит = нужна более высокая доходность.

В общем, как вы думаете, каким концом треугольника-эквилибриума придется пожертвовать?

Варианты ответа вынесены в опрос☝️

В чем разница между рублем и долларом или почему ММТ в России не работает

- 06 октября 2020, 16:45

- |

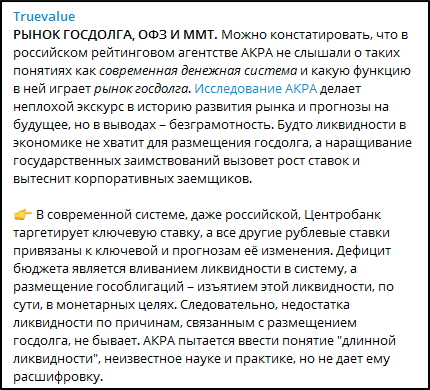

Виктор Тунев в своем телеграм-канале truevalue намедни написал хороший пост про «рынок госдолга, ОФЗ и ММТ», безжалостно критикуя отечественное рейтинговое агенство АКРА. Я решил слегка вступиться за организацию и высказать несколько своих мыслей на эту тему.

(В телеграм-канале @Truevalue вышел интересный пост, посвященный рынку отечественного госдолга и теории ММТ (Modern Monetary Theory).

Ключевые тезисы автора: (i) — недостатка ликвидности по причинам связанным с размещением госдолга не бывает, (ii) — государство с помощью банков всегда может разместить любой объем ОФЗ, (iii) — «эффект вытеснения» (crowding out) в финансовом смысле невозможен в современной денежной системе.

Все это, однако, на практике разбивается о суровые реалии отечественной экономики. В которой рубль по-прежнему не является резервной и инвестиционной валютой, а практически единственным источником последней в нашем государстве является экспорт энергоносителей и минерального сырья (в последнее время также золота).

( Читать дальше )

Отчет сентябрь 2020

- 05 октября 2020, 18:35

- |

Отчет сентябрь

Личные финансы.

На ИИС взносов не было, план по пополнению (на 400 т.р.) данного счета выполнен.

Пополнил Основной на 100 тр. (правда раньше времени, такая возможность появилась из-за ранее отложенной заначки). Таким образом планы по счетам ИИС и Основной на год выполнены полностью. И теперь преступил к формированию заначки.

Пенсионный все пополнения по плану.

Все счета, по сути, простояли на месте. В прошлом месяце я писал:

«На мой дилетантский взгляд все двигается к сильной волатильности рынка, может штормить до нового года достаточно сильно, поэтому я плотно задумываюсь о страховочных элементах. 100% в акциях мне не комфортно… НО никаких ответов для себя пока не нашел, а комфорт полного нахождения в акциях у меня отсутствует. Облигации пока не покупал… Думаю. Штудирование опционов тоже ничего не дало, пока мало понимания в голове

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал