отчеты мсфо

Мечел опубликовал смешанные финансовые и операционные результаты за 4 квартал - Синара

- 02 марта 2022, 12:52

- |

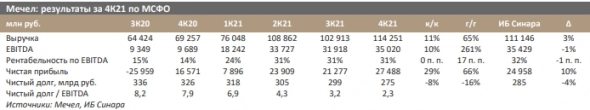

Выручка и EBITDA выросли на 10–11% к/к на фоне более высоких цен на коксующиеся угли и наращивания продаж стальной продукции в отчетном периоде. По обеим статьям результаты оказались близкими к нашим расчетам (консенсус-прогнозы отсутствуют). Чистая прибыль подскочила на 29% к/к до 27,4 млрд руб. и превысила нашу оценку на 10%. За квартал компания сократила чистый долг на 8% до 275 млрд руб., уменьшив его отношение к EBITDA до 2,3 (мы ожидали 2,5). По итогам всего 2021 г. чистая прибыль составила 80,6 млрд руб., что предполагает выплату дивидендов в размере 116 руб. на привилегированную акцию (мы рассчитывали на 112 руб.).

В то же время обратим внимание, что инвесторов, скорее всего, разочаруют операционные результаты за 4К21: из-за по-прежнему неразрешенных проблем в добывающем сегменте совокупное производство угля снизилось на 4% к/к, а продажи угольного концентрата упали на 12%. Мечел не поделился каким-либо производственными планами на 2022 г. Напомним, что вопрос выплаты дивидендов по привилегированным акциям совет директоров Мечела обсудит на своем заседании в апреле-мае (мы предполагаем выплату 116 руб. на акцию, и в таком случае дивдоходность бумаг по цене закрытия пятницы составит 52%).Смолин Дмитрий

Синара ИБ

- комментировать

- Комментарии ( 0 )

Полюс опубликовал нейтральные финансовые результаты за 4 квартал - Синара

- 02 марта 2022, 12:43

- |

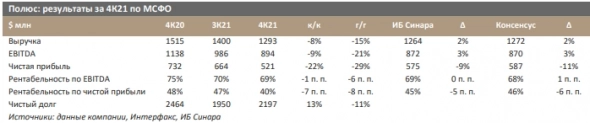

— Выручка уменьшилась на 8% к/к до $1293 млн (на 2% выше нашего и среднерыночного прогнозов).

— Снижение EBITDA составило 9% к/к, а сам показатель — $894 млн (+3% относительно оценки ИБ Синара и консенсус-прогноза).

— Чистая прибыль упала на 22% к/к до 521 млн (на 9% ниже наших ожиданий и на 11% — рыночных).

Компания объявила дивиденды за 2П21 в размере $4,05 на акцию, что соответствует ее дивидендной политике, предусматривающей выплату в виде дивидендов 30% суммы EBITDA. В прошлом месяце Полюс приступил к реализации программы выкупа собственных акций на открытом рынке на общую сумму $200 млн (не более 1,4% уставного капитала), рассчитанную на ближайшие полгода. Но по состоянию на 25 февраля компания пока не выкупила с рынка какие-либо пакеты. Телефонную конференцию для инвесторов Полюс проведет 10 марта.Смолин Дмитрий

Синара ИБ

За счет благоприятной конъюнктуры на рынках стали и угля, чистая прибыль Мечела подскочила до 80.5 млрд рублей - Атон

- 02 марта 2022, 11:42

- |

Выручка за 4К21 составила 114.3 млрд руб. (+11% кв/кв), а EBITDA достигла 35 млрд руб. (+10% кв/кв), рентабельность EBITDA осталась на уровне 31%. Чистая прибыль выросла на 29% кв/кв до 27.5 млрд руб. По состоянию на 31 декабря 2021 чистый долг составил 275 млрд руб., на фоне чего соотношение чистый долг/EBITDA упало до 2.3x (против 7.9x на конец 2020). Выручка Мечела за 12M21 составила 402 млрд руб. (+51% г/г), EBITDA увеличилась в 2.9x до 119 млрд руб., чистая прибыль подскочила до 80.5 млрд руб. против 0.8 млрд руб. за 12 месяцев прошлого года. Добыча угля в 4К21 чуть упала, составив 2.81 млн т (-4% кв/кв), а производство стали увеличилось до 922 тыс. т (+4% кв/кв). Продажи концентрата коксующегося угля приблизились к 1 млн т, составив 925 тыс. т за 4К21 (-12% кв/кв). Продажи энергетического угля выросли до 679 тыс. т (+6% кв/кв), а сортового проката — снизились до 247 тыс. т (-32% кв/кв). Добыча угля за 12M21 сократилась на 34% г/г до 11.35 млн т, продажи концентрата коксующегося угля снизились на 23% г/г до 4.36 млн т в результате снижения добычи угля на шахтах в Южном Кузбассе из-за недостаточного финансирования в предыдущие годы.

( Читать дальше )

Полюс опубликовал нейтральные результаты за 4 квартал - Атон

- 02 марта 2022, 11:07

- |

Выручка Полюса за 4К21 составила $1 293 млн (-8% кв/кв), что в рамках ранее раскрытых показателей и является результатом ухудшения операционной динамики (продажи золота -8% кв/кв до 712 тыс. унц.). EBITDA упала до $894 млн (-9% кв/кв), а рентабельность EBITDA составила 69% (-1 пп кв/кв) из-за отрицательного влияния роста AISC (+20% кв/кв до $837/унц.) в результате сохраняющегося ускорения капзатрат. Результаты в целом вписываются в рамки консенсуса, EBITDA оказалась выше ожиданий рынка на 3%. Чистый долг увеличился до $2.2 млрд (с $1.95 млрд на конец 3К21), а соотношение чистый долг/EBITDA выросло до 0.6x (против 0.5x в 3К21). Дивиденды за 2П21 могут составить $4.03 за акцию, предполагая доходность 3.9% по цене вчерашнего закрытия. Капзатраты компании за 2021 составили $928 млн (против прогноза $1.0-1.1 млрд), TCC составили $405/унц. (против ожидаемых $425-450/унц.).

Полюс опубликовал нейтральные результаты, EBITDA оказалась на 3% выше консенсуса. Прогноз по производству на 2022 год был подтвержден на уровне 2.8 млн унций, капзатратам — на уровне $1.1-1.2 млрд, а TCC (денежные затраты) — $425-$450/унц. Золото сейчас находится в фокусе, но мы ожидаем, что его цена нормализуется, возвратясь к уровню около $1 800/унц. после ослабления геополитической напряженности. Также возможно дополнительное давление на цены, если Россия «распечатает» свои запасы золота. Полюс торгуется с консенсус-мультипликатором EV/EBITDA 2022П 5.2x. На фоне обвала российского рынка Полюс недорог относительно своих мировых аналогов, которые торгуются с мультипликатором 7.3x. Мы по-прежнему предпочитаем Полиметалл.Атон

Русгидро опубликовала хорошие результаты за 4 квартал, соответствующие ожиданиям рынка - Атон

- 02 марта 2022, 10:45

- |

Выручка компании за 4К21 составила 126.3 млрд руб., увеличившись на 6.7% г/г, показатель EBITDA увеличился на 1.6% г/г до 30.2 млрд руб., рентабельность EBITDA снизилась на 1.2 пп г/г до 23.9%. Чистая прибыль продемонстрировала рост на 80.4% г/г и достигла 25.4 млрд руб. Выручка группы за 12М21 выросла на 7.1% г/г до 460.1 млрд руб., EBITDA составила 122.2 млрд руб. (+1.6% г/г), рентабельность EBITDA снизилась на 1.4 пп до 26.6%. Чистая прибыль Русгидро составила 42.1 млрд руб. (-9.7% г/г), а скорректированная чистая прибыль — 78.4 млрд руб. (+16.9% г/г), что обеспечивает DPS в размере 0.089 руб. с доходностью 12.7%, в соответствии с дивидендной политикой компании. Группа также представила прогноз на 2022: чистая прибыль ожидается на уровне 46 млрд руб., показатель EBITDA должен составить 119-120 млрд руб., выручка прогнозируется равной 420 млрд руб. Капзатраты Русгидро прогнозируются на уровне 135 млрд руб.

Компания представила хорошие показатели по МСФО, соответствующие ожиданиям рынка. Тот факт, что Русгидро намерена следовать дивидендной политике, предусматривающей коэффициент выплат 50%, и не планирует ее пересмотр, представляется нам интересным. Мы ожидаем, что компания выплатит дивиденды в размере 0.052 рубля на акцию с доходностью 8%. Между тем бумаги компании упали в последнее время не так глубоко, как большинство российских акций в последнее время. На данный момент мы не осуществляем аналитическое покрытие по бумаге.Атон

🔎МГТС Отчет МСФО

- 02 марта 2022, 10:34

- |

Источник:https://www.e-disclosure.ru/portal/fileload.ashx?fileid=1737013

( Читать дальше )

Сбербанк в 21 году заработал чистую прибыль по МСФО в ₽1,246 трлн против ₽760,3 млрд годом ранее

- 02 марта 2022, 10:31

- |

Руководство группы Сбербанк оценивает возможное влияние ситуации в экономике, предпринимает меры для обеспечения устойчивой работы группы — отчет.

Чистые активы европейских «дочек» Сбербанка на 31 декабря не превышали 1,3% чистых активов группы — отчет.

Чистая прибыль Сбербанка по МСФО за 2021 год составила 1,24 трлн рублей — Экономика и бизнес — ТАСС (tass.ru)

Сбербанк закрыл с прибылью 2021 год — ПРАЙМ, 02.03.2022 (1prime.ru)

Чистая прибыль Полиметалл в 21 г снизилась на 15%

- 02 марта 2022, 10:13

- |

Денежные затраты Группы в 2021 году составили US$ 730 на унцию золотого эквивалента, увеличившись на 15% по сравнению с прошлым годом, что соответствует прогнозу Компании в US$ 700-750 на унцию золотого эквивалента.

Совокупные денежные затраты увеличились на 18% в сравнении год к году и составили US$ 1 030 на унцию золотого эквивалента, превысив на 6% верхнее значение прогноза Компании в US$ 925-975 на унцию золотого эквивалента за счет влияния инфляции на рост капитальных затрат.

Скорректированная EBITDA снизилась на 12% по сравнению с 2020 годом, достигнув US$ 1 464 млн за счет динамики затрат на фоне стабильного уровня продаж и выручки. Рентабельность по скорректированной EBITDA снизилась на 7 п.п. до 51% (58% в 2020 году).

Чистая прибыль составила US$ 904 млн (US$ 1 066 млн в 2020 году), при этом базовая прибыль на акцию составила US$ 1,91 (US$ 2,25 на акцию в 2020 году) на фоне снижения операционной прибыли вследствие роста затрат.

( Читать дальше )

Акции РусГидро в долгосрочной перспективе интересны как дивидендная история - Промсвязьбанк

- 01 марта 2022, 20:55

- |

Выручка компании за отчетный период составила 460,1 млрд руб. (+7,1% г/г), EBITDA – 122,2 млрд руб. (+1,6% г/г), чистая прибыль – 42,1 млрд руб. (-9,7% г/г).

Рост выручки обусловлен увеличением продаж электроэнергии (+5,6% г/г) и мощности (+13,3% г/г) за счет ввода в эксплуатацию в 2020 году Зарамагской ГЭС-1, Верхнебалкарской МГЭС, Усть-Джегутинской и Барсучковской МГЭС.

( Читать дальше )

Основные финпоказатели Полюса снизились из-за падения продаж и цен реализации золота - Велес Капитал

- 01 марта 2022, 19:30

- |

В сравнении с 4-м кварталом 2020 г. основные показатели снизились из-за падения продаж и цен реализации золота, а также значительно возросших капитальных и операционных затрат, что, впрочем, заранее ожидалось рынком. Однако в свете текущей геополитической ситуации финансовые результаты перестали быть значимым фактором, определяющим динамику котировок.

Финансовые показатели В 4-м квартале 2021 г. Полюс сократил выручку на 15% г/г, до 1 293 млн долл. (консенсус 1 272), уменьшив объем продаж при одновременном снижении цены на золото. EBITDA сократилась на 21% г/г, до 894 млн долл. (консенсус 870), рентабельность также упала на 6 п.п. г/г, до 69%. Свободный денежный поток снизился на 52% г/г, до 294 млн долл. Основными причинами падения показателей являются возросшие до 389 млн долл. капитальные затраты (+43% г/г) и увеличение себестоимости добычи золота (TCC +16% г/г, AISC +37% г/г).

Долговая нагрузка. На конец декабря 2021 г. чистый долг Полюса вырос на 13% к/к, до 2 197 млн. долл, а соотношение чистый долг/EBITDA составило 0,6х. Мы отмечаем, что на горизонте ближайших лет чистый долг/EBITDA будет находиться далеко от порогового значения 2,5х, что позволит Полюсу распределять на дивиденды 30% EBITDA.Жителев Сергей

ИК «Велес Капитал»

Дивиденды. Совет директоров рекомендовал по итогам второй половины 2021 г. направить на дивиденды 548 млн. долл., что соответствует 392 руб. на акцию при текущем валютном курсе.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал