SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

отчеты мсфо

Целевая цена по акциям ЛСР поставлена на пересмотр - Финам

- 25 марта 2022, 20:00

- |

Одна из крупнейших российских публичных строительных компаний ЛСР, акции которой находятся в нашем аналитическом покрытии, сегодня представила свои финансовые результаты за 2021 год.

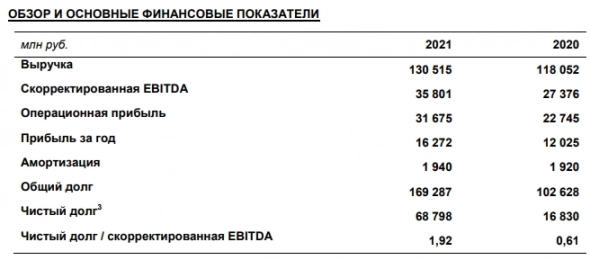

Выручка ЛСР в отчетном периоде увеличилась на 10,6% г/г и составила 130,5 млрд руб. Стоит отметить, что годовой показатель выручки вырос как в сегменте строительства жилой недвижимости по всем регионам присутствия, так и в сегменте производства строительных материалов. Скорректированная EBITDA компании увеличилась на 30,8% до 35,8 млрд руб., а чистая прибыль выросла на 35,3% г/г и достигла 16,3 млрд. руб.

По итогам 2021 года число заключенных новых контрактов ЛСР в Санкт-Петербурге, ключевом регионе присутствия, сократилось на 39% г/г до 373 тыс. кв. в и увеличилось на 5,6% г/г в денежном эквиваленте до 57 млрд руб. В Москве число заключенных новых контрактов сократилось на 34,6% г/г до 136 тыс. кв. м и уменьшилось на 3,2% г/г до 31 млрд руб. в денежном выражении. В Екатеринбурге число заключенных новых контрактов снизилось на 20,2% г/г до 104 тыс. кв. м и выросло в денежном эквиваленте на 12,5% г/г до 9 млрд руб.

( Читать дальше )

Выручка ЛСР в отчетном периоде увеличилась на 10,6% г/г и составила 130,5 млрд руб. Стоит отметить, что годовой показатель выручки вырос как в сегменте строительства жилой недвижимости по всем регионам присутствия, так и в сегменте производства строительных материалов. Скорректированная EBITDA компании увеличилась на 30,8% до 35,8 млрд руб., а чистая прибыль выросла на 35,3% г/г и достигла 16,3 млрд. руб.

По итогам 2021 года число заключенных новых контрактов ЛСР в Санкт-Петербурге, ключевом регионе присутствия, сократилось на 39% г/г до 373 тыс. кв. в и увеличилось на 5,6% г/г в денежном эквиваленте до 57 млрд руб. В Москве число заключенных новых контрактов сократилось на 34,6% г/г до 136 тыс. кв. м и уменьшилось на 3,2% г/г до 31 млрд руб. в денежном выражении. В Екатеринбурге число заключенных новых контрактов снизилось на 20,2% г/г до 104 тыс. кв. м и выросло в денежном эквиваленте на 12,5% г/г до 9 млрд руб.

( Читать дальше )

- комментировать

- Комментарии ( 1 )

Группа ЛСР представила сильные финрезультаты за 2021 год - Атон

- 25 марта 2022, 15:51

- |

Группа ЛСР опубликовала результаты за 2021 по МСФО

Выручка Группы ЛСР выросла на 11% г/г до 130.5 млрд руб., скорректированная EBITDA укрепилась на 31% г/г до 35.8 млрд руб., рентабельность EBITDA увеличилась на 4 пп до 27%. Чистая прибыль составила 16.3 млрд руб. (+35% относительно годом ранее). Выручка в Санкт-Петербурге выросла на 4% г/г, а скорректированная EBITDA подскочила на 25% г/г на фоне роста цен. В Москве выручка и скорректированная EBITDA увеличились на 9% и 53% г/г соответственно. Выручка от продажи строительных материалов выросла на 17% г/г, а EBITDA взлетела на 57% г/г. Чистый долг Группы подскочил до 68.8 млрд руб. против 16.8 млрд руб. в прошлом году, соотношение чистый долг/EBITDA составило 1.92x.

Выручка Группы ЛСР выросла на 11% г/г до 130.5 млрд руб., скорректированная EBITDA укрепилась на 31% г/г до 35.8 млрд руб., рентабельность EBITDA увеличилась на 4 пп до 27%. Чистая прибыль составила 16.3 млрд руб. (+35% относительно годом ранее). Выручка в Санкт-Петербурге выросла на 4% г/г, а скорректированная EBITDA подскочила на 25% г/г на фоне роста цен. В Москве выручка и скорректированная EBITDA увеличились на 9% и 53% г/г соответственно. Выручка от продажи строительных материалов выросла на 17% г/г, а EBITDA взлетела на 57% г/г. Чистый долг Группы подскочил до 68.8 млрд руб. против 16.8 млрд руб. в прошлом году, соотношение чистый долг/EBITDA составило 1.92x.

В целом Группа ЛСР опубликовала сильные результаты за 2021, которые оказались близкими к нашим ожиданиям, хотя консенсуса рынка нет. Тем не менее мы не считаем результаты существенными для динамики акций, поскольку мы сейчас живем в новой экономической реальности. Девелоперы будут поддерживаться правительством, но пока неясно, какой эффект кризис окажет на Группу.Атон

🔎КуйбышевАзот Отчет МСФО

- 25 марта 2022, 14:17

- |

КуйбышевАзот Отчет МСФО

Источник:https://www.e-disclosure.ru/portal/fileload.ashx?fileid=1740029

( Читать дальше )

Источник:https://www.e-disclosure.ru/portal/fileload.ashx?fileid=1740029

( Читать дальше )

Прибыль ЛСР за 21 г по МСФО выросла на 35%

- 24 марта 2022, 20:14

- |

ФИНАНСОВЫЕ ИТОГИ 2021 ГОДА:

- Остаток денежных средств составил 100 489 млн руб.по сравнению с 85 798 млн руб. на конец 2020 годаВыручка выросла до 130 515 млн руб.

- Скорректированная EBITDA составила 35 801 млн руб.

- Прибыль за 2021 год выросла до 16 272 млн руб. Прибыль на акцию составила 170,83 руб.

- Чистый долг составил 68 798 млн руб. (общий долг: 169 287 млн руб.)

- Соотношение чистый долг/скорректированная EBITDA составило 1,92.

- Средняя процентная ставка составила 7,6% на конец 2021 г., по сравнению с 6,7% на конец 2020 г.

- По оценке Knight Frank на 31 декабря 2021 года, земельный банк «Группы ЛСР» вырос до 9,4 млн кв. м (2020: 8,2 млн кв. м) и был оценен в 471 млрд руб.

«Группа ЛСР» публикует финансовые показатели за 2021 год | Новости | ПАО Группа ЛСР (lsrgroup.ru)

🔎Группа ЛСР Отчет МСФО

- 24 марта 2022, 19:40

- |

Группа ЛСР Отчет МСФО

Источник:https://www.e-disclosure.ru/portal/fileload.ashx?fileid=1739834

( Читать дальше )

Источник:https://www.e-disclosure.ru/portal/fileload.ashx?fileid=1739834

( Читать дальше )

Дивидендные выплаты и выделение Распадской могут возобновиться после устранения ограничений - Велес Капитал

- 24 марта 2022, 15:00

- |

Распадская представила сильные финансовые результаты за 2-е полугодие 2021 г.

На фоне ралли мировых цен на коксующийся уголь компания смогла нарастить показатели до рекордных значений. При этом Распадская не стала выплачивать финальные дивиденды за 2021 г. Также Евраз приостановил процесс выделения угольных активов на неопределенный срок.

ИК «Велес Капитал»

Финансовые показатели. По итогам 2-го полугодия выручка Распадской выросла до 1 415 млн долл. (наш прогноз 1 452 млн долл.) благодаря значительному росту цен реализации угольного концентрата. EBITDA компании увеличилась до 1 022 млн долл. (наш прогноз 981 млн долл.), рентабельность составила 63,5%. Свободный денежный поток по итогам 2-го полугодия достиг 448 млн долл.

( Читать дальше )

На фоне ралли мировых цен на коксующийся уголь компания смогла нарастить показатели до рекордных значений. При этом Распадская не стала выплачивать финальные дивиденды за 2021 г. Также Евраз приостановил процесс выделения угольных активов на неопределенный срок.

На наш взгляд, дивидендные выплаты и выделение Распадской возобновятся после устранения ограничений, связанных с регистрацией материнской компании в Великобритании. Одним из потенциальных вариантов нам видится переход Евраза в российскую юрисдикцию ближе к концу 2022 г.Газизова Эльза

ИК «Велес Капитал»

Финансовые показатели. По итогам 2-го полугодия выручка Распадской выросла до 1 415 млн долл. (наш прогноз 1 452 млн долл.) благодаря значительному росту цен реализации угольного концентрата. EBITDA компании увеличилась до 1 022 млн долл. (наш прогноз 981 млн долл.), рентабельность составила 63,5%. Свободный денежный поток по итогам 2-го полугодия достиг 448 млн долл.

( Читать дальше )

Финансовые результаты Распадской за 2021 год в целом соответствуют ожиданиям рынка - Атон

- 24 марта 2022, 12:13

- |

Распадская – обзор финансовых результатов за 2021

Выручка Распадской за 2021 достигла $2 098 млн (3.4х г/г), в основном, вследствие консолидации Новокузнецкой площадки (которая обеспечила $1 128 млн выручки за 2021) и роста цен реализации. EBITDA взлетела в 6.8 раз до $1 332 млн, рентабельность EBITDA составила 63.5% (+34.5 пп г/г). Чистая прибыль показала рост в 4.9 раза г/г до $875 млн. Денежная себестоимость производства угольного концентрата по группе в 2021 выросла на 21% г/г до $39/т, в том числе консолидация Новокузнецкой площадки добавила к себестоимости $4/т. Капзатраты составили $228 млн против $60 млн в 2020 (в том числе $90 млн пришлось на Новокузнецкую площадку). Коэффициент ЧД/EBITDA остался незначительным на уровне 0.02x. Совет директоров принял решение не выплачивать финальные дивиденды за 2021 на фоне неопределенности, обусловленной геополитическими рисками.

Выручка Распадской за 2021 достигла $2 098 млн (3.4х г/г), в основном, вследствие консолидации Новокузнецкой площадки (которая обеспечила $1 128 млн выручки за 2021) и роста цен реализации. EBITDA взлетела в 6.8 раз до $1 332 млн, рентабельность EBITDA составила 63.5% (+34.5 пп г/г). Чистая прибыль показала рост в 4.9 раза г/г до $875 млн. Денежная себестоимость производства угольного концентрата по группе в 2021 выросла на 21% г/г до $39/т, в том числе консолидация Новокузнецкой площадки добавила к себестоимости $4/т. Капзатраты составили $228 млн против $60 млн в 2020 (в том числе $90 млн пришлось на Новокузнецкую площадку). Коэффициент ЧД/EBITDA остался незначительным на уровне 0.02x. Совет директоров принял решение не выплачивать финальные дивиденды за 2021 на фоне неопределенности, обусловленной геополитическими рисками.

Результаты в целом соответствуют ожиданиям рынка. Совет директоров принял решение не выплачивать дивиденды за 2021, реагируя на сложившуюся рыночную конъюнктуру. Пока остается неясным, как будет завершаться выделение Распадской из Евраза и как именно компания адаптирует дивидендную политику к новым «санкционным» реалиям.Атон

Carnival: рост цен на нефть - новая проблема после COVID-19 - Синара

- 23 марта 2022, 19:31

- |

Компания Carnival представила результаты за закончившийся 28 февраля первый квартал 2022 ф. г., согласно которым выручка компании составила $1,62 млрд, не оправдав ожиданий аналитиков (2,26 млрд), а чистый убыток в размере $1,66 на акцию оказался более значительным, чем ожидалось ($1,36).

Котировки Carnival снизились во вторник всего на 0,1%.

В 1К22 коэффициент загрузки круизных лайнеров составил 54% против 16% в 1К21 и 75% в 1К19. Выручка в расчете на пассажира увеличилась на 7,5% по сравнению с аналогичным периодом 2019 г. благодаря высоким доходам от бортовых и прочих услуг.

Операционные затраты по-прежнему превышали выручку, а значит, компания оставалась убыточной на операционном уровне. Менеджмент Carnival рассчитывает на операционную прибыль в третьем квартале 2022 ф. г. за счет увеличения спроса в летний сезон. Рынок по итогам 3К22 ожидает операционную прибыль в размере $899,8 млрд и рентабельность по ней на уровне 16%. Однако мы считаем такой консенсус-прогноз чрезмерно оптимистичным.

Несмотря на то, что к лету Carnival возобновит работу своего флота в полном объеме и спрос на круизы будет восстанавливаться, повышенные затраты на судовое топливо, приведут к общему увеличению операционных затрат, и компания, как следствие, получит, как мы считаем, скромную операционную прибыль. По нашим оценкам, стоимость мазута и дизельного топлива в текущем квартале уже выросла примерно на 60% г/г. Расходы на топливо в доковидном 2019 г. составляли 7,5% к выручке Carnival. Если высокие цены на топливо сохранятся, то расходы на него вырастут в 2022 г. до $1,9 млрд и негативный эффект на уровне операционной прибыли составит $711 млн. На наш взгляд, консенсуспрогноз Bloomberg по чистой прибыли (-1,9 млрд) недооценивает потенциальные потери Carnival от роста стоимости топлива.

( Читать дальше )

Котировки Carnival снизились во вторник всего на 0,1%.

В 1К22 коэффициент загрузки круизных лайнеров составил 54% против 16% в 1К21 и 75% в 1К19. Выручка в расчете на пассажира увеличилась на 7,5% по сравнению с аналогичным периодом 2019 г. благодаря высоким доходам от бортовых и прочих услуг.

Операционные затраты по-прежнему превышали выручку, а значит, компания оставалась убыточной на операционном уровне. Менеджмент Carnival рассчитывает на операционную прибыль в третьем квартале 2022 ф. г. за счет увеличения спроса в летний сезон. Рынок по итогам 3К22 ожидает операционную прибыль в размере $899,8 млрд и рентабельность по ней на уровне 16%. Однако мы считаем такой консенсус-прогноз чрезмерно оптимистичным.

Несмотря на то, что к лету Carnival возобновит работу своего флота в полном объеме и спрос на круизы будет восстанавливаться, повышенные затраты на судовое топливо, приведут к общему увеличению операционных затрат, и компания, как следствие, получит, как мы считаем, скромную операционную прибыль. По нашим оценкам, стоимость мазута и дизельного топлива в текущем квартале уже выросла примерно на 60% г/г. Расходы на топливо в доковидном 2019 г. составляли 7,5% к выручке Carnival. Если высокие цены на топливо сохранятся, то расходы на него вырастут в 2022 г. до $1,9 млрд и негативный эффект на уровне операционной прибыли составит $711 млн. На наш взгляд, консенсуспрогноз Bloomberg по чистой прибыли (-1,9 млрд) недооценивает потенциальные потери Carnival от роста стоимости топлива.

( Читать дальше )

Распадская в 21 г получила чистую прибыль в размере $875 млн по сравнению с $177 млн годом ранее

- 23 марта 2022, 17:10

- |

• Выручка составила 2 098 млн долл. США, что на 1 479 млн долл. США выше, чем в 2020 году, в том числе рост на 1 128 млн долл. США за счет присоединения Новокузнецкой площадки. Кроме того, выручка выросла год к году на фоне более высоких цен реализации.

• Показатель EBITDA увеличился до 1 332 млн долл. США по сравнению с 197 млн долл. США в 2020 году, в том числе рост на 682 млн долл. США за счет присоединения Новокузнецкой площадки.

• Чистый денежный поток от операционной деятельности составил 869 млн долл. США по сравнению с 183 млн долл. США в 2020 году.

• Компания получила чистую прибыль в размере 875 млн долл. США по сравнению с 177 млн долл. США в 2020 году. Прибыль на акцию увеличилась с 25,9 до 130,8 центов США.

• Рентабельность по прибыли увеличилась до 42% по сравнению с 29% в 2020 году.

• Объем добычи рядового угля всех марок составил 22,8 млн тонн по сравнению с 9,3 млн тонн в 2020 году, в том числе рост на 12,3 млн тонн за счет присоединения Новокузнецкой площадки.

• Денежная себестоимость тонны концентрата выросла на 21% (7 долл. США) относительно 2020 года и составила 39 долл. США за тонну, в том числе рост на 4 долл. США за счет присоединения Новокузнецкой площадки.

( Читать дальше )

• Показатель EBITDA увеличился до 1 332 млн долл. США по сравнению с 197 млн долл. США в 2020 году, в том числе рост на 682 млн долл. США за счет присоединения Новокузнецкой площадки.

• Чистый денежный поток от операционной деятельности составил 869 млн долл. США по сравнению с 183 млн долл. США в 2020 году.

• Компания получила чистую прибыль в размере 875 млн долл. США по сравнению с 177 млн долл. США в 2020 году. Прибыль на акцию увеличилась с 25,9 до 130,8 центов США.

• Рентабельность по прибыли увеличилась до 42% по сравнению с 29% в 2020 году.

• Объем добычи рядового угля всех марок составил 22,8 млн тонн по сравнению с 9,3 млн тонн в 2020 году, в том числе рост на 12,3 млн тонн за счет присоединения Новокузнецкой площадки.

• Денежная себестоимость тонны концентрата выросла на 21% (7 долл. США) относительно 2020 года и составила 39 долл. США за тонну, в том числе рост на 4 долл. США за счет присоединения Новокузнецкой площадки.

( Читать дальше )

По-прежнему неубедительные прогнозы Adobe - Синара

- 23 марта 2022, 15:47

- |

Как следует из опубликованной вчера отчетности Adobe за первый квартал 2022 ф. г. (закончился 4 марта 2022 г.), выручка составила $4,26 млрд, а скорректированная прибыль на акцию — $3,37. Показатели практически совпали с ожиданиями опрошенных FactSet аналитиков, которые прогнозировали $4,24 млрд и $3,34 соответственно.

Однако прогноз менеджмента по выручке и прибыли на акцию на 2К22 оказался ниже ожиданий рынка: $ 4,34 млрд и $3,3 против $4,4 млрд и $3,35 соответственно.

В ходе расширенной торговой сессии акции Adobe упали в цене на 2,7%.

Выручка в сегменте «Цифровые медиа» выросла на 9% г/г (17% г/г с учетом корректировок), в то время как в сегменте «Цифровой опыт» — на 13% г/г (20% с корректировками), что соответствует нашим ожиданиям.

Таким образом, темпы роста выручки Adobe в 1К22 замедлились до 9% г/г по сравнению с 20% в 4К21, однако с учетом корректировки на дополнительную неделю в 1К21 и эффект от курсовых разниц они составили 17% г/г. Напомним, что прогноз руководства, представленный в декабре прошлого года, предполагает темпы роста выручки в 2022 ф. г. на уровне 13,4%. На наш взгляд, скорректированные темпы роста выручки в 1К22 позволяют считать годовой прогноз реалистичным.

( Читать дальше )

Однако прогноз менеджмента по выручке и прибыли на акцию на 2К22 оказался ниже ожиданий рынка: $ 4,34 млрд и $3,3 против $4,4 млрд и $3,35 соответственно.

В ходе расширенной торговой сессии акции Adobe упали в цене на 2,7%.

Выручка в сегменте «Цифровые медиа» выросла на 9% г/г (17% г/г с учетом корректировок), в то время как в сегменте «Цифровой опыт» — на 13% г/г (20% с корректировками), что соответствует нашим ожиданиям.

Таким образом, темпы роста выручки Adobe в 1К22 замедлились до 9% г/г по сравнению с 20% в 4К21, однако с учетом корректировки на дополнительную неделю в 1К21 и эффект от курсовых разниц они составили 17% г/г. Напомним, что прогноз руководства, представленный в декабре прошлого года, предполагает темпы роста выручки в 2022 ф. г. на уровне 13,4%. На наш взгляд, скорректированные темпы роста выручки в 1К22 позволяют считать годовой прогноз реалистичным.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал