опционы

Здесь вы найдете самую полную в российском интернете коллекцию актуальных записей по торговле опционными контрактами, опционных стратегиях, вопросах по опционам.

Лайфхаки для рамки

- 27 марта 2024, 14:41

- |

Добрый день!

Дисклеймер: статья про премиальные опционы (ПО).

В других статьях, посвящённых рамке (проданный стренгл), было много вопросов (@Hired, @GoGo), по поводу того, что делать, если края рамки начинают гореть? Вариантов решения проблемы действительно множество, но я расскажу о тех, которые использую сам.

Прежде всего оговорюсь: выбор диапазона и базового актива не тема данной статьи. Рамку я использую еженедельно последние полгода на три актива: Сбер, Газпром и Лукойл. За это время края горели 6 раз, по 2 на каждый актив, т. е. примерно 8% из всех случаев. Возьмём 10% за бенчмарк. Соответственно, если у вас края горят чаще, чем в 10% случаев, то есть смысл подумать над правильностью выбора диапазона и/или базового актива.

Лайфхак №1 — это ребаланс. Т.е. в ситуации когда одной границе угрожает опасность, нужно или закрыть угрожающий участок (путём выкупа) и/или нарастить позу на границах вне угрозы. При этом никогда не пытайтесь «ловить падающие ножи»: наращивать позу на проблемной ноге. История не знает сослагательного наклонения, торгуя опционами — это понимаешь как никогда.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Опционы. Про риск - доходность.

- 27 марта 2024, 09:34

- |

Причем, пропагандирует для начинающих.

Блокируя всех опытных...

И получается, покупка опционов в среднем не выгодна.

Я бы согласился, что в среднем да. Но, если рассмотреть базовый актив (курс доллара) долгосрочно, то движения были очень сильные.

А хороших движений давно не было.

И сейчас, это как натянутая пружина.

В моменте может просто выстрельнуть в разы.

Отказ от брокеров

- 26 марта 2024, 15:18

- |

Вопрос: что будет с гарантийным обеспечением для маржируемых опционов? ВТБ поднимает ГО для данных опционов во вторник вечером до уровня ГО фьючерса, БКС и Финам это делают в четверг (в день экспирации) после дневного клиринга. Из-за повышенного ГО невозможно заниматься внутридневными спекуляциями с данными инструментами, а в других инструментах и риск, и прибыль совершенно другие.

Как заработать на волатильности?

- 26 марта 2024, 09:59

- |

Конкретный пример.

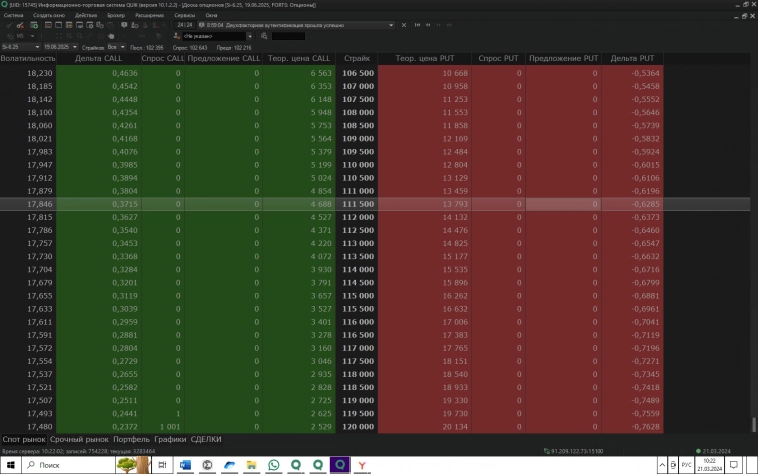

На сентябрь 2025 года торгуется фьючерс доллар/рублю по 105000.

Ценообразование на фьючерсах определяется преимущественно на основе текущего валютного курса и ставки ЦБ.

Если внимательно посмотреть на его опционный аналог С105000 на март, июнь, сентябрь, декабрь 2024 года и март, июнь, сентябрь 2025 года в моменте, то IV равна от 13 до 48%!

То есть вполне логично, что ее величина меняется от срока до экспирации и текущего уровня БА.

Осталось только ответить на вопрос — а чему равна волатильность самого фьючерса Si-09.25?

Если найти правильный ответ, то построить выигрышные комбинации фьючерс/опцион не составит большого труда.

А значит, на этом можно заработать!

Внимание, вопрос всем, кто торгует на FORTS.

Волатильность Si-09.25 равна ....?

Ваши версии и любая критика приветствуются в комментах ( в тексте сознательно допущена одна неточность на внимательность опционщиков )))

Анализ рынка: прогнозы и рекомендации на основе опционных балансов | 22 марта 2024

- 22 марта 2024, 13:36

- |

Друзья! Всем добрый день. Сегодня у нас пятница, 22 марта 2024 года. Давайте посмотрим, что у нас будет происходить сегодня на рынках.

Начнём мы с того, что сегодня у нас вечером будет выступление Джерома Пауэлла — это председатель Федеральной резервной системы. Соответственно, до этого времени, то есть до этого выступления, рынок вряд ли будет как-то активно себя проявлять, но уже на самом выступлении рынок, скорее всего, может очень хорошо реагировать.

Что на текущий момент у нас по опциональным балансам? Если посмотреть на график, вы можете видеть, что на сегодняшний день уровень опционного баланса интердей 5170. Цена находится выше него, соответственно, у нас открывается возможность для покупок.

Могут ли быть большие снижения? Да, могут быть большие снижения, но тем не менее, в принципе, тенденция пока не сломилась и остаётся всё то же самое.

Если посмотреть на среднесрочные опционные балансы, это синяя линия, он продолжает повышаться, но в последнее время есть небольшое торможение. Это как бы такой небольшой признак того, что возможно сегодня или, вернее, в понедельник, могут быть какие-то коррекционные движения. А это нужно учитывать.

( Читать дальше )

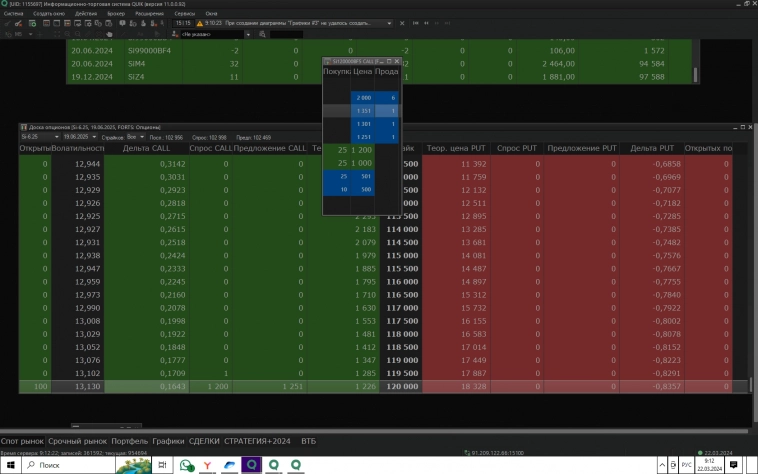

Новый бенчмарк С120000 на Si-06.25 (продолжение)

- 22 марта 2024, 09:20

- |

smart-lab.ru/blog/999630.php

На сегодня в моменте ОИ равен 100 и биржевой стакан вы видите.

Продолжение следует.

Прогноз будущего курса валюты помогает оценить текущую ситуацию на валютном рынке.

Присоединяйтесь!

Мосбиржа запускает фьючерсы еще на два иностранных ETF

- 21 марта 2024, 14:31

- |

Фонды инвестируют в акции из базы расчета американских индексов Dow Jones и Russell 2000.

Параметры фьючерсного контракта на паи фонда DJ Industrial Average ETF: торговый код — DJ30 (DJ), лот контракта — 1 инвестиционный пай фонда, шаг цены — 0,1 доллара, стоимость шага цены — 0,1 доллара. Цена исполнения фьючерса — значение чистой стоимости инвестиционного пая SPDR Dow Jones Industrial Average ETF Trust за предшествующий день.

Параметры фьючерсного контракта на акции фонда iShares Russell 2000 ETF: торговый код — R2000 (R2), лот контракта — 1 акция инвестиционного фонда, шаг цены — 0,1 доллара, стоимость шага цены — 0,1 доллара. Цена исполнения фьючерса — чистая стоимость акции инвестиционного фонда iShares Russell 2000 ETF, опубликованная за день, предшествующий дню исполнения.

( Читать дальше )

Новый бенчмарк С120000 на Si-06.25

- 21 марта 2024, 10:39

- |

В торговой сетке FORTS появились страйки на 2025 год — март, и теперь на июнь, в моменте с краевыми опционами С120000 и Р85000.

Итак, широкий ценовой коридор обозначен.

Будем осваивать новые уровни в текущей реальности.

И мониторить IV и ОИ.

Первые индикативные заявки уже появляются.

Если вы знаете или предполагаете будущий курс валюты, то вам легче оценивать ситуацию на валютном рынке сегодня.

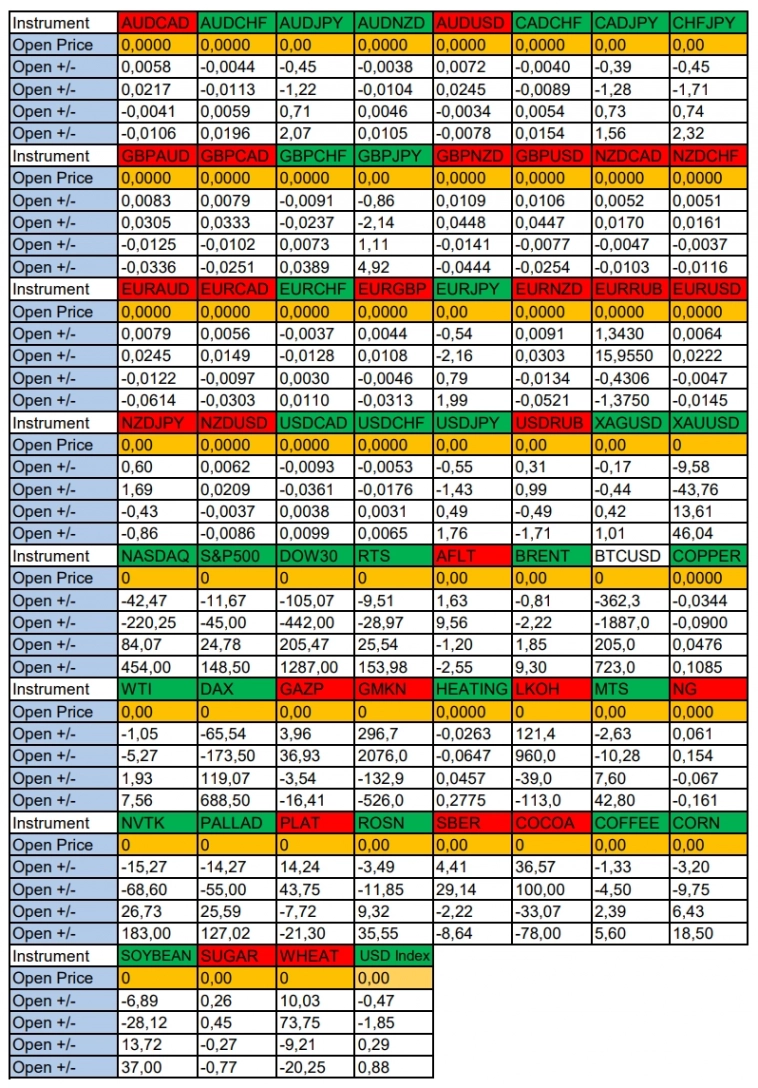

Сезонные тенденции и вероятности на Четверг 21 Марта 2024

- 21 марта 2024, 09:42

- |

Здравствуйте Уважаемые трейдеры!

Очередные сезонные тенденции на Четверг 21 Марта 2024 по основным мажорам финансовых рынков.

Весь перечень анализируемых активов указан ниже в общем количестве 60 инструментов. Здесь Вы найдете активы рынка Форекс, популярные активы Московской биржи, популярные активы Чикагской биржи СМЕ и мажор криптовалютного сегмента — Биткоин.

Первый блок информации с зонами лимитных покупок и продаж:

Второй блок информации с направленным вектором движения и вероятностями (внимательно обращаем внимание на цену открытия каждого актива. Обязательно смотрим теорию в видео, где цену открытия взять на сайте investing)

( Читать дальше )

Волатильность для чайников v2

- 20 марта 2024, 20:26

- |

Добрый день!

Дисклеймер: статья про премиальные опционы (ПО), и она не преследует целью подменить собой опционную науку, единственная её цель — сделать наглядным такое сложное и многогранное понятие как волатильность.

Я уверен, многие из вас, кто хоть когда-то пробовал изучать тему опционов сталкивались с фразами типа: «эффект подразумеваемой волатильности» «повышения уровня подразумеваемой волатильности» «подразумеваемая волатильность в ближней опционной серии» и т. п. Что же такое волатильность (а точнее подразумеваемая волатильность или IV), если абстрагироваться от высшей математики?

Я не сильно погрешу против истины, если скажу что это торговля на слухах или на ожиданиях. И вот здесь торговля опционами имеет одно очень существенное преимущество по сравнению с торговлей базовым активом (БА — в нашем случае акциями). Если мы ждём какое-то событие (отчёт, новость), то можем сформировать позицию в ожидании этого события, т. е. работает классическая схема: ждём роста цены на новости, покупаем актив, новость реализуется, актив растёт, продаём. В случае же опционов слух/ожидание по БА сразу попадают в цену опциона. И на этом можно заработать не дожидаясь реализации новости/слуха.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал