оптимизация торговых систем

Железо для кванта. Делимся характеристиками.

- 18 июля 2021, 17:03

- |

Не затрагиваю софт кванта и железо для алготрейдинга, потому что каждому свое.

А вот вычислительных ресурсов кванту постоянно не хватает.

Вычислительные ресурсы.

Квант в команде занят изысканиями, нахождением некой альфы. Для этого требуются немалые вычислительные ресурсы. Уровень исследований напрямую от них зависит. У одиночки все очень скудно с этим, поэтому единственный вариант — некие ноу-хау, прорывная алгоритмическая оптимизация и т.д. Все то, что позволяет приблизиться к покрытию задач, которые совсем не лобовым способом могут быть поставлены хедж-фондом на локальный супер-компьютер.

Некоторый исследовательский прорыв получается достигнуть через алгоритмическую оптимизацию. Приоткрыть дверь туда, где простой обыватель не ходит.

Однако, количества ядер и памяти все время не хватает, даже если получилось алгоритмически ускорить расчеты в 1000 раз.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 40 )

Ухмылки рисков

- 17 июля 2020, 15:30

- |

Если мы возьмем некоторый базовый актив, представленный, скажем, распределением вида:

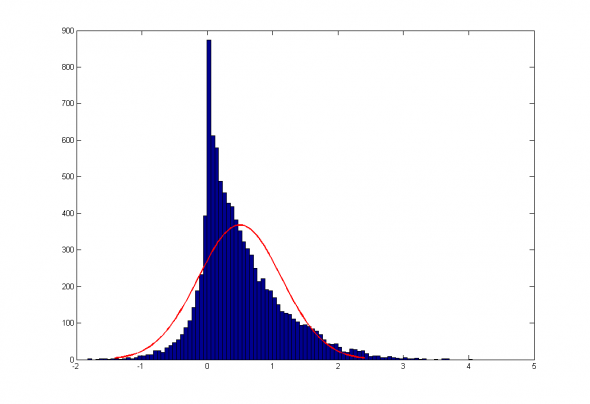

Распределение приращений базового актива за 1 период, СКО = 0.63, МОЖ = 0.499

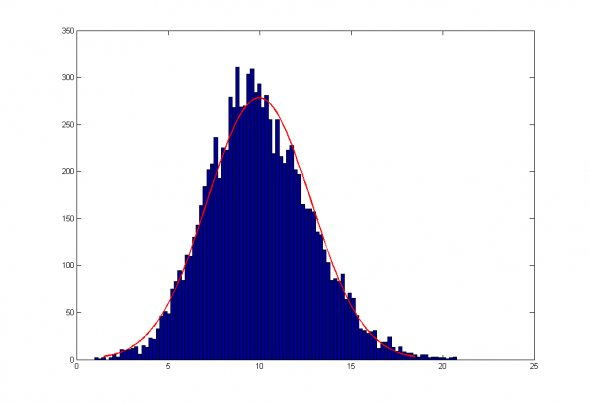

И попробуем оценить его распределение, скажем, за 20 периодов, то получим следующее:

( Читать дальше )

Единая целевая функция при оптимизации параметров стратегии

- 01 июня 2017, 09:38

- |

Часто приходится слышать/читать, что желательно оптимизировать сразу несколько целевых функций, обычно таких:

Доходность стратегии, ожидаемая в будущем,

Риск, т.е. ожидаемая вариация будущей доходности стратегии.

Проблема в том, что любая задача оптимизации требует только одну целевую функцию. Решение состоит в том, чтобы рассматривать доходность капитала, а не доходность стратегии, тогда единая целевая функция формулируется как:

ожидаемая в будущем доходность капитала, при торговле по данной стратегии

Действительно, доходность капитала зависит не только от доходности торгуемой стратегии, но и от риска стратегии. Зависимость следующая: снижение риска стратегии приводит к росту доходности капитала, при прочих равных. Покажем это на примере. Допустим:

( Читать дальше )

Wealth-Lab: Оптимизируем параметры сами в С#

- 26 июля 2013, 12:43

- |

Это навело меня на мысль, что хорошо бы написать свою программку, которая делает то же самое, что оптимизация в Wealth-Lab, но быстрее. Был использован C# 4.5 в Visual Studio 2012.

Я поставил перед собой три задачи:

- Программа должна работать быстро.

- Программа должны выдавать на выходе параметры стратегии, при которых в Wealth-Lab в точности воспроизводятся все трейды и результаты полностью совпадают.

- Программа должна уметь последовательно просчитывать несколько разных стратегий в пакетном режиме.

В сущности, данное консольное приложение делает следующее:

1) Считывает данные из текстовых файлов (формат Wealth-Lab).

2) Считывает исходные параметры из файла input.txt.

3) Вычисляет DataSeries, так как стратегия предполагает их использование.

( Читать дальше )

Как делать правильную оптимизацию ? Вопрос к разработчикам систем.

- 25 января 2013, 15:45

- |

Так как все параметры одновременно оптимизировать вообще невозможно, это займёт неареальное кол-во времени и приводит как правило к краху пк или проги) Приходится оптимизировать постепенно каждый параметр (или несколько совокупных параметров). При таком подходе это не совсем правильно. Оптимизация одного параметра, меняет всю дальнейшую оптимизацию других параметров. Соответственно оптимизация получается очень не качественная. И как таковой её назвать трудно вообще.

Вопрос по оптимизации торговой системы

- 16 ноября 2012, 19:19

- |

У самого есть соображения как за так и против.

1) За сохранение старых данных: хорошая работа на бОльшем числе интервалов дает бОльшие шансы повторить хорошие результаты в будущем, если поведение рынка как-то изменится.

2) За удаление старых данных: если их убрать, то получится лучше подстроиться под актуальное поведение рынка. Если предположить, что поведение рынка в непосредственном будущем будет более-менее похоже на недавнее поведение (что кажется правдой), то опять получаем бОльшие шансы повторить хорошие результаты.

В общем, как лучше поступить? Ничего не менять или выбросить старые данные полностью или не выбрасывать, но придать разные веса?

Новый робот.

- 09 августа 2012, 15:02

- |

Жуткое дело!

В тестах 46 миллиардов вариантов перебора оптимизатором.

Это только по одному роботу и по одному инструменту.

Скажите, есть ли идеи для МТ4 чтобы оптимизатор-тестер работал шустрее, или чтобы он отдельный был?

Если под это дело комп покупать, то на какой параметр обратить внимание (ядра, оперативка и т.п.), и выше скольки уже не имеет смысла там оперативка, например?

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал