SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

облигации

В этом разделе находятся новости и прогнозы по рынку облигаций в России и мире. Если вы хотите, чтобы ваши записи на смартлабе добавлялись в этот раздел, добавляйте тег "облигации".

Газпромбанк: Либерализация российского долгового рынка: новая страница истории

- 07 февраля 2013, 10:31

- |

Для понимая ситуации на долгов рынке — категорически рекомендую для образования

http://bonds.finam.ru/comments/item27DF7/rqdate7DD0206/default.asp — лучше скачать ПДФ файл, та информативнее с табл и графиками

7 февраля 2013 г. Euroclear запускает расчеты по внебиржевым операциям с ОФЗ.

Приход иностранных инвесторов серьезным образом скорректирует «правила игры» на российском внутреннем долговом рынке.

Номинированные в локальных валютах облигации останутся в 2013 г. одним из самых привлекательных классов активов в условиях неочевидных перспектив рынков акций и рекордно низких спредов на рынках евробондов. Дополнительную привлекательность рублевому рынку облигаций, помимо либерализации, должно придать ожидание смягчения денежно-кредитной политики ЦБ РФ, которое нам видится реальным в начале 2К13, и сезонное укрепление рубля в 1К13.

После падения доходностей ОФЗ на 100-150 б.п. в 2012 г., потенциал их дальнейшего снижения не исчерпан, чему будет способствовать как спрос глобальных инвесторов, так и сокращение предложения госбумаг со стороны Минфина.

( Читать дальше )

http://bonds.finam.ru/comments/item27DF7/rqdate7DD0206/default.asp — лучше скачать ПДФ файл, та информативнее с табл и графиками

7 февраля 2013 г. Euroclear запускает расчеты по внебиржевым операциям с ОФЗ.

Приход иностранных инвесторов серьезным образом скорректирует «правила игры» на российском внутреннем долговом рынке.

Номинированные в локальных валютах облигации останутся в 2013 г. одним из самых привлекательных классов активов в условиях неочевидных перспектив рынков акций и рекордно низких спредов на рынках евробондов. Дополнительную привлекательность рублевому рынку облигаций, помимо либерализации, должно придать ожидание смягчения денежно-кредитной политики ЦБ РФ, которое нам видится реальным в начале 2К13, и сезонное укрепление рубля в 1К13.

После падения доходностей ОФЗ на 100-150 б.п. в 2012 г., потенциал их дальнейшего снижения не исчерпан, чему будет способствовать как спрос глобальных инвесторов, так и сокращение предложения госбумаг со стороны Минфина.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 1 )

как зашортить испанские и итальянские госбонды

- 05 февраля 2013, 08:55

- |

http://www.meff.com/aspx/Comun/Pagina.aspx?l1=Financiero&f=NuevoBono10

http://seekingalpha.com/symbol/itly

если кому надо

http://seekingalpha.com/symbol/itly

если кому надо

Январь обнаружил несколько трендов на рынке рублевых облигаций (Росбанк)

- 04 февраля 2013, 13:40

- |

Последние дни января для рынка рублевых облигаций, особенно сегмента госбумаг, оказались не столь радужными, как они нам представлялись в конце прошлого года. Главный триггер – либерализация рынка – оказался не реализован из-за юридических проволочек, с которыми столкнулся Euroclear, а Clearstream, видимо, окончательно остался во второй очереди на открытие доступа для иностранных инвесторов. Учитывая объем сделанных регуляторами в декабре-январе словесных интервенций, можно с ограниченной уверенностью отнестись и к обещаниям «запустить конвейер» с середины февраля. Тем более, Euroclear не гарантирует удовлетворенности комментариями от ФСФР и Минфина, полученными не так давно и требующими юридических оценок.

Достаточно комфортная ситуация с ликвидностью в банковской системе, а также положительный настрой внешних рынков рисковых активов, не сдержали участников рынка ОФЗ от ограничения покупательных интересов на первичных аукционах, на которых было размещено лишь 70% запланированного Минфином объема (71/102 млрд руб.). Вторичный рынок демонстрировал умеренные темпы снижения доходностей вдоль всей кривой ОФЗ, однако более осторожное отношение инвесторов к риску дюрации привело к повышению угла наклона суверенной «безрисковой» кривой за счет отставания бенчмарков с дюрацией более 5-ти лет.

( Читать дальше )

Посоветуйте литературу по процентным ставкам:)

- 26 января 2013, 20:30

- |

Добрый вечер! Посоветуйте, пожалуйста, литературу, где наглядно и с примерами можно было бы узнать все о процентных ставках и их влиянии на доходность облигаций (те же манипуляции с процентными ставками крупных зарубежных банков), а также влиянии кредитного рейтинга на доходность корпоративных облигаций в сопокупности с изменением процентной ставки. В просторах интернета есть много информации, но сложно найти примеры. И где можно найти информацию о выпусках и доходности ОФЗ, корпоративным облигациям и процентным ставкам поквартально за большой промежуток времени? Заранее Вам благодарен.

Подскажите по американским облигациям и облигациям в целом

- 23 января 2013, 21:33

- |

Приветствую всех :)

Подскажите кто в теме облигаций. На cme котируются производные на:

U.S. Treasury Bond

5-Year U.S. Treasury Note

2-Year U.S. Treasury Note

1. Основное отличие Notes от Bonds — срок погашения и регулярность выплаты купона?

2. Где можно посмотреть подробную информацию (дата выдачи, % купона, дата выплат ближайших и тд) по данным облигациям

Насколько я понял, процентую ставку можно смотреть тут

http://stockcharts.com/freecharts/yieldcurve.html

3. С какими индексами они коррелируют?

4. Посоветуйте что почитать по данной тематике.

Подскажите кто в теме облигаций. На cme котируются производные на:

U.S. Treasury Bond

5-Year U.S. Treasury Note

2-Year U.S. Treasury Note

1. Основное отличие Notes от Bonds — срок погашения и регулярность выплаты купона?

2. Где можно посмотреть подробную информацию (дата выдачи, % купона, дата выплат ближайших и тд) по данным облигациям

Насколько я понял, процентую ставку можно смотреть тут

http://stockcharts.com/freecharts/yieldcurve.html

3. С какими индексами они коррелируют?

4. Посоветуйте что почитать по данной тематике.

Райффайзенбанк: ОФЗ "отстрелялись" - на очереди 1-й эшелон

- 23 января 2013, 14:20

- |

/>/>/>

Райффайзенбанк: ОФЗ «отстрелялись» — на очереди 1-й эшелон

Выигрышной ставкой на российском рынке облигаций в прошлом году стала покупка ОФЗ: длинные выпуски подорожали на 10 п.п., что позволило заработать их держателям порядка 15-20% годовых. Основным фактором ценового роста стало ожидание либерализации локального рынка в условиях общего интереса к госбумагам развивающихся стран (схожий ценовой рост продемонстрировали бумаги Бразилии). В результате реальные процентные ставки опустились почти до нуля. По нашему мнению, потенциал для ценового роста ОФЗ в значительной степени исчерпан, и в дальнейшем их динамика будет определяться, главным образом, инфляционными рисками, а также изменчивой конъюнктурой на внешних рынках (см. подробнее наш специальный отчет «ОФЗ, продать сейчас или попробовать сыграть в рулетку?» от 23 ноября 2012 г.).

( Читать дальше )

Райффайзенбанк: ОФЗ «отстрелялись» — на очереди 1-й эшелон

Выигрышной ставкой на российском рынке облигаций в прошлом году стала покупка ОФЗ: длинные выпуски подорожали на 10 п.п., что позволило заработать их держателям порядка 15-20% годовых. Основным фактором ценового роста стало ожидание либерализации локального рынка в условиях общего интереса к госбумагам развивающихся стран (схожий ценовой рост продемонстрировали бумаги Бразилии). В результате реальные процентные ставки опустились почти до нуля. По нашему мнению, потенциал для ценового роста ОФЗ в значительной степени исчерпан, и в дальнейшем их динамика будет определяться, главным образом, инфляционными рисками, а также изменчивой конъюнктурой на внешних рынках (см. подробнее наш специальный отчет «ОФЗ, продать сейчас или попробовать сыграть в рулетку?» от 23 ноября 2012 г.).

( Читать дальше )

Наклон кривой ОФЗ такой же, как после летней распродажи

- 22 января 2013, 15:36

- |

В последние недели долгосрочные бумаги показывали отстающую динамику по

сравнению с ОФЗ со сроками погашения до шести лет. Спред между 5-

и 9-летними облигациям достиг 40 бп – максимума с июля (против среднего

спреда в 30 бп). Спред между 10-летними и 15-летними бумагами расширился

до 28 бп — двухмесячного максимума (на среднем историческом уровне).

Рынок, по-видимому, придерживается осторожной тактики и переключается

с долгосрочных бумаг на более короткие. 15-летний выпуск 26207 (показавший

отстающую динамику по сравнению с другими бумагами и вчера вернувшийся

к доходности 7%), был, таким образом, лучшей направленной ставкой

на динамику рынка ОФЗ. 9.5-летние ОФЗ-26209 торговались на уровне 6.72%.

В данный момент наклон кривой доходности локальных суверенных облигаций

такой же, как при распродаже в июле; этот фактор – достаточное основание для

того, чтобы обратить внимание на долгосрочные ОФЗ, поскольку опасения

Euroclear касательно начала операций на локальном долговом рынке, как мы

ожидаем, будут успешно преодолены.

С другой стороны, спрос на ближнем отрезке кривой поддерживается

отсутствием предложения в сегменте и ожидаемым погашением в 1к13 ряда

бумаг на сумму 300 млрд руб. Однако эти ожидания могут показаться несколько

преждевременными, поскольку, по данным Банка России, объем ОФЗ

( Читать дальше )

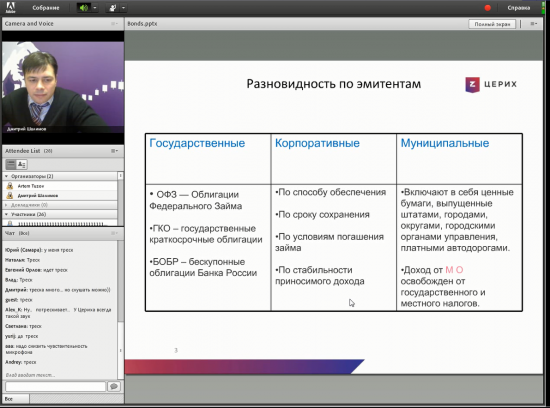

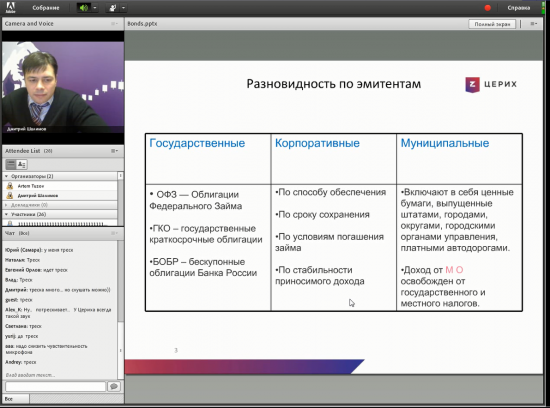

Запись Вебинара "работа с облигациями"

- 17 января 2013, 18:38

- |

www.filebox.com/d0908bkuf4gy

www.filebox.com/embed-d0908bkuf4gy.html

описание http://education.zerich.com/events/detail.php?ID=196415

www.filebox.com/embed-d0908bkuf4gy.html

описание http://education.zerich.com/events/detail.php?ID=196415

ФСФР: В настоящее время нет препятствий для начала работы Euroclear в России

- 17 января 2013, 12:52

- |

[17.01.2013 11:28] FinamBonds

Федеральная служба по финансовым рынкам получила запрос от Euroclear, касающийся разъяснений отдельных положений действующих законов и нормативно-правовых актов, сообщил регулятор.

Как отмечается в пресс-релизе службы, сотрудники ФСФР находятся в постоянном контакте с представителями Euroclear и отвечают на возникающие вопросы. Устные разъяснения компании уже были даны. 18 января 2012 года в Euroclear будет направлен письменный ответ с разъяснениями действующего законодательства.

ФСФР в течение 2012 года подготовила всю необходимую нормативную базу, обеспечивающую возможность открытия счетов иностранных номинальных держателей. И в конце декабря 2012 года Euroclear открыла счет номинального держателя в российском центральном депозитарии.

«Вместе с тем, ФСФР России считает, что в настоящее время нет никаких законодательных или иных препятствий для начала осуществления операций компанией Euroclear с ценными бумагами», — подчеркивает регулятор.

Подскажите пожалуйста есть ли разница по налогообложению физических лиц при работе с облигациями государственными и корпоративными? Пожалуйста, приведите пример!

- 16 января 2013, 20:35

- |

Есть ли разница по налогооблажению для физиков при работе к корпоративными и государственными облигациями?

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал