SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

облигации

В этом разделе находятся новости и прогнозы по рынку облигаций в России и мире. Если вы хотите, чтобы ваши записи на смартлабе добавлялись в этот раздел, добавляйте тег "облигации".

Германия переложила на Европейский суд решение по программе скупки облигаций ЕЦБ

- 07 февраля 2014, 14:33

- |

Федеральный конституционный суд ФРГ обратился в Европейский суд в Люксембурге с просьбой принять решение, имеет ли Европейский Центробанк право выкупать облигации государств еврозоны на вторичном рынке, сообщает в пятницу сайт немецкого КС.

Программу скупки на вторичном рынке гособлигаций Греции, Португалии, Испании, Ирландии и Италии (Securities Markets Programme, SMP) ЕЦБ ввел весной 2010 года для снижения их доходностей и стабилизации рынков суверенного долга на фоне долгового кризиса в еврозоне. В начале сентября 2012 года ЕЦБ закрыл программу SMP, заменив ее постоянной программой скупки гособлигаций стран еврозоны на вторичном рынке с рядом новых условий (Оutright Мonetary Тransactions, OMT). Пока, впрочем, сделки по этой программе не проводились.

OMT имеет ряд особенностей. Интервенции будут проводиться только при условии исполнения страной макроэкономических и прочих условий, выдвинутых в соответствии с программами поддержки стран Европейским фондом финстабильности (ЕФФС) или механизмом финстабильности (МФС). Она не будет иметь лимита по объему и срокам проведения. Объем вливаемой регулятором ликвидности за счет подобных интервенций будет полностью им же стерилизован.

( Читать дальше )

Программу скупки на вторичном рынке гособлигаций Греции, Португалии, Испании, Ирландии и Италии (Securities Markets Programme, SMP) ЕЦБ ввел весной 2010 года для снижения их доходностей и стабилизации рынков суверенного долга на фоне долгового кризиса в еврозоне. В начале сентября 2012 года ЕЦБ закрыл программу SMP, заменив ее постоянной программой скупки гособлигаций стран еврозоны на вторичном рынке с рядом новых условий (Оutright Мonetary Тransactions, OMT). Пока, впрочем, сделки по этой программе не проводились.

OMT имеет ряд особенностей. Интервенции будут проводиться только при условии исполнения страной макроэкономических и прочих условий, выдвинутых в соответствии с программами поддержки стран Европейским фондом финстабильности (ЕФФС) или механизмом финстабильности (МФС). Она не будет иметь лимита по объему и срокам проведения. Объем вливаемой регулятором ликвидности за счет подобных интервенций будет полностью им же стерилизован.

( Читать дальше )

- комментировать

- Комментарии ( 3 )

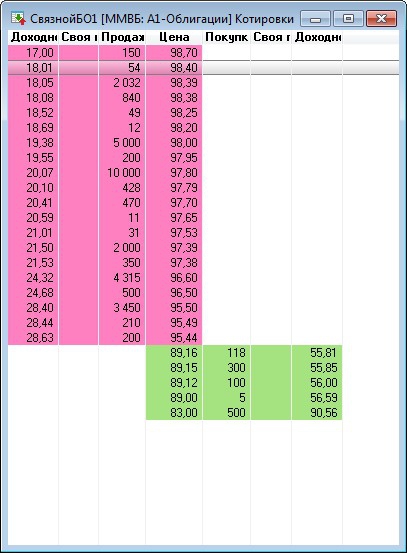

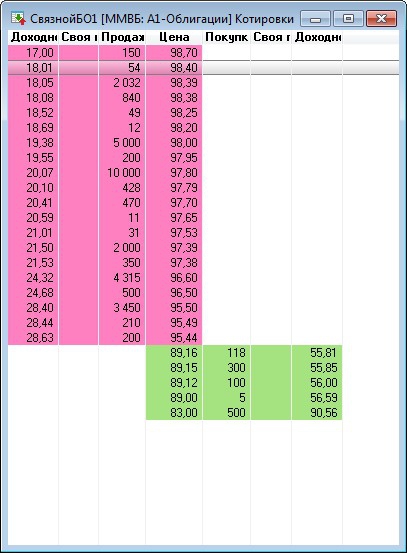

Интересная новость про банк "Связной".Волатильность курса его облигаций гарантирована.

- 06 февраля 2014, 16:40

- |

«Онэксим» приостановил переговоры с Максимом Ноготковым из-за состояния Связного Банка

www.banki.ru/news/lenta/?id=6185901

Уже началась паника.

Но мне кажется банк великоват, чтоб его грохнуть.Скорее это торговля о цене, и владелец пойдёт по миру.

Он в ломбардном списке ЦБ с торгующимися активно облигациями.

У Моего Банка, судя по всему, перед отзывом лицензии все облигации с рынка выкупили.

Дефолт и банкротство станет очень сочным явлением на ФР и вряд ли это не постараются избежать.

www.banki.ru/news/lenta/?id=6185901

Уже началась паника.

Но мне кажется банк великоват, чтоб его грохнуть.Скорее это торговля о цене, и владелец пойдёт по миру.

Он в ломбардном списке ЦБ с торгующимися активно облигациями.

У Моего Банка, судя по всему, перед отзывом лицензии все облигации с рынка выкупили.

Дефолт и банкротство станет очень сочным явлением на ФР и вряд ли это не постараются избежать.

Облигации БИН-банка 12,36-12,89% годовых

- 05 февраля 2014, 17:15

- |

Бин-банк, входящий в топ-50 банков РФ, планирует на период с 11 по 12 февраля сбор заявок на участие в размещении биржевых облигаций 4-й серии, объемом 2,0 миллиарда рублей, сроком обращения 6 лет и офертой через 1 год.

Согласно материалам для инвесторов, диапазон ставки купона составляет 12,00-12,50 процента годовых и соответствует доходности к оферте 12,36-12,89 процента годовых.

Серия БО-04

Кредитный рейтинг В/-/-

Объем эмиссии, млн р 2.000

Срок обращения, лет 6

Оферта, лет 1

Выплата купона 2 раза в год

Ориентир купона, прц 12,00-12,50

Ориентир доходности, прц 12,36-12,89

Открытие книги заявок 11 февраля

Закрытие книги заявок 12 февраля

Размещение 14 февраля

Рег. номер 4B020402562B, 25.12.13

Организаторы Номос-банк/Открытие, Райффайзенбанк, РСХБ, Юникредитбанк

Согласно материалам для инвесторов, диапазон ставки купона составляет 12,00-12,50 процента годовых и соответствует доходности к оферте 12,36-12,89 процента годовых.

Серия БО-04

Кредитный рейтинг В/-/-

Объем эмиссии, млн р 2.000

Срок обращения, лет 6

Оферта, лет 1

Выплата купона 2 раза в год

Ориентир купона, прц 12,00-12,50

Ориентир доходности, прц 12,36-12,89

Открытие книги заявок 11 февраля

Закрытие книги заявок 12 февраля

Размещение 14 февраля

Рег. номер 4B020402562B, 25.12.13

Организаторы Номос-банк/Открытие, Райффайзенбанк, РСХБ, Юникредитбанк

Standard & Poor's понизило кредитный рейтинг Пуэрто-Рико до статуса "мусорный"

- 05 февраля 2014, 01:21

- |

Standard & Poor's dropped its rating on the Commonwealth of Puerto Rico to junk status on Tuesday, citing a reduced capacity to access liquidity to fund its operating deficit. The BB+ rating remains on negative watch. Even with a forthcoming planned debt issuance, the commonwealth «will remain constrained medium term», the rating agency said. S&P also dropped to BB the rating on the Government Development Bank of Puerto Rico, the island's appropriation-secured debt, and the Employee Retirement System debt. Nonetheless, S&P said the island is making progress in reducing its operating deficit. Puerto Rico has some $70 billion in municipal bonds outstanding, backed by a variety of revenue sources, which are widely held in muni bond funds because of their exemption from state, federal, and local taxes. A junk-rating may make it more expensive for the government to continue borrowing. Moody's Investors Service has its Baa3 rating of Puerto Rico on negative watch and Fitch Rating's has its BBB- rating on negative watch.

http://www.marketwatch.com/story/puerto-rico-rating-cut-to-junk-by-sp-2014-02-04?link=MW_latest_news

http://www.marketwatch.com/story/puerto-rico-rating-cut-to-junk-by-sp-2014-02-04?link=MW_latest_news

Как стать успешным инвестором. Путь первый - банковские вклады

- 04 февраля 2014, 13:08

- |

У любого инвестора есть несколько путей.

Мы расскажем о трех из них — об инвестициях в акции, облигации и банковские вклады.

Рассказ об успешном инвестировании будет с самых основ, поэтому первое видео — про банковские вклады.

Выбирайте вклады с самой высокой доходностью.

Ваши вклады и проценты полностью застрахованы, если ...

… Если сумма вкладов и процентов в банке меньше 700 тысяч рублей.

Если ваш капитал больше 700 тысяч рублей, то...

… Открывайте вклады в нескольких банках.

Подробности системы страхования вкладов на сайте www.asv.org.ru

Мы расскажем о трех из них — об инвестициях в акции, облигации и банковские вклады.

Рассказ об успешном инвестировании будет с самых основ, поэтому первое видео — про банковские вклады.

Выбирайте вклады с самой высокой доходностью.

Ваши вклады и проценты полностью застрахованы, если ...

… Если сумма вкладов и процентов в банке меньше 700 тысяч рублей.

Если ваш капитал больше 700 тысяч рублей, то...

… Открывайте вклады в нескольких банках.

Подробности системы страхования вкладов на сайте www.asv.org.ru

Как начинать инвестировать в иностранные ETF. Отрывок из книги "Как инвестировать"

- 01 февраля 2014, 10:08

- |

Книга издана в Apple iTunes and Google Paly

Теперь давайте посмотрим на финансовые рынки США и Западной Европы. По существующему законодательству российские инвесторы имеют возможность инвестировать за пределами России, и я рекомендую воспользоваться этим.

Две основные причины. 1. Динамика поведения зарубежных активов зачастую отличается от динамики российских активов. Это очень помогает с диверсификацией активов портфеля, а значит, и с уменьшением рисков. Мы поговорим об этом подробнее в 4ой главе. 2. Инвестиции за границей помогают и с валютной диверсификаций, что также снижает риски. Мы обсудим это подробнее в 5ой главе.

Итак, с чего начинать при инвестициях на заграничных рынках. Безусловно с коллективных инвестиций. Exchange Traded Fund (ETF). Дословно ETF переводится как «Торгуемый на бирже актив». Принципы работы и основные юридические основы ПИФов и ETF, с точки зрения индивидуального инвестора, достаточно схожи. Основное отличие заключается в том, что цена на паевые фонды фиксируется после окончания торгового дня на бирже. Цена же ETF может изменяться в течение торгового дня. ETF можно приобретать и продавать на бирже, как обычные акции, что делает их очень удобными. Как правило, комиссионные и годовая стоимость владения ETF для индивидуального инвестора ниже, чем аналогичные показатели паевых фондов. Для большинства ETF на рынках США и Западной Европы стоимость годового владения не превышает 1% от размера инвестиций.

( Читать дальше )

Теперь давайте посмотрим на финансовые рынки США и Западной Европы. По существующему законодательству российские инвесторы имеют возможность инвестировать за пределами России, и я рекомендую воспользоваться этим.

Две основные причины. 1. Динамика поведения зарубежных активов зачастую отличается от динамики российских активов. Это очень помогает с диверсификацией активов портфеля, а значит, и с уменьшением рисков. Мы поговорим об этом подробнее в 4ой главе. 2. Инвестиции за границей помогают и с валютной диверсификаций, что также снижает риски. Мы обсудим это подробнее в 5ой главе.

Итак, с чего начинать при инвестициях на заграничных рынках. Безусловно с коллективных инвестиций. Exchange Traded Fund (ETF). Дословно ETF переводится как «Торгуемый на бирже актив». Принципы работы и основные юридические основы ПИФов и ETF, с точки зрения индивидуального инвестора, достаточно схожи. Основное отличие заключается в том, что цена на паевые фонды фиксируется после окончания торгового дня на бирже. Цена же ETF может изменяться в течение торгового дня. ETF можно приобретать и продавать на бирже, как обычные акции, что делает их очень удобными. Как правило, комиссионные и годовая стоимость владения ETF для индивидуального инвестора ниже, чем аналогичные показатели паевых фондов. Для большинства ETF на рынках США и Западной Европы стоимость годового владения не превышает 1% от размера инвестиций.

( Читать дальше )

очень качественный обзор - Рублевые корпоративные облигации: что получат иностранные инвесторы?

- 31 января 2014, 15:25

- |

рабочий день сегодня короткий, как обычно займусь копипастом интересного

Газпромбанк: Рублевые корпоративные облигации: что получат иностранные инвесторы?

Инвестиционное резюме

Наступивший 2014 год переворачивает новую страницу в истории либерализации российского долгового рынка, начавшейся в прошлом году после запуска расчетов с ОФЗ через Euroclear / Clearstream. В январе глобальные инвесторы получат прямой доступ к рынку рублевых корпоративных бумаг совокупным объемом около 87,5 млрд долл. В результате совокупная стоимость корпоративных долговых обязательств в местной валюте, которые обращаются на развивающихся рынках и расчеты по которым можно проводить через Euroclear, возрастет на 40% (согласно недавно запущенному широкому индексу BofA Merrill Lynch).

Возможность проведения расчетов через Euroclear выльется в увеличение объема российских корпоративных долговых обязательств (внутренних и валютных), к которым у иностранных инвесторов будет прямой доступ через международные клиринговые системы, примерно на 50% до 260 млрд долл., существенно расширяя возможности в рублевом сегменте рынка.

( Читать дальше )

Газпромбанк: Рублевые корпоративные облигации: что получат иностранные инвесторы?

Инвестиционное резюме

Наступивший 2014 год переворачивает новую страницу в истории либерализации российского долгового рынка, начавшейся в прошлом году после запуска расчетов с ОФЗ через Euroclear / Clearstream. В январе глобальные инвесторы получат прямой доступ к рынку рублевых корпоративных бумаг совокупным объемом около 87,5 млрд долл. В результате совокупная стоимость корпоративных долговых обязательств в местной валюте, которые обращаются на развивающихся рынках и расчеты по которым можно проводить через Euroclear, возрастет на 40% (согласно недавно запущенному широкому индексу BofA Merrill Lynch).

Возможность проведения расчетов через Euroclear выльется в увеличение объема российских корпоративных долговых обязательств (внутренних и валютных), к которым у иностранных инвесторов будет прямой доступ через международные клиринговые системы, примерно на 50% до 260 млрд долл., существенно расширяя возможности в рублевом сегменте рынка.

( Читать дальше )

Аллокация фондов на Россию растет на ожиданиях Euroclear

- 27 января 2014, 09:04

- |

Газпромбанк

Оттоки из ЕМ сохранились, в DM – снова притоки

Ожидания ускорения роста на DM и, напротив, замедление развивающихся экономик в текущем году (поддержанное обновленными макропрогнозами Всемирного Банка и МВФ), обусловили сохранение оттоков из облигаций ЕМ. По данным EPFR Global, инвесторы вывели из облигаций ЕМ 201 млн долл. против 631 млн долл. неделей ранее.

Учитывая в целом нейтральную динамику UST10 YTM (-3 б.п. за рассматриваемую неделю до 2,87%), инвесторы, по-видимому, предпочли вложить средства в несуверенные облигации DM и, в частности, в корпоративные облигации США на ожиданиях дальнейшего сужения спреда к кривой UST. Отметим, что спред 10-летних корпоративных облигаций США рейтинговой категории «BBB» к UST10 за рассматриваемый период почти не изменился (152 б.п.), однако с начала года он сузился на 11 б.п. (а с начала понижательного тренда в середине октября 2013 г. – на 25 б.п.).

Отметим, что в части DM наблюдалось сохранение притоков на прежнем уровне: +1,25 млрд долл. (+1,27 млрд долл.). В данном случае сокращение притока в облигации Европы (+17 млн долл. против +291 млн долл.) было компенсировано ростом притока в облигации США (+1,11 млрд долл. против 836 млн долл.). Между тем сокращение оттока на ЕМ вызвано внезапным масштабным притоком в облигации Бразилии (+317 млн долл., исторический рекорд) и Колумбии (+237 млн долл.) и не совпадает с характерной для остальных стран ЕМ динамикой, где отмечено ускорение оттоков. В частности, отток из облигаций стран региона ЕМЕА составил 333 млн долл. (-207 млн долл.), а из стран Азии – 252 млн долл. (-111 млн долл.).

( Читать дальше )

Оттоки из ЕМ сохранились, в DM – снова притоки

Ожидания ускорения роста на DM и, напротив, замедление развивающихся экономик в текущем году (поддержанное обновленными макропрогнозами Всемирного Банка и МВФ), обусловили сохранение оттоков из облигаций ЕМ. По данным EPFR Global, инвесторы вывели из облигаций ЕМ 201 млн долл. против 631 млн долл. неделей ранее.

Учитывая в целом нейтральную динамику UST10 YTM (-3 б.п. за рассматриваемую неделю до 2,87%), инвесторы, по-видимому, предпочли вложить средства в несуверенные облигации DM и, в частности, в корпоративные облигации США на ожиданиях дальнейшего сужения спреда к кривой UST. Отметим, что спред 10-летних корпоративных облигаций США рейтинговой категории «BBB» к UST10 за рассматриваемый период почти не изменился (152 б.п.), однако с начала года он сузился на 11 б.п. (а с начала понижательного тренда в середине октября 2013 г. – на 25 б.п.).

Отметим, что в части DM наблюдалось сохранение притоков на прежнем уровне: +1,25 млрд долл. (+1,27 млрд долл.). В данном случае сокращение притока в облигации Европы (+17 млн долл. против +291 млн долл.) было компенсировано ростом притока в облигации США (+1,11 млрд долл. против 836 млн долл.). Между тем сокращение оттока на ЕМ вызвано внезапным масштабным притоком в облигации Бразилии (+317 млн долл., исторический рекорд) и Колумбии (+237 млн долл.) и не совпадает с характерной для остальных стран ЕМ динамикой, где отмечено ускорение оттоков. В частности, отток из облигаций стран региона ЕМЕА составил 333 млн долл. (-207 млн долл.), а из стран Азии – 252 млн долл. (-111 млн долл.).

( Читать дальше )

ТГК 1, Ренкап закрыл

- 16 января 2014, 16:29

- |

Сегодня закрыл купленные «по распродаже» облигации ТГК 1 ок 1.

Находились они у меня 107 дней, оходность составила 13.42% годовых.

Еще продалась одна бумага Ренесанс Капитал 2.

Находилась 42 дня, доходность — 16.48 годовых.

Продолжаю распродажу портфеля.

Находились они у меня 107 дней, оходность составила 13.42% годовых.

Еще продалась одна бумага Ренесанс Капитал 2.

Находилась 42 дня, доходность — 16.48 годовых.

Продолжаю распродажу портфеля.

Страховое возмещение от АСВ

- 16 января 2014, 06:26

- |

Доброго времени суток

Много последнее время пишут про чистку в банковской сфере, АСВ, риски депозитов и т.п. Хотелось бы высказать мнение.

Как гражданин и человек, который обращается в фин. сфере, я конечно рад тому, что с рынка выметают грязь. Это нужно было делать на протяжении многих лет равномерно, но этого (почему-то )) не делалось. Изменение политики ЦБ было резким, что и вызвало достаточно сильный шок. Но будем исходить из того, что это все же необходимо.

Казалось бы страшного ничего нет — не храни более 700к и все будет тип топ: АСВ закроет проблему через 2 недельки после отзыва.

А что по факту? По факту банки перестают выдавать вклады, но лицензию сразу не отзывают. Т.е. страховой случай де-факто наступил, а юридически возмещение в АСВ ты затребовать не можешь и вынужден ждать отзыва. Так например было с БПФ: с 23 ноября кажется перестали выдавать вклады, а лицензию ЦБ дернул только в середине декабря. Не позднее чем через 2 недели после наступления страхового случая АСВ начинает выплаты. Так что первый вывод: на 2 недели не рассчитывайте. Дата, когда начнутся выплаты непредсказуема, но срок будет в 2-3 раза больше.

( Читать дальше )

Много последнее время пишут про чистку в банковской сфере, АСВ, риски депозитов и т.п. Хотелось бы высказать мнение.

Как гражданин и человек, который обращается в фин. сфере, я конечно рад тому, что с рынка выметают грязь. Это нужно было делать на протяжении многих лет равномерно, но этого (почему-то )) не делалось. Изменение политики ЦБ было резким, что и вызвало достаточно сильный шок. Но будем исходить из того, что это все же необходимо.

Казалось бы страшного ничего нет — не храни более 700к и все будет тип топ: АСВ закроет проблему через 2 недельки после отзыва.

А что по факту? По факту банки перестают выдавать вклады, но лицензию сразу не отзывают. Т.е. страховой случай де-факто наступил, а юридически возмещение в АСВ ты затребовать не можешь и вынужден ждать отзыва. Так например было с БПФ: с 23 ноября кажется перестали выдавать вклады, а лицензию ЦБ дернул только в середине декабря. Не позднее чем через 2 недели после наступления страхового случая АСВ начинает выплаты. Так что первый вывод: на 2 недели не рассчитывайте. Дата, когда начнутся выплаты непредсказуема, но срок будет в 2-3 раза больше.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал