новости

Кому ФРС

- 17 марта 2021, 19:50

- |

👉🏻Много вопросов и сомнений появилось на тему:

Продлит ли ФРС послабления по SLR? Так как это может повлиять на доходность казначейских облигаций, а сильный рост доходности казначейских облигаций США в последнее время пугает Фондовый рынок США.

💁🏼♂️SLR — коэффициент дополнительного кредитного плеча. Для того чтобы не ломать вам голу, то SLR – это мера, при которой банк должен поддерживать определённый уровень капитала по отношению к своим активам.

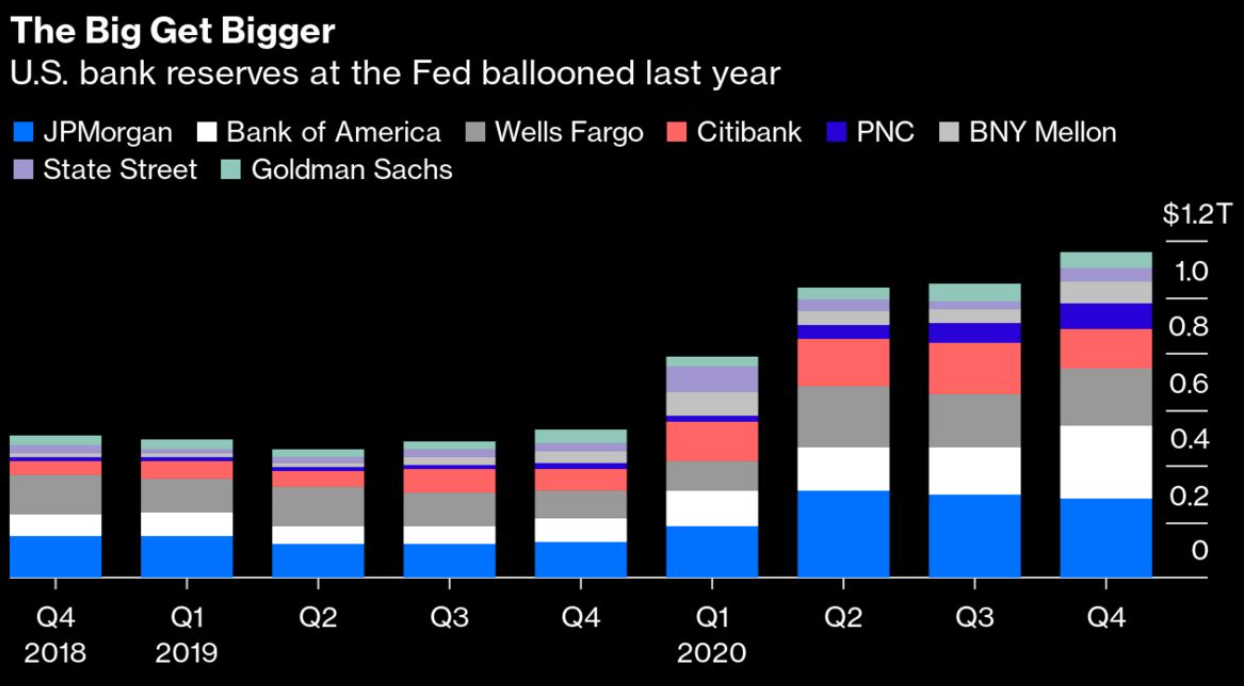

В момент кризиса в 2020 году ФРС объявила о регуляторных послаблениях для банков, то есть банкам разрешили не учитывать казначейские облигации США и депозиты в ФРС в учёте SLR до 31 марта 2021 года.

☝🏻Теперь выходит такая ситуация:

Если ФРС не продлит послабления SLR, то доходность по казначейским облигациям США может резко подскочить, а она и так за последнее время сильно выросла.

Доходность может подскочить из-за того, что банки начнут уравнивать активы для того, чтобы соответствовать показателю SLR, тем самым сливая казначейские облигации дальше. Более того, банки могут снизить выдачу ссуд, тем самым снизив скорость восстановления экономики.

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 4 )

Индии готовятся сократить импорт Саудовской нефти

- 16 марта 2021, 20:28

- |

Государственные нефтеперерабатывающие предприятия Индии готовятся сократить импорт Саудовской нефти примерно на четверть

🤔Пока не ясно, где будет брать нефть Индия. Но если Индия начнёт использовать нефть из резервов, то в среднесрочную перспективу — это поднимет цены на нефть, так как вероятно,☝🏻 тактика ОПЕК:

Взвинтить цены на нефть в момент падения (восстановления) мировой экономики, чтобы страны начали опустошать запасы, которые они накапливали в 2020 году.

По сути, у Индии есть варианты, где брать нефть, кроме Саудовской Аравии, поэтому если в планы Саудитов входило то, что при высоких ценах на нефть все будут использовать свои резервы, то план – рисковый. Рисковый из-за того, что Саудиты могут постепенно потерять долю рынка в вероятно последний ЦИКЛ роста спроса на нефть.

▪️Импорт Индии из Соединенных Штатов — крупнейшего производителя в мире — вырос на 48 процентов до рекордных 545 300 баррелей в день (баррелей в сутки) в феврале по сравнению с предыдущим месяцем, что составляет 14 процентов от общего импорта Индии в прошлом месяце, данные, полученные Reuters.

( Читать дальше )

Главные новости: Байден повышает налоги; ЕЦБ увеличивает стимулы; ТОП 3 быстрорастущих компании

- 15 марта 2021, 19:51

- |

Страшны ли налоги Байдена?

- 15 марта 2021, 16:50

- |

😈Обещал негатив в прошлом посте ТУТ – получите! Фондовый рынок США, боится ужесточение фискальных мер в виде повышения налогов на богатых.

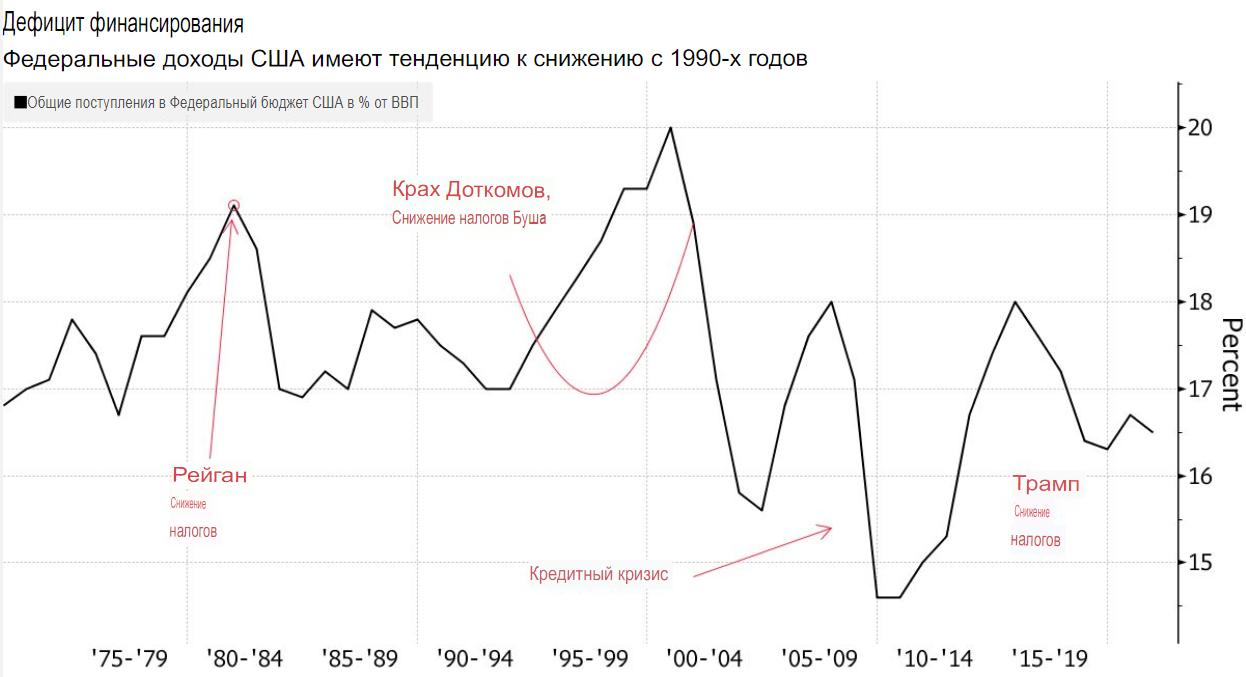

СМИ: Президент Джо Байден планирует первое крупное повышение федеральных налогов с 1993 года.

На моём канале вы уже не раз слышали о повышение налогов в США Байденом, так как об этом Байден и его администрация говорили до выборов и после выборов.

🔥Повышение налогов – это то, что пугало рынки до выборов, когда Байден показывал отрыв в предвыборных опросах от Трампа, а Трамп уходя с поста, в последнем слове заявил:

🔫Не дайте им(демократам) повысить вам налоги.

( Читать дальше )

ФРС в среду либо запампит, либо уронит рынок.

- 15 марта 2021, 13:53

- |

😇Доброго дня и начнём с предстающего выступления ФРС в среду, так как у инвесторов, предстоящая пресс-конференция Пауэлла – основное событие недели❗️

👉🏻Конечно же перед выступлением главы ФРС будет решение по процентной ставке и по Денежно-Кредитной политике, где мы не увидим ужесточения политики. Но можем услышать об увеличение печатного станка в ответ на действия ЕЦБ, который решил загасить рост доходности казначейских облигацией ускорением печатного станка.

😬На данный момент появляется больше страхов быстрого восстановления экономки США, которое приведёт к росту инфляции, резкому снижению безработицы и как следствию к ужесточению монетарной политики ФРС. Ужесточение монетарной политики приведёт к снижению ликвидности, а значит рынки уже не будут расти так резво –это самый большой страх инвесторов❗️

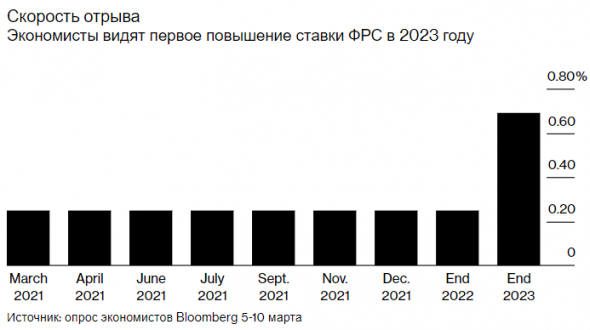

Кроме самого выступления, появляется больше пересмотров прогнозов в сторону улучшения экономики США, что вызывает пересмотр прогноза ФРС по ставке и экономистов. Повышение ключевой ставки ФРС прогнозируется в конце 2023 года. Хотя при ускорение роста не исключено, что прогноз об увеличение ставки может поменяться и на начало 2023 года, а некоторые аналитики прогнозирует увеличение процентной ставки уже в 2022 году.

( Читать дальше )

Экономические проблемы на неделю.

- 14 марта 2021, 16:53

- |

🔺Если облигации будут волатильными, и подтолкнут доходность к росту, что в очередной раз окажет давление на акции роста и технологический сектор. На этом фоне заседание FOMC, станет одним из самых важных событий для ФРС, заявив Джером Пауэлл проводя свою пресс-конференцию, для Bank of America. Пауэлл добавил, что ФРС пересмотрит свой прогноз роста и повысит прогноз базовой инфляции.

🔺Повышение доходности казначейских облигаций может снова стать главной темой на следующей неделе. Ожидается, что доходность 10-летних казначейских облигаций США достигнет 2% к концу года. Нужно правильно понимать, что высокая доходность для компаний с большим уровнем долга, является негативным фактором.

В тренде.

Nike (NYSE: NKE ) и FedEx (NYSE: FDX ) — на следующей неделе объявят о прибылях.

Advanced Micro Devices (NASDAQ: AMD ) представить новые чипы процессоров EPYC для предприятий нового поколения.

Volkswagen ( OTCPK: VLKAF ) запланировал презентацию его новой батареи, в области электромобилей.

Самый важное в телеграмм https://t.me/birzhevik_info

Рынок труда как индикатор коррекции.

- 11 марта 2021, 18:29

- |

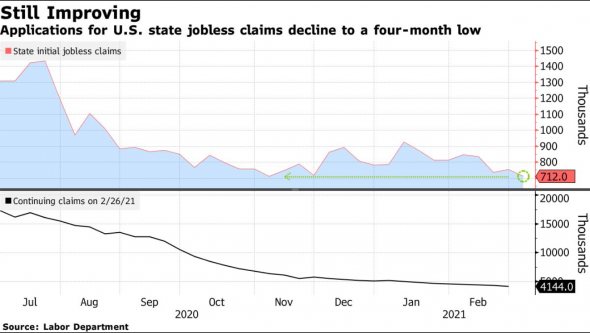

Количество заявок на пособие по безработице упало на 42000 до 712000 человек.

На данный момент мы имеем самое низкое количество заявок на пособие по безработице в США с ноября месяца и более того, количество заявок будет только падать из недели в неделю, так как многие штаты ослабляют ограничения.

🧐Таким образом, экономика США будет становится всё сильнее с каждым днём, а учитывая то, что рынок труда — это тот показатель на который опирается ФРС, то рост рынка труда будет увеличивать доходность долгих казначейских облигаций, увеличивать ожидания по инфляции и усиливать ожидания по сокращению стимулов от ФРС.

👉🏻Как мы с вами сегодня выяснили ТУТ, что рост доходности должен положительно сказываться на рынках из-за того, что при росте доходности ФРС увеличивает покупки активов, чтобы сбить рост доходности, но есть главный фактор о котором я забыл сказать –

( Читать дальше )

Давайте разбирать то, что наговорила глава ЕЦБ Лагард

- 11 марта 2021, 17:41

- |

▪️Неопределенность остается – это НОРМА!

▪️Устойчиво высокие показатели COVID, блокировки влияют на рост в краткосрочной перспективе/ Меры сдерживания оказывают давление на активность – по данным ECDC 8,2% взрослых в ЕС сделали свою первую прививку вакцины или проще говоря по данным Bloomberg в ЕС на 100 человек только 9.9 вакцинированы, в тех же Штатах на 100 человек 28 вакцинировано, в Великобритании на 100 человек 36 вакцинировано. Проще говоря, вакцинирование в ЕС провалилось, а Европейские лидеры пытаются свой провал скрыть сообщениями о плохих вакцинах, что им не дают вакцины и они все бедные и несчастные, только вот в момент когда та же Великобритания не жалела денег на вакцины, ЕС пыталась сэкономить. Поэтому ЕС будет вакцинироваться очень медленно.

▪️Продолжаю следить за обменными курсами – это правильно направление, учитывая слабость доллара по отношению к Евро и силу экономики США по отношению к экономике ЕС. Евро до сих пор слишком дорогой.

( Читать дальше )

Activision Blizzard (ATVI) – итоги и перспективы (часть 2/2)

- 10 марта 2021, 18:29

- |

Руководство ATVI ясно дало понять, что на фоне успеха мобильной версии Call of Duty основные усилия будут брошены на развитие именно мобильного направления, и теперь планирует перенести все свои франшизы на мобильные устройства. Рынок мобильных игр уже самый большой сегмент индустрии, так что руководство компании уверено, что награда оправдывает риски (график ниже).

Первые результаты уже радуют. Большая часть роста за последний квартал пришла именно с мобильного рынка. Запуск мобильного CoD в Китае в декабре прошёл с большим успехом, и игра быстро достигла вершины чартов загрузок. Работы над мобильной игрой во вселенной Warcraft уже в самом разгаре, а региональное тестирование Diablo Immortal «было встречено очень положительными отзывами и хорошими показателями вовлеченности». Diablo выйдет на мировой рынок уже в этом году и имеет все шансы стать новым флагманским проектом и главным драйвером роста для подразделения Blizzard.

( Читать дальше )

Рынки входят в самостоятельное поддержание баланса

- 09 марта 2021, 12:28

- |

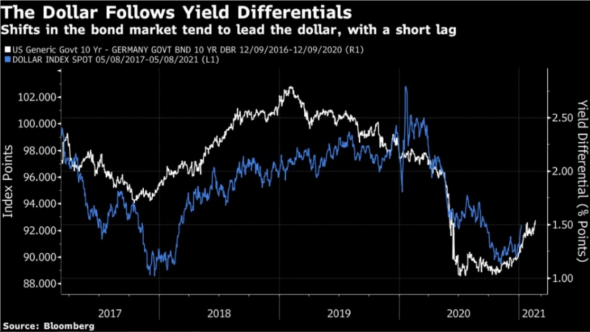

☝🏻На графике видим, как Индекс Доллара США, чётко следует за Доходностью казначейских облигаций США (10-летние) и более того, движение доходности работает как опережающий индикатор роста Индекса Доллара США.

Таким образом мы имеем: чем выше доходность, тем сильнее доллар, тем сильнее падает аппетит к риску.

В последнее время, очень много разговоров о вероятной, будущей гиперинфляции в США из-за того, что правительство США вливает туда слишком много денег и таким образом, может перегреть экономику (то есть инфляция ожидается очень высокой).

❗️Но, раз кривая доходности реагирует на будущие ожидания в экономике и чем выше она будет расти, тем и сильнее будет становится доллар. Рост доллара приведёт к тому, что цены на импорт в США, неизбежно начнут снижаться, что потянет за собой вниз инфляцию.

Таким образом, мы имеем то, что рынок на данный момент сам себя регулирует и приводит в равновесие, правда в равновесие постоянно вмешиваются. Но ещё нужно помнить, что правительство США будет пытаться удерживать стимулы до последнего, а рост доходности будет мешать восстановлению/росту экономики, поэтому ФРС уже увеличил более чем на 10% скупку казначейских облигаций за последние 4 недели😖

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал