новости рынка

Новости для пенсов (пост 62, 12+)

- 03 марта 2023, 10:09

- |

Всем привет! Сегодня 3 марта 2023 года, да еще пятница! Сегодня Азия торгуется дружно в плюс, золото остановилось на цене 1848,15 $ за тройскую унцию, нефть Брент стоит 84,66 $ за бочонок. Доллар стоит 75,5300 и евро 80,0960 рублей за штуку.

Индекс S&P 500 в четверг подрос на +0.73 % и стал весить 3981,35.

Индекс Мосбиржи по итогам 2 марта припал и достиг величины 2 254,30 пункта.

МТС: Публикация годовой финансовой отчетности по МСФО за 2022г.

Русал: Закрытие реестра акционеров «РУСАЛа» для участия в ВОСА

Таттелеком: СД решит по дивидендам за 2022г

ФосАгро: Фосагро опубликует решение по дивидендам;

Многие говорят сегодня о подмосковной Коломне:

Экстренные службы не нашли (https://www.kommersant.ru/doc/5845270?tg) признаков взрыва в Коломне. Правоохранители заявили, что взрыв произошел в воздухе, и речь может идти о сбитом беспилотнике, но его обломки также не найдены.

Два сотрудника погранслужбы ранены во время вчерашней зачистки населенных пунктов Брянской области от украинской ДРГ. У 39-летнего подполковника и 33-летнего прапорщика осколочные ранения рук. Их жизни ничего не угрожает. Также были ранены (https://t.me/bazabazon/16154) четверо сотрудников Росгвардии.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 11 )

Причины снижения российского фондового рынка

- 23 ноября 2021, 14:16

- |

Причины обвала российского фондового рынка

В понедельник, 22 ноября, падение рынка акций РФ стало рекордным с апреля 2020 г.

Инвесторы активно распродавали активы:

Индексы РТС и МосБиржи откатились к уровням конца августа, показав максимальное падение с апреля 2020 года.

Индекс Мосбиржи закрылся обвалом на 3,6%, достиг отметки ниже 3880 пунктов, хотя еще на прошлой неделе превышал 4000 пунктов. Индекс РТС – просел еще больше: на 5,6% до 1628 пунктов.

( Читать дальше )

Что бы вы хотели видеть в сервисе новостей по фондовому рынку?

- 24 сентября 2021, 17:15

- |

Мы и так уже сделали для вас кучу всего бесплатного и очень полезного в ленте новостей https://smartlab.news/ и новостном канале https://t.me/newssmartlab.

Хочется сделать пользу еще полезнее, ультимативную пользу!

Что вам мегаполезно?

👉получать уведомления об определенных типах новостей по определенным эмитентам?

👉получать сообщения о новостях/сущфактах/движениях рынка на почту?

👉может быть получать напоминалки про даты отсечек?

👉уведомления удобнее всего получать в телеграм или как-то еще?

👉может вы хотите также оперативные комментарии профессионалов к выходящим новостям?

Почему платность это хорошо? Потому что так я обрету ресурсы и смогу привлекать грамотных людей для того, чтобы сделать сервис еще более полезным и удобным.

В общем, жду ваших идей по НЕОБХОДИМЫМ ВАМ функциям в комментариях!👇

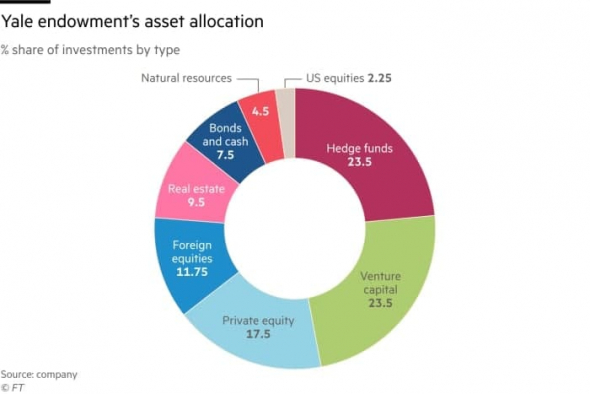

Йельский портфель

- 10 мая 2021, 13:32

- |

"К сожалению, уходят лучшие, те, на опыте которых нужно учиться и думать, как его можно использовать. Два года назад мир потерял Джона Богла, а позавчера скончался легендарный Дэвид Свенсен, CIO эндаумента Йельского университета.

Лично для меня эти два человека являются гораздо более масштабными величинами в мире инвестиций, чем всем известный Баффетт, хотя их имена, возможно, не так «раскручены».

Богл придумал индексные фонды, которые и стали прототипом современных ETF- наиболее подходящих инструментов для 90% обычных людей (не профессиональных управляющих и не трейдеров). Свенсен показал преимущества использования альтернативных классов активов для больших институциональных портфелей. Он первым начал использовать хедж-фонды, фонды прямых инвестиций и венчурного капитала и не побоялся «связаться» с криптой, когда она была в режиме стремительного падения и под обстрелом критики от многочисленных теоретиков, не нюхавших пороху.

( Читать дальше )

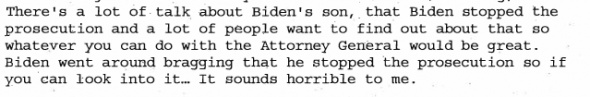

Рассекреченный разговор Трампа и Зеленского.

- 25 сентября 2019, 18:32

- |

Программа «Совершенно секретно» с РенТВ добыла таки расшифровку разговора Трампа с Зеленским.

Oleg Kalmanovich, [25.09.19 18:19]

основной посыл — возобновить расследование по делу Байдена мл. на Украине

Oleg Kalmanovich, [25.09.19 18:22]

Типа, я ошарашен, что Байден старший надавил и расследование по поводу дел Байдена мл. прикрыли, надо бы назначить нового компетентного прокурора, чтобы довел расследование до ума.

Полный текст разговора у нас в группе:

ЧТО ПРОИСХОДИТ В МИРЕ: СТАТИСТИКА, СЛУХИ, ОЖИДАНИЯ

- 22 августа 2019, 19:23

- |

S&P500 вырос на 16% с начала года. Это очень хороший показатель, учитывая средний годовой рост около 14%. Статистически основной движ уже произошел. Плюс американские корпорации снижают объемы выкупа собственных акций с рынка (байбеки). Согласно свежайшей статистике S&P, во 2 кв. компании провели выкупов на $166 млрд против $206 млрд в 1 кв. 2019 года. Объем байбеков упал до минимума с 4 кв. 2017 года. Байбеки выступали надежной поддержкой для рынка акций. Сейчас в условиях снижения активности компаний волатильность рынка только возрастет. Обычно компании сокращают объемы байбеков при ухудшении операционного кеш флоу и в преддверии тяжелых времен в экономике. Сейчас ситуация аналогичная.

По поводу валютной войны США и Китая. В Charles Schwab решили оценить вероятность начала валютной войны со стороны США. Дональд Трамп не раз заявлял о желании снизить стоимость доллара. Но смогут ли американцы противостоять Китаю в валютных войнах?

В США существует фонд под названием Exchange Stabilization Fund (ESF). Это резервный фонд на случай чрезвычайных ситуаций Министерства финансов США, который обычно используется для валютных интервенций. Это дает возможность правительству США влиять на курс валюты, при этом не затрагивая внутреннюю денежную массу. Общая сумма активов этого фонда составляет около $94 млрд. Это очень мало, если сравнивать с валютными резервами Китая, превышающими $3.1 трлн.

( Читать дальше )

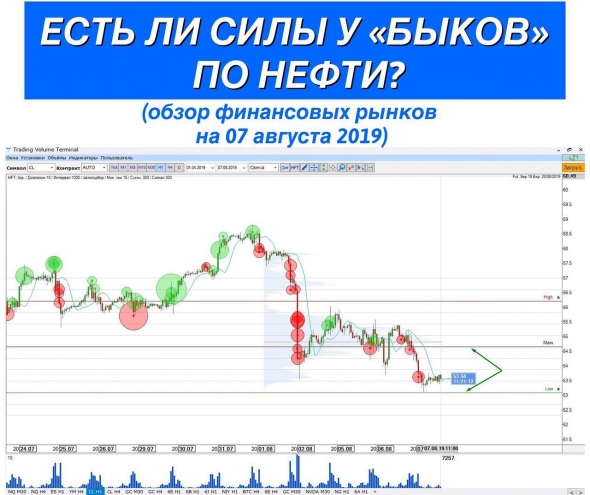

ЕСТЬ ЛИ СИЛЫ У «БЫКОВ» ПО НЕФТИ? (обзор финансовых рынков на 07 августа 2019)

- 07 августа 2019, 13:10

- |

Эксперты Bloomberg полагают, что коммерческие запасы нефти за отчетную неделю до 02 августа снизятся на 3 млн баррелей. Однако, мы видим преобладание продавцов, которое усиливается при росте цен на «черное золото». Вероятно, трейдеров больше всего бесспокоит перспектива избытка предложения, чем краткосрочные изменения по запасам.

Анализируя график цены на нефть марки CL, потенциал роста ограничен отметкой $54.50 за баррель (линия Main). Дальнейший рост под вопросом.

Bloomberg news...

- 11 февраля 2019, 03:01

- |

1 Британские и американские банки глубоко разделены на связи Брексита

До «Брексита» осталось всего семь недель, и не только политики Великобритании горько разделены по поводу выхода страны из Европейского Союза — крупные банки также находятся в ссоре.

Британские кредиторы и их конкуренты с Уолл-стрит выдвигают совершенно разные взгляды на Brexit, столкновение, которое было подчеркнуто на встрече на этой неделе с представителями правительства США, говорят люди, осведомленные о ситуации.

В то время как банки США хотят, чтобы Британия поддерживала самые тесные связи с ЕС после Brexit, банки и страховщики США обеспокоены тем, что они не станут приверженцами новых законов, принятых Брюсселем, заявили два человека.

2 Венесуэла с Мадуро обречена? Они сказали, что это Сирия Асада

( Читать дальше )

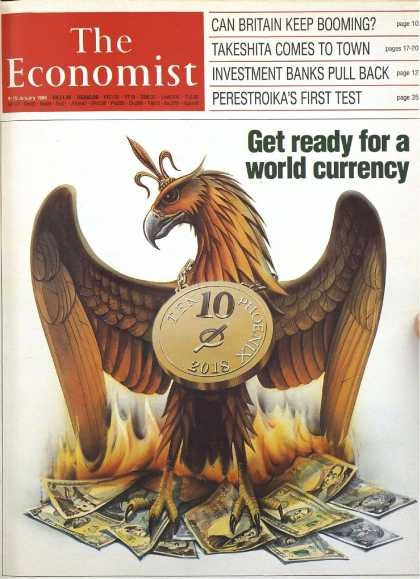

Появление единой мировой валюты предсказали к 2018 г

- 10 июля 2017, 14:01

- |

В январе 1988г. издание The Economist писало, что через тридцать лет американцы, японцы, европейцы и люди из других богатых и даже сравнительно бедных стран будут расплачиваться одной и той же валютой.

Цены будут указаны не в долларах, иенах или дойчмарках, а, скажем, в фениксе. Эта валюта будет одобрена компаниями и потребителями, поскольку феникс удобнее, чем сегодняшние национальные валюты, которые через тридцать лет станут причудливой формой неразберихи в экономической жизни конца XX века.

Для начала 1988 г. это выглядело довольно странным предсказанием. Предложения о возможном валютном союзе распространялись за 5-10 лет до этого, но они вряд ли учитывали неудачу 1987 г. Власти ряда развитых стран пытались продвигаться в сторону более управляемой системы обменных курсов и денежной реформы.

Из-за отсутствия сотрудничества в их основополагающей экономической политике они напугали рынки и спровоцировали рост процентных ставок, что вызвало крах фондового рынка в октябре 1987 г., который прозвали «Черным понедельником».

( Читать дальше )

Керри-трейд и факторы, влияющие на курс рубля

- 22 марта 2017, 18:32

- |

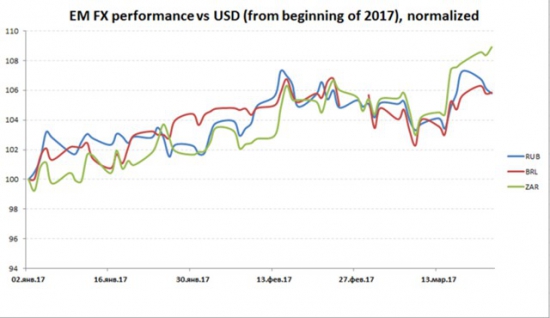

Все дело в так называемом керри-трейде. Одна из основных идей на мировых финансовых рынках с осени прошлого года – керри-трейд с валютами развивающихся рынков на фоне оживления глобальной экономики и выхода таких больших стран, как Россия и Бразилия, из рецессии.

Инвесторы до сих пор неохотно инвестируют в фондовые рынки развивающихся стран, однако керри-трейд стал и остается очень популярной темой, благо что текущая доходность там действительно высокая: 12% в Турции, 9% в Бразилии, около 8% в России, 7,5% в Южной Африке.

Поскольку обычно керри-трейд делается с плечом для увеличения доходности (на примере рубля: заем в USD -> конвертация в RUB -> покупка ОФЗ -> РЕПО ОФЗ для займа в USD -> и снова по кругу), то это генерирует дополнительный спрос на рубли, препятствуя его ослаблению. Керри-трейд конкретно в рубле базируется на нескольких вещах:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал