наше всё

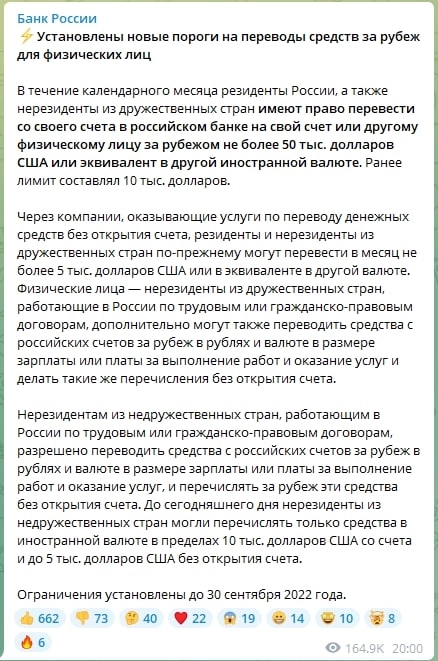

Банк России повысил лимит вывода иностранной валюты за рубеж в 5 раз

- 17 мая 2022, 06:35

- |

Источник: https://t.me/centralbank_russia/266

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

- комментировать

- Комментарии ( 2 )

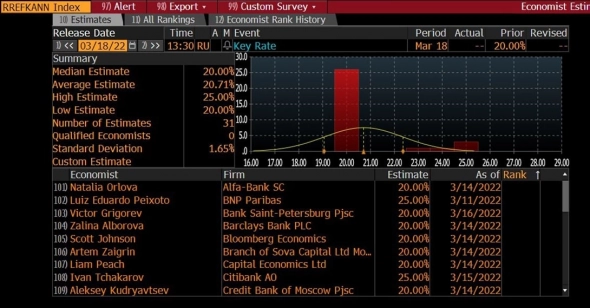

Или ключевая ставка 20% надолго, или 20% не предел

- 18 марта 2022, 07:54

- |

Сегодня Банк России актуализирует значение ключевой ставки. Экспертное сообщество особенно не сомневается в сохранении ставки на уровне 20%. Да если и менять ставку менее, чем через 3 недели после нового значения (20% установлены 28 февраля), то только вверх. Но при относительной стабильности курса рубля в последние дни оснований для этого недостаточно.

( Читать дальше )

Про стоп-торги на фондовой секции Московской биржи

- 09 марта 2022, 07:12

- |

Видимо, до конца нынешней недели ЦБ не будет возобновлять торги на фондовой секции Московской биржи. Нужно время на подготовку покупки акций и ОФЗ со стороны ФНБ, на основные анонсы исхода иностранных компаний из РФ и анонсы основных санкций. Нужно время на формирование контура валютных ограничений.

Закрытие фондовой секции – опережающее действие, которое должно иметь целями снижение масштаба фондового падения и волатильности и снижение банковских рисков, вызванных фондовым падением.

Сравним с другим опережающим действием, точнее их набором, направленным на поддержание курса рубля. Повышение ключевой ставки до 20%, введение 12%-ной комиссии на биржевую покупку долларов, евро и фунтов больших результатов не дали: на начало 28 февраля (после повышения ключевой ставки) курс доллара на МосБирже составлял 90 рублей, закрытие сессии 5 марта было уже по 105, а сейчас на FOREX доллар торгуется вблизи 129 рублей. Потеря рубля к доллару за это время – 30%.

( Читать дальше )

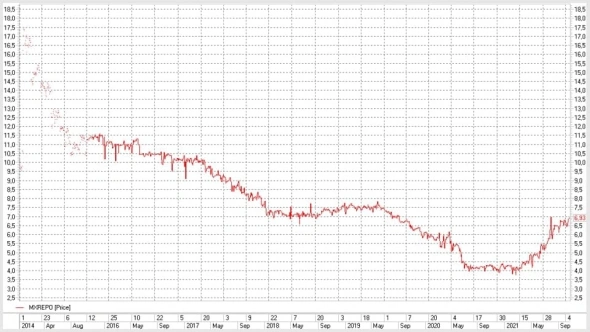

Нынешняя ключевая ставка не соответствует действительности

- 21 октября 2021, 06:39

- |

В пятницу Банк России объявит новое значение ключевой ставки. Экспертное сообщество ожидает ее роста на 25-50 бп, до 7-7,25% с нынешних 6,75%. Для участников облигационного рынка, на котором ужесточение ДКП отразилось самым неприятным образом, важен ответ на вопрос, станет ли это повышение пиковым и разворотным?

Думаю, не станет. Нынешний уровень ключевой ставки уже не соответствует реалиям денежного рынка. Средняя максимальная депозитная ставка крупнейших банков в 1 декаде октября превышала 6,4%, и во второй, думаю, превысит 6,5%. Но банки, традиционно, экономят на вкладчиках. Зато сделки размещения денег овернайт на Московской бирже (РЕПО с ЦК) уже сегодня дают 7% годовых. А ведь это тоже депозитный инструмент. Получается, нынешние 6,75% ключевой ставки не соответствуют премии даже к депозитному рынку.

( Читать дальше )

Telegram провел размещение облигаций. Несколько цифр и смешанные выводы.

- 25 марта 2021, 07:17

- |

Завершилось размещение еврооблигаций Telegram объемом $1млрд. под 7% годовых на 5 лет с возможностью конвертации в акции с дисконтом 10% в случае IPO компании. Несмотря на сообщения об ажиотажном спросе, ставка купона установлена по верхней границе маркетируемого диапазона. Интересны сообщения о вероятном приобретении облигаций на $2 млн. РФПИ. Согласно мандату Фонда, до 20% капитала РФПИ может быть инвестировано за пределами России при условии, что данные проекты создают добавленную стоимость для экономики страны. На наш взгляд, эта добавленная стоимость неочевидна, скорее это похоже на венчурную инвестицию. По нашему мнению, инвестиции в обязательства Telegram могут быть основаны только на доверии основателю компании, так как финансовые метрики компании вряд ли позволили бы ей даже пройти, скажем, процедуру допуска на Московской Бирже: по данным, озвученным Forbes, убыток в 2019 году составил $150,9 млн и $172,7 млн в 2018 году. При этом капитал был отрицательным ($323,5 и $172,7 млн в 2019 и 2018 гг. соответственно), как и чистые активы — минуса $418 млн и $245 млн. В 2021 году компании предстоит погасить кредитов почти на $700 млн. Можно предположить, что существенную долю инвесторов в облигации составляют те, кто намерен отыграть убытки (без малого 30%) от несостоявшегося IPO проекта TON. Поскольку перспективы быстрой монетизации мессенджера весьма туманны, то основной инвестиционной идеей является будущее IPO, которое позволит переложить долг на инвесторов в акционерный капитал.

( Читать дальше )

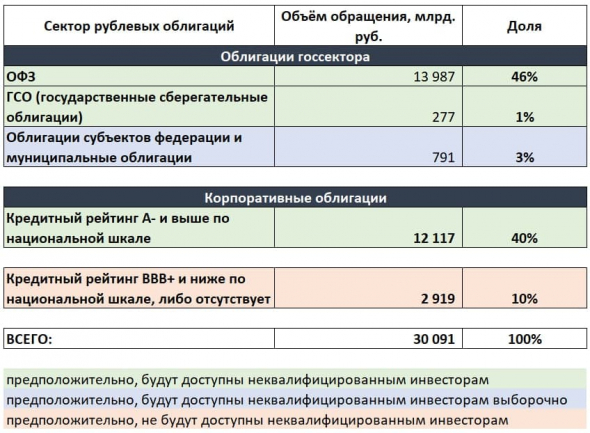

Какая доля облигаций рискует стать недоступной неквалифицированным инвесторам?

- 17 марта 2021, 06:20

- |

Возможно, уже в апреле часть облигаций перестанет быть доступной для покупки неквалифицированными инвесторами. Из словесных интервенций представителей Банка России следует, что, скорее всего, под запретом на приобретение окажутся облигации, имеющие кредитный рейтинг по национальной шкале ниже А-.

Мы посчитали, какую долю в общем объеме обращения занимают облигации, потенциально подпадающие под ограничение. По нашей оценке, на них придется 10% или чуть более от всего внутреннего рынка (непонятно, как будет оцениваться сектор субфедеральных бумаг, где далеко не все выпуски имеют рейтинг А- и выше).

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

Голос здравого смысла (о повышении ключевой ставки)

- 18 февраля 2021, 12:48

- |

Источник иллюстрации: t.me/markettwits/124063

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

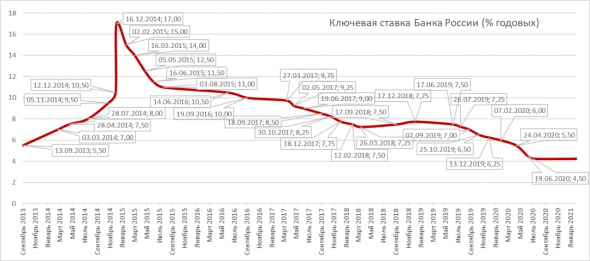

Ключевая ставка ЦБ РФ. Идем на рекорд стабильности

- 12 февраля 2021, 07:56

- |

Сегодня Банк России объявит ключевую ставку. Сюрпризов ни ожидается, 4,25% сохранится. По крайней мере, консенсус аналитиков именно таков, а ЦБ, если не происходит форс-мажора, с консенсусом солидарен.

В отсутствие интриги отмечу лишь, что регулятор проявляет редкое для себя спокойствие. Ключевая ставка не менялась с июля, т.е. уже ровно 200 дней. И при сохранении не изменится еще 60. Больший период стабильности был только с августа 2015 по июнь 2016, когда ставка удерживалась на одном уровне 316 дней. Правда, уровень тогда был 11%.

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

От вызова доктора до устройства на работу

- 25 января 2021, 18:27

- |

От вызова доктора до устройства на работу. Когда можешь «легким движением» потрясти и рынок, и его участников.

Без оценки.

Источник графика: moex.com

Подробности: https://www.kommersant.ru/doc/4661865?tg

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

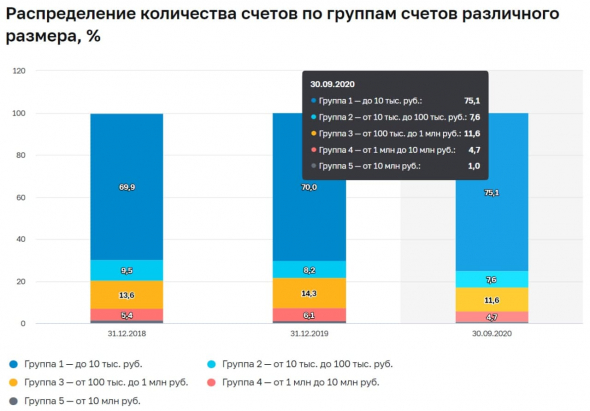

И вновь про Банк России, неквалифицированных инвесторов и их ограничение

- 22 января 2021, 06:35

- |

Деятельность Банка России по ограничению доступов к рынку ценных бумаг для физлиц переходит из рекомендательной к законотворческой. Причин своей активности ЦБ не скрывает, да они и понятны. +4 млн новых брокерских счетов в 2020 году. Для многих из новичков фондовый рынок – волшебная замена банковскому депозиту, который теперь попросту дает не 4%, а, например 10, или 15.

РБК опубликовал содержательный материал о предполагаемых ограничениях (https://www.rbc.ru/finances/21/01/2021/600927189a7947e491f9b269?from=from_main_1). Про запрет на сложные структурные продукты мы уже слышали. А вот взгляд ЦБ на облигации заслуживает внимания. РБК ссылается на доступный ему законопроект, который в свою очередь призван ограничить неквалифицированных инвесторов от покупки значительной доли облигаций вплоть до 1 октября 2021 года (когда должен заработать механизм тестирования, позволяющий относить к квалинвесторам не только тех, у кого на счете 6 и более млн р.).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал