мосбиржа

Не зафиксировал прибыль, без прибыли остался. Мартовское обострение МосБиржи

- 11 апреля 2024, 17:25

- |

«Розничные инвесторы впервые с ноября 2022 г. перешли к нетто-продажам акций и стали крупнейшими нетто-продавцами в марте (продали акций на 37 млрд руб.)», – говорит ЦБ в мартовском «Обзоре рисков финансовых рынков». Доля частников в акциях в марте сократилась с 80% до 72%.

Хорошо хоть, НФО и банки продолжали инвестировать. По данным ЦБ, НФО приобрели акции на 18,6 млрд руб. А банки – на 21,3 млрд. руб. Индекс МосБиржи завершил свой лучший квартал за 8 лет. Точнее, индекс МосБиржи в марте вырос на 8,7%, до 2 450,7, кстати, после роста на 1,24% в феврале.

Но если посмотреть статистику по годам, март – это всегда первый месяц для «разгрузки». В марте исход физлиц из акций для МосБиржи традиционен. Кроме того, позитивная динамика индекса подсказывает, что спекулянтам нужно периодически фиксировать прибыль, что и происходило. При этом из акций выходили именно «физики», институционалы подобное себе не позволили.

- комментировать

- Комментарии ( 0 )

Акции Русал будут догонять растущую цену алюминия. Аналитики прогнозируют рост котировок еще на 5–17% - Ведомости

- 11 апреля 2024, 09:13

- |

Акции крупнейшей алюминиевой компании UC Rusal на Московской бирже 10 апреля выросли на 5,68%, достигнув отметки 41,245 руб. Этот уровень последний раз был зафиксирован в сентябре 2023 года. На закрытие торгов цена бумаг составила 41,12 руб., рост составил 5,35%. Индекс Мосбиржи также увеличился на 0,73%, достигнув 3439,11 пункта. С начала года акции UC Rusal подорожали на 20,5%, в то время как индекс вырос на 10,9%.

Аналитики, опрошенные «Ведомостями», отмечают, что рост стоимости акций обусловлен увеличением цен на алюминий и ростом цен на акции ГМК «Норникель», проведшего сплит акций. Учитывая динамику цен на металл, стоимость бумаг UC Rusal растет, что считается ключевым фактором для оценки компании. При ценах на алюминий ниже определенного уровня, компания может работать на грани убытка из-за высокой себестоимости производства. Однако при увеличении цен на металл ситуация существенно меняется, что повышает финансовые показатели и делает компанию более привлекательной для инвесторов.

( Читать дальше )

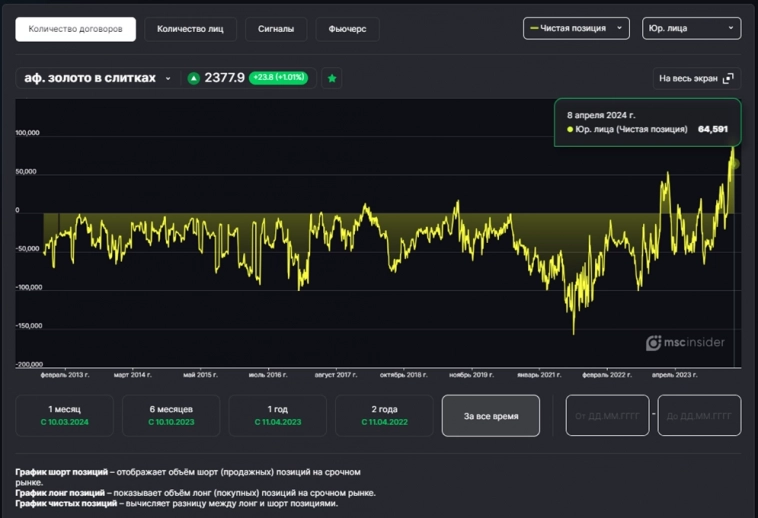

ЗОЛОТО: Поведенческий анализ. Юридические лица vs Физические лица.

- 10 апреля 2024, 19:29

- |

Я анализирую открытый интерес игроков на срочном рынке МосБиржи и сегодня хотел бы разобрать с вами золото. Сейчас мне кажется что оно в тренде и возможно многим будет интересно что делают физические, а что юридические лица на срочном рынке.

Для этого включаем чистые позиции (лонг минус шорт) для юридических лиц и физических лиц и смотрим результаты:

1) График чистых позиций юридических лиц по фьючерсу аф. золото в слитках 8ого апреля 2024

2) График физических лиц по фьючерсу аф. золото в слитках 8ого апреля 2024 года.

( Читать дальше )

Вечерний обзор рынков 📈

- 10 апреля 2024, 19:01

- |

Курсы валют ЦБ на 11 апреля:

💵 USD — ↗️ 93,2198

💶 EUR — ↗️ 101,2333

💴 CNY — ↗️ 12,8730

▫️ Индекс Мосбиржи по итогам основной торговой сессии среды прибавил 0,73%, составив 3 439,11 пункта.

▫️ Минфин информирует о результатах аукциона по размещению ОФЗ-ПД № 26219RMFS (погашение 16.09.2026 г.): размещенный объем: 7,031 млрд руб. (при спросе 23,212 млрд руб.), выручка: 6,316 млрд руб., средневз.цена: 89,3639%, средневз.доходность: 13,4% годовых; и аукциона по размещению ОФЗ-ПД № 26244RMFS (погашение 15.03.2034 г.): размещенный объем: 50,712 млрд руб. (при спросе 99,86 млрд руб.), выручка: 45,3 млрд руб., средневзв.цена: 88,8665%, средневзв.доходность: 13,74% годовых.

▫️ Эльвира Набиуллина представила в Госдуме годовой отчет ЦБ за 2023 г. Основное внимание было уделено ДКП: замедления экономики из-за её ужесточения не произошло, напротив, она продолжает расти высокими темпами, инфляция снижается, её пик пройден — отметила председатель ЦБ, сопроводив происходящее метафорой о марафонском забеге. Касательно начала смягчения ДКП был дан следующий ответ: «Начнем снижать ключевую ставку, когда убедимся, что замедление инфляции набрало нужную скорость и инфляционные ожидания приходят в норму». www.cbr.ru/press/event/?id=18594

( Читать дальше )

Займер - портим карму, ведём себя социально безответственно, лично интервьюируем эмитента, участвуем в IPO.

- 10 апреля 2024, 12:58

- |

👀 Бегло пробежался по околорынку глазами — хороший такой занос звонких монет идёт, плотный. А значит — вы не звали пояснительную бригаду, но она уже здесь. И сейчас во всём разберётся, всё разъяснит.

Общие широкие мазки о концепции идеи и бизнеса

🚫 Никаким агрессивным ростом компания на данный момент не занимается — собственный капитал прирос за 2023 год на 4,2%, притом плеча практически нет — заёмные средства составляют 7,4% к капиталу, и доля сокращается. То есть вопрос о достаточности капитала в данном случае поднимать смысл отсутствует. Рентабельность капитала (2023) по чистой прибыли — 51%, рост прибыли год к году 5,7%.

Что интересно, за 2022 год выплачены дивиденды в размере 2 млрд. руб. (35% чистой прибыли), за 2023 год 5,6 млрд. руб. (92% чистой прибыли), то есть перед нами cash cow с более чем 10-летней историей бизнеса. В преддверии IPO принята дивполитика с payout не менее 50%.

Концептуально мы на самом деле имеем дело с классической кэш-машиной в формате МФО, у которой в моменте 60,33% суммы выданных займов отнесено к резерву на убытки — и всё равно рентабельность капитала составляет 51%, поскольку есть часть кредитного качества активов с высокой — многократной за год — оборачиваемостью и маржой, промежуточная и “хвост”, с которым ведётся работа по истребованию и постепенному списанию займов.

( Читать дальше )

Купили палладий на хайпе ? Будьте аккуратны, вы не одни ! Поведенческий анализ.

- 09 апреля 2024, 20:23

- |

Розовый цвет — это кол-во физлиц имеющих позиции «шорт» (ставят на падение)

Синий цвет - это кол-во физлиц имеющих позиции «лонг» (ставят на рост)

1) Кол-во физических лиц во фьючерсе палладия с 2018 по 2021

Теперь давайте выделим цветом график цены палладия на тот же период,-

Красный — когда физические лица сильно стояли в позиции «шорт»

Зеленый - когда физические лица сильно стояли в позиции «лонг»

2) Фьючерс палладия с 2018 по 2021 с сигналами физических лиц

( Читать дальше )

Вечерний обзор рынков 📈

- 09 апреля 2024, 19:07

- |

Курсы валют ЦБ на 10 апреля:

💵 USD — ↗️ 92,7463

💶 EUR — ↗️ 100,7473

💴 CNY — ↗️ 12,8004

▫️ Индекс Мосбиржи по итогам основной торговой сессии снизился на 0,09%, составив 3 414,26 пункта.

▫️ АФК Система (-1,15%); Вчера вечером акционерная финансовая корпорация опубликовала консолидированную отчетность по МСФО за 2023 г. Выручка: 1045,9 млрд руб. (+16,8% г/г), OIBDA: 266,2 млрд руб. (+3,1% г/г за исключением «влияния лесопромышленного актива» в 2023 г. и признания единоразовой прибыли от приобретения девелоперских активов в 2022 г.), чистый убыток: 5,314 млрд руб. (прибыль 43,5 млрд руб. в 2022 г.). www.sistema.ru/investors-and-shareholders/financial

▫️ Озон (-2,57%); Платформа объявила результаты по МСФО за 2023 г. GMV (оборот): 1752,3 млрд руб. (+111% г/г), выручка: 424,29 млрд руб. (+53% г/г), скорр. EBITDA: 4,2 млрд руб., убыток: 42,7 млрд руб. (-27% г/г). Позднее в Сети появилась информация о планах начала редомициляции компании уже в 2024 г. – их озвучил CFO компании Игорь Герасимов в ходе мероприятия сопровождающего публикацию результатов ir.ozon.com/ru/news/12064/

( Читать дальше )

Мосбиржа в марте: весеннее обострение перед дивидендным сезоном

- 09 апреля 2024, 16:53

- |

Мосбиржа поделилась итогами марта 2024 года, а также пересчитала своих клиентов и рассказала, что они покупали активнее всего. Посмотрим итоги прошлого месяца и оценим народный портфель февральского инвестора. Сама Мосбиржа сравнивает показатели с прошлым годом, а я сравню март с февралём, так проще оценить динамику. Если сравнивать с мартом 2023 года, то рост составил значительные 17,9%.

Число физлиц, имеющих счета на Мосбирже, за март увеличилось на 0,4 млн и достигло 31,1 млн, ими открыто более 55,1 млн счетов (+0,8 млн). В марте было 3,9 млн активных инвесторов (4 млн в феврале).

Я, один из этих 3,9 млн активных инвесторов, веду телеграм-канал про инвестиции и публикую много аналитических постов, подписывайтесь, если интересно.

Доля частных инвесторов в акциях в марте составила 72%, в облигациях — 29%, на спот-рынке валюты — 12%, на срочном рынке — 55%. Видим значительное снижение доли физиков в акциях, ещё недавно их доля была 80%. Суммарный объём вложений частных инвесторов составил 82,2 млрд рублей.

( Читать дальше )

Ребалансировка портфеля: СКФ и Сбер

- 09 апреля 2024, 14:59

- |

В настоящий момент на российском фондовом рынке инвестиционные идеи отсутствуют. Во всяком случае, я не нахожу такие, которые смотрелись бы привлекательно. Конечно, все зависит от стратегии. Для кого-то и покупка вечного фьючерса на индекс кажется привлекательной. Однако те инвестидеи, о которых я писал ранее, в целом, сохраняют актуальность. Кратко напомню о них.

21 марта я опубликовал следующий пост с перечнем 7 компаний, которые, на мой взгляд, являлись на тот момент (да и на текущий тоже) привлекательными:

Инвестиции. Есть ли идеи на рынке?

Итак, какую они показали динамику за 2,5 недели (данные актуальны на момент написания материала):

- Яндекс: +0,8%

- Озон: +9,15%

- Аэрофлот: +21,16%

- Соллерс: +4,55%

- ТЗА: +10,34%

- Лента: +39,1%

- ДВМП: +8,8%

В общем, все неплохо подросло, за исключением «Яндекса». Я как держал бумаги в портфеле, так и продолжаю держать. По всем существенный плюс, так как покупал задолго до 21 марта. Единственный минус — по Соллерсу, но здесь все впереди.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал