маржинальная задолженность

😈 Зашквар ВТБ брокера в судебном процессе - про КДС срочного рынка 👩⚖️

- 14 апреля 2024, 02:24

- |

В топике рассматриваются клиентские счета брокера банк ВТБ (ПАО) на срочном рынке ПАО “Московская биржа” до 2023 года.

Как вы знаете, уважаемые клиенты банка ВТБ, часто добиться каких-то внятных адекватных ответов от поддержки банка не представляется возможным. Однако, есть гражданский суд, который поможет нам приблизиться к истине — что же действительно скрывает Банк ВТБ за своим регламентом ?!

Разбирательства с брокером в судах являются открытыми согласно 10 ГПК РФ и мы можем читать судебную практику.

(скриншот с сайта frankmedia.ru/148542?ysclid=luyr4o3xnz291149995)

По результатам маржин-коллов весны 2022 года Банк ВТБ (ПАО) начал активное преследование своих клиентов, у которых возникли отрицательные остатки на брокерских счетах. Банк пользуется юридической силой. Клиенты в виду ограниченности ресурсов и разрозненным действиям терпят поражения один за другим… Судят людей (далее — Ответчик) по всей стране (брокерские дела по весенним маржин-коллам 2022 найдены в судах г.Уфа, г.Нижний Новгород, г.Москва), но большинство процессов проходит в Смольнинском районном суде г.Санкт-Петербург, являющимся основным судом по месту нахождения банка ВТБ (далее — Банк/Истец).

( Читать дальше )

- комментировать

- ★24

- Комментарии ( 141 )

брокеры зажрались

- 18 сентября 2023, 18:29

- |

сейчас стоимость плеча у брокеров в лучшем случае это ставка ЦБ 13 % плюс еще брокера 8-9% итого минимум 21% годовых обходится плечо.

я вот не понимаю в смысл его использовать и кормить брокера, банки дают более дешевые кредиты, а тут дороже, но с обеспечением и очень большая вероятность что будет выплачен.

знающие люди посмотрите в отчетах мосбиржи или ЦБ а какой сейчас объем позиции маржинальных? там же мы с Вами любители «плечей» так скоро все брокерам и отдадим

также если народ поймет, что пора сокращать плечи, то кто все будет выкупать?

Надо всем смартлабовцам выдавать медали.

- 25 марта 2022, 10:17

- |

Но за последние события точно надо всех наградить.

Бронзовая

после отдыха новый фронт и новые битва, только сложнее.

Выжившим серебряная медаль

( Читать дальше )

А давайте меряться... доходностью за последние 12 месяцев, а то скучно как-то.

- 22 марта 2022, 12:28

- |

А давайте меряться... доходностью за последние 12 месяцев, а то скучно как-то.

Собственно, такой вот опрос. Многие со мной спорили последние полгода или ещё и хамили мне в комментариях в моём блоге здесь. Пришло время открыть карты и посмотреть, СКОЛЬКО СТОЯТ ваши мозги и слова по ФАКТУ.

Скажу честно — я без понятия, какая у меня точно доходность, статистика брокера показывает примерно +36% в рублях за последние 12 месяцев, но надо понимать, что с одной стороны я работаю со сложным процентом постоянно, с другой стороны я регулярно до остановки торгов пополнял брокерский счёт хотя бы минимум на 20.000 рублей в месяц… по крайней мере вплоть до остановки торгов. Ну то есть если бы я не пополнял брокерский счёт постоянно, то доходность была бы больше, а если бы я не использовал методы от скальпинга до среднесрочного инвестирования, то была бы меньше.

Если интересно, в чём я сейчас: на 50%+ уже снова в рублёвом кэше, на 15% с небольшим в ОФЗ и некоторых… российских корпоративных и региональных облигациях, на 30% в акциях… российских компаний.

Данные о маржиналке у брокеров

- 05 марта 2022, 14:51

- |

Интересует именно общие цифры, у кого и сколько.

ТОЛЬКО ПРОШУ

- никаких политических комментариев

- никаких панических опусов

- никаких догадок или неподтвержденной и непроверяемой информации, только по факту

Заранее спасибо!

Заработал сам или просто повезло?

- 05 августа 2021, 14:19

- |

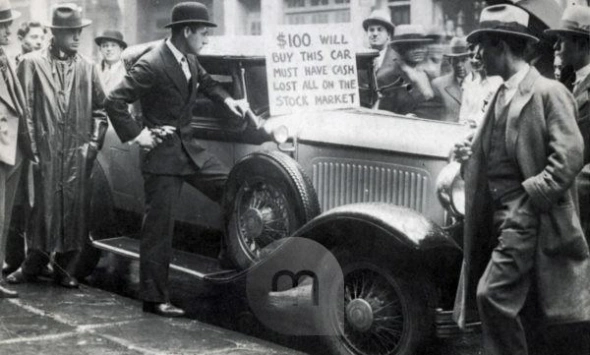

Последние 13 лет, на рынках (США конечно, но в целом на всех рынках плюс\минус) идет, возможно, самый длинный бычий тренд в истории. Конечно за это время на рынок пришло много людей. Не только частные трейдеры, но и проф. участники, опыт которых основан только на одной стратегии «Купи и держи». За эти годы все те, кто держит акции, заработали кучу денег. И конечно все теперь считают себя профи и уверенны в себе, спорят друг с другом кто же круче и самое главное раздают советы типа: «Никогда не продавай акции, не будь слабаком». Так вот у меня вопрос к вам. Как думаете человек на фото, думал что он лох на рынке, когда только покупал это авто?

Я к тому, что вместо того, чтобы меряться яйцами, лучше посчитайте свои риски. Сколько процентов просадки, способен выдержать ваш счёт?

От этих же людей часто слышу еще одно мнение :«Рынок растет на шортах».

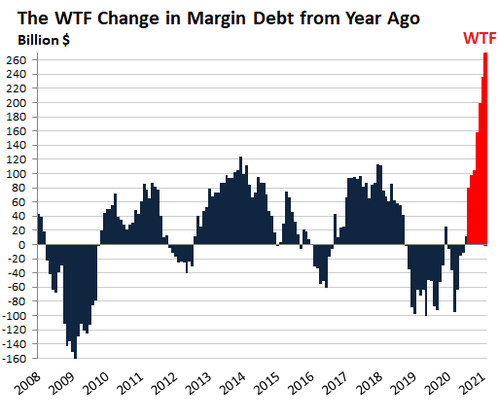

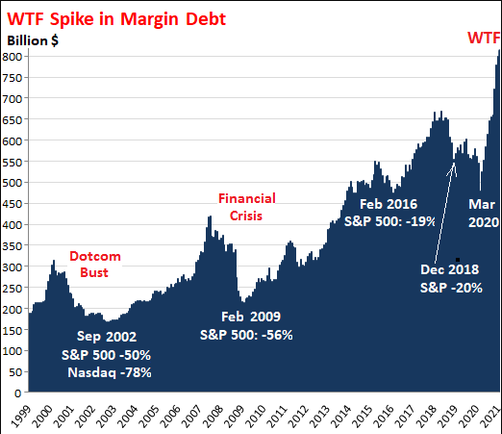

Отчасти конечно это правда, но ведь кто-то вынуждает закрывать позиции шортистов, толкая цены вверх? Последние пол года активно начали обсуждать растущую маржинальность счетов. Недавняя статистика показала что долг за июнь вырос еще на 2.4%. Вот интересный график, график долгов развернут вниз, чтобы лучше видно, на чем все же растет рынок.

( Читать дальше )

По рынку все стоят с максимальным плечом за историю.

- 19 марта 2021, 16:40

- |

По данным FINRA, в феврале маржинальный долг подскочил еще на 15 миллиардов долларов до 813 миллиардов. За последние четыре месяца маржинальный долг вырос на 154 миллиарда долларов, достигнув исторического максимума. По сравнению с февралем прошлого года маржинальный долг взлетел до небес на 269 миллиардов долларов, или почти на 50%.

Но плечо стоит недешево, особенно небольшие суммы. Например, Fidelity взимает 8,325% с маржинальных остатков менее 25 000 долларов – в условиях, когда банки, счета денежного рынка и казначейские векселя платят около 0%. Плечо становится дешевле при больших остатках, что стимулирует брать больше. Для 1 миллиона долларов и более процентная ставка в Fidelity падает до 4,0%.

Каждый брокер имеет свой собственный график маржинальных процентных ставок. Morgan Stanley взимает 7,75% за маржинальные остатки ниже 100 000 долларов по сравнению с 6,875% Fidelity за остатки от 50 000 до 99 999 долларов. За маржинальные остатки свыше 50 миллионов долларов Morgan Stanley взимает 3,375%.

Маржинальные обязательства NYSE vs стоимость акций: ищем вершину S&P500

- 01 июня 2015, 01:54

- |

Охотники за вершиной ралли американского фондового рынка получили порцию любопытной информации после закрытия торговых площадок в мае: объем маржинальных обязательств на бирже NYSE вырос до исторического максимума $507.15 млрд в апреле.

Сама по себе цифра не так интересна без сравнения со средней ценой акции, включенной в индекс S&P500: за апрель она выросла на $2.03, или 0.98%, а за предыдущие два отчетных месяца (март и апрель) — сократилась на $1.26, или -0.60%. За аналогичный период объем приобретенных акций по долговым обязательствам (margin debt) вырос на $42.22 млрд, +9.08%.

Проще говоря, рекордный объем инвестиций в фондовый рынок больше не приводит к росту цен на акции. Автор финансового блога oftwominds указывает на подобную взаимосвязь в исторической перспективе:

Если корреляция актуальна, каким будет следующее движение S&P500?

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал