мани менеджмент

Почему я сейчас не покупаю акции?

- 16 февраля 2021, 12:30

- |

Это самый популярный вопрос ко мне. Подписчики заходят в публичный портфель, доходность которого за год составляет около 100%, смотрят сделки и недоумевают: «Так он с апреля прошлого года ничего не покупал! Тоже мне инвестор».

Постараюсь объяснить. Вопрос лежит в плоскости управления капиталом. Покажу на простом примере.

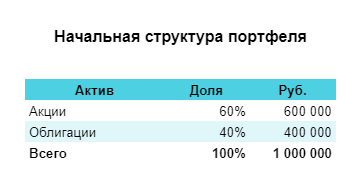

Допустим, у вас есть портфель активов с простым соотношением:

- 60% акции.

- 40% облигации.

Вы постоянно поддерживаете данную пропорцию, периодически проводите ребалансировку:

👉 Если один из активов сильно дешевеет, вы продаете часть другого актива, так как его доля выросла, и покупаете подешевевший актив.

👉 Если один из активов сильно дорожает, то вы его продаете, чтобы докупить второй актив, доля которого снизилась.

( Читать дальше )

- комментировать

- ★11

- Комментарии ( 53 )

Как подружиться с черным лебедем? Оптимальное соотношение ГО и депозита

- 01 июня 2020, 11:48

- |

Всех приветствую!

Пост – призыв задуматься и может быть пересмотреть свои риски в сторону уменьшения. Волатильность возросла – это хорошо, но и риски повысились. К оценке рисков стараюсь подходить серьезно. Поэтому решил описать подход, которым руководствуюсь при управлении соотношением размера гарантийного обеспечения к депозиту.

В чем собственно проблема? Грузим депозит под завязку. Плечо 1 к 8. Оставляем чуток под просадку и в бой! Повезет если счет начнет расти, сформируется некий запас. А если события будут складываться не так удачно: просадка 40%, а следом огромный гэп. Что останется от депозита? Выход из ямы займет очень много времени.

Решение проблемы – создание резерва. Использую следующую пропорцию:

50% – это максимальное расчетное ГО, сумма максимальных лимитов по всем ботам. Оно может меняться от 0 до 50% в зависимости от: направления позиции (кто в лонг, кто в шорт, кто вне позиции), ММ алгоритма (фиксированный объем, плавающий), волатильности на рынке.

( Читать дальше )

★ОБЫЧНЫЙ ВОЛАТИЛЬНЫЙ ДЕНЬ!

- 10 марта 2020, 16:47

- |

.

Прошу прошенЬя,

что ситемно я торгую

Что МаниМенеджмент во мне!

И я нисколько не лютую,

Коль критики слились...

… теперь от рынка в стороне.

Ценнее критик, кто не слился,

На этих «славных» выходных!

и Фениксом пытаясь возродится

Последними деньгами бьёт себе поддых!

Тогда он оппонент бесценный!

Про Риск, про Профит

мы поспорим-«потрещим».

Да, он другой, но он «системный»!

И депозитом крутит он большим.

И нам таким ГЭПухи не страшнЫ

ОБЫЧНЫЙ ВОЛАТИЛЬНЫЙ ДЕНЬ!

хоть нет — он ссудный! Ведь видны

Торгует кто, а кто наводит тень!

Тень на плетень — про это я.

Ведь гэпы разные бывают.

И я с ТС ловил их супротив себя

Но всё равно, системы нас спасают.

Ты можешь выиграть партию одну

Но мастер виден на дистанции!

( Читать дальше )

★МаниМенеджмент: выбор оптимального размера позиции

- 24 февраля 2020, 19:27

- |

Не хочу перечислять весь «банальный набор» про Манименеджмент, который можно найти на просторах интернета.

80%% из этого мало имеет отношение к успешному трейдингу.

Но одним из столпов МаниМенеджмента в трейдинге — это определение оптимальной позиции для максимизации прибыли!

.

Пример с монеткой призван наглядно продемонстрировать некоторые элементы риска, и их взаимосвязи. Параметры тестирования: соотношение риск к прибыли 2:1 (ставите: проиграли-теряете, выиграли — возврат в двойном размере), вероятность выпадения орла равна вероятности выпадения решки и равна 50%. Вы это можете реализовать этот пример «в лоб» в Excel или более красиво в формулах. И что мы получим? Примерно такую диаграмму:

Вывод: У КАЖДОЙ Профитной Торговой Стратегии (ТС) существует свой оптимальный размер позиции (% доля от всего депо), который обеспечивает максимум прибыли!!!

Замечание:

( Читать дальше )

Стоит ли торговать высокоскоррелированные инструменты?

- 13 февраля 2020, 07:45

- |

Подскажите, поделитесь мнением, стоит ли торговать этот набор инструментов:

1. Фьюч на сбер

2. Фьюч на РТС

3. Минимикс (фьюч на ммвб)

Отобрал для новой торговой стратегии эти три инструмента, в данный момент система дает на них жирный прежирный плюс, вот думаю стоит ли дальше торговать только их, ведь по сути это одно и тоже, если наложить графики один на другой, получим одну линию, с небольшими погрешностями. Ведь каждая ТС, работает определенное время, например данная тс работает только когда рынок идет трендами, без пилы, но где гарантия что он не измениться в ближайшее время, или потеряв все стимулы для роста не встанет в боковик, тогда 3 инструмента разом мне будут давать -6% убытка. Что очень много, я не готов терять по ~60-70к за пачку сделок ( пачка имеется ввиду что точки входа на всех трех инструментах примерно в одном и том же месте как и точки выхода)

Сколько можно зарабатывать в интрадей торговле?

- 24 января 2020, 19:16

- |

И стоит ли торговать очень низкими рисками на такой депозит, ведь счёт не слишком большой. Можно ли торговать изначально повышенными обьёмами чтобы собрать комфортный капитал уже для более осторожной торговли?

Рецензия на книгу "Искусство трейдинга. Практические рекомендации для трейдеров с опытом"- Ренат Валеев

- 24 июля 2019, 02:12

- |

Книга «Искусство трейдинга. Практические рекомендации для трейдеров с опытом» Рената Валеева выпущена издательством Альпина, возможно, единственным, публикующем книги о экономике, рынках и инвестициях. Думаю, автор тоже является регулярным потребителем продукции этого издательства, потому что его книга является компиляцией произведений других авторов (в частности, уважаемого Герчика), что не умаляет ценности данного произведения. Фактически, книга представляет собой справочник, описывающий модели свечного анализа, торговли по уровням и зонам, а так же попытка описать видение больших игроков на рыночные ситуации и поведение толпы. Очень большая часть книги отведена психологии трейдинга, что, на мой взгляд, очень правильно. Фактически, для чтения и понимания этой книги необходимо иметь багаж знаний, полученных из книг Вильямса, О'Конора, Швагера. Трейдерам, уже прочитавшим весь набор известной трейдерской литературы, может показаться скучной первая треть книги, посвященная рыночным формациям, моделям и уровням. Однако дальше автор обращается к собственному опыту и, начиная с главы «Трейдинг, как бизнес-процесс», даже опытные трейдеры найдут массу полезной информации. Я выделяю именно последние две трети книги, как наиболее интересные, позволяющие понять механизм трейдинга и принятия инвестиционных решений внутри больших инвестиционных компаний. Очень здорово рассмотрена тема «правильного расположения графика» на окне терминала, ибо это тоже влияет на принятие инвестиционных решений. Значительная часть книги отведена психологии трейдинга. Модель «Торгового цикла» это… ну впрочем, прочитайте сами. Думаю, вы согласитесь со мной, что это одна из лучших частей книги. Теперь о недостатках. Думаю, автору нужно было уделить больше времени описанию своего трейдерского дневника, как важного инструмента трейдера. Я удивлен, почему, несмотря на косвенные заимствования из Герчика, в книге нет упоминания его работ. Не рассмотрена модель дистрибуции-распределения позиций, хотя автор приводит графики, на которых эта модель присутствует. Могу посоветовать Ренату посмотреть в моем древе статей раздел, посвященный «Складным метрам». Это мелочи, которые автор, вероятно, поправит в переиздании. Вывод — книга очень достойная, без «воды» и по делу. Еще раз замечу, что часть про психологию трейдинга лучшая, что я читал за последнее время. Крайне рекомендуется к прочтению.

Сколько можно заработать на бирже?

- 12 февраля 2019, 21:12

- |

Получать хороший доход с трейдинга можно. Но, всегда есть это НО! Для того что бы понять, сколько вы сможете заработать, торгуя на рынке, нужно предусмотреть некоторые нюансы:

1. Не стоит окунаться с головой в сферу трейдинга, пока не оценишь свои силы. Прежде чем брать кредит или увольняться с работы нужно какое-то время поторговать на рынке. На демо счете или на небольшом депозите. Это позволит вам понять и оценить собственные способности, приобрести опыт и убережет от многих ошибок.

2. Мани менеджмент. Размер прибыли напрямую завит от величины депозита. Имея на счету сумму в несколько десятков рублей не стоит рассчитывать на высокий доход. Средний процент прибыли это от 8 до 12% в месяц от величины депозита. Такая цифра обуславливается правилами мани менеджмента, которые рассчитывают возможные риски на сделку, день, месяц и тд. Цель мани менеджмента – это разумное управление капиталом, позволяющее сохранить и приумножить депозит.

( Читать дальше )

Основной счет

- 30 декабря 2018, 20:31

- |

Какие Ваши доводы в пользу разделения счетов?

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал