макро

Как надулся и лопнул пузырь Доткомов: подробный разбор макроэкономики тогда и сейчас

- 23 июня 2023, 15:11

- |

- комментировать

- Комментарии ( 0 )

markets report 10/4/23

- 10 апреля 2023, 08:11

- |

Всем понедельник! Выпуск 272

Полагаю, что дешевеющий российский рубль тревожит сейчас сильней всего остального, ибо некоторые заявляют на нашем валютном рынке случилась настоящая паника. Мне вот лично так не кажется. Ну да валюта стала резко дешеветь, но это нормальная история, когда до этого она долго торговалась в боковике, а соответственно пружина сжималась, вот теперь она разжимается. В Пятницу был сильный откат, но повторюсь разворот этот был локальный, большое движение наверх думаю еще продолжится, поэтому валюту поколбасит и это нормально. Панического роста к 100 или выше ждать не стоит, ибо паники очевидно нет, и стоит ожидать мощных откатов, как было в пятницу либо потому что фиксируется прибыль, либо потому что в ситуацию для кого-то неожиданно, а для кого-то ожидаемо может вмешиваться ЦБ.

На фоне происходящего с рублем хочу напомнить одно интересное наблюдение – толпа всегда ошибается. Она глупа и примитивна. Не зря Энштейн говорил, что человеческая глупость такая же бесконечная величина, как и Вселенная. Я это говорю, совсем не для того, чтоб кого-то обидеть, а чтоб принять этот закон не только рынков, но и природы и помнить о нем всегда. Когда-то давно были палки, а сейчас айфоны, но есть вещи, которые не меняются и одна из них, это поведение толпы особенно в кризисной ситуации.

( Читать дальше )

Что ожидать от ФРС

- 21 марта 2023, 20:12

- |

В целом «Банковская система» в США здорова, мы по-прежнему наблюдаем низкий уровень проблемных кредитов, за исключения риска изменения процентной ставки.

(хочу так же напомнить, что «плохие кредиты» исторически были причиной большинства банкротств банков)

Главный минус всей проблемы в том, что я и многие другие ожидаем рецессию.

Чтобы кредит обанкротился – на это нужно время, а поскольку у большинства предприятий есть резервы, которые они могут использовать, значит процесс может затянуться и быть скрыть, на какое-то время.

цитата «Когда что-то ломается, нас всегда пытаются увести от сути».

urlik.ru/OXZK

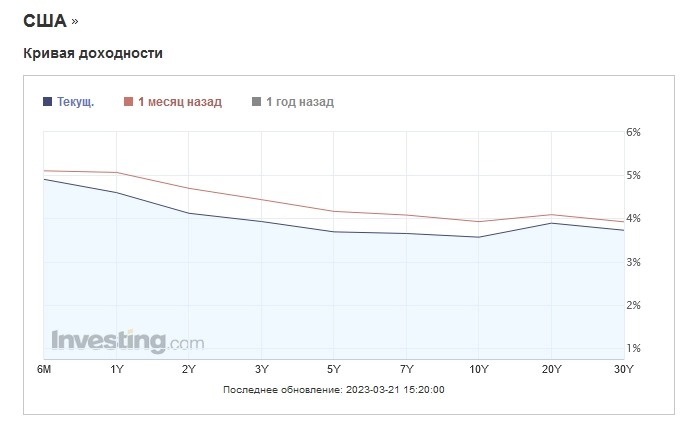

urlik.ru/OXZKЕсли смотреть на ставки по федеральным фондам «кривой доходности», то кривая остается инвертированной, за исключением того, что (по всей плоскости) доходность упала, а это свидетельствует о том, что бизнес начал перестраиваться, и «деньги» из реальной экономики пошли в «безопасные активы», такие, как облигации, золото, серебро.

( Читать дальше )

Где сейчас безопасная гавань.

- 20 марта 2023, 17:32

- |

Вся эта «игра» в низкие (нулевые) процентные ставки, позволило государству и корпорациям нарастить огромный не подъёмный долг, который дестабилизирует обязательства участников рынка.

И сейчас, когда стали появляться первые проблемы в финансовой системе, «Банки» стали скрывать свои убытки, и переводить свои обязательства в другую часть финансовой системы (до погашения) чтобы их активы были пересчитаны по номинальной стоимости. Когда инвесторы это выяснили, началось бегство, в месте с этим начал расти риск, и экономика стала закладывать сжатие (рецессию)

Как изменились ожидания рынка по ставкам FED

Сейчас (на понедельник), кривая доходности, «закладывает» понижение ставки FED на 25 б.п уже в эту среду. Когда такое происходит, ФРС никогда еще не удавалось переубедить общество, что они всё контролируют. Бизнес понимает, что за этим стоят большие убытки, коммерческая недвижимость падает, начинают расти долги по ипотечным кредитам. Проблемы начинают нарастать, фундамент трескается, и происходит системный сбой.

( Читать дальше )

Макро: обстановка на финансовых рынках

- 17 марта 2023, 15:04

- |

Сейчас все «умные деньги» понимают, что процесс банковского кризиса запущен. «Банки» несут нереализованных убытки, из-за бегства вкладчиков. И даже если Банк владеет на 100% безрисковыми активами, «Банк» может обанкротиться, поскольку вкладчики принуждают «Банк «продавать эти активы с убытком вместо того, чтобы удерживать их до погашения. Все это превращается в проблему «ликвидности, а затем в проблему «платежеспособности». Другими словами, продажа активов ниже номинала (дисконтная разница) между ставками создает убыток, и банк становится банкротом.

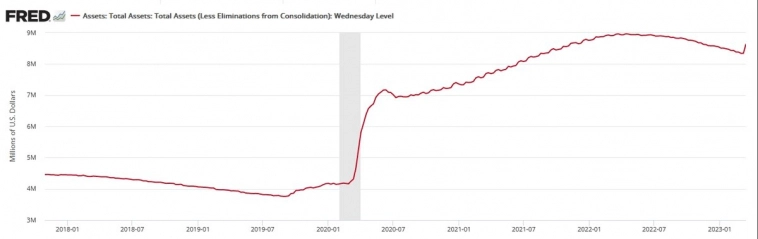

fred.stlouisfed.org/series/WALCL#0

fred.stlouisfed.org/series/WALCL#0Для решения этой проблемы ФРС запускает новую программу ликвидности «BTFP» и увеличивает свой баланс на 300 млрд. (чтобы предотвратить банковский крах в масштабах всей системы)

«BTFP» -Программа банковского срочного финансирования.

Процесс запущен.

( Читать дальше )

♦️Банки спасены или это только начало?

- 13 марта 2023, 21:59

- |

Трудный понедельник для американского рынка подходит к концу. Соответственно, можно сделать первые выводы относительно того, как справилась система и наметить траекторию развития ситуации

1️⃣ Банковский сектор достаточно неплохо выглядит на фоне того, что предрекали ему вчера. Самую подробную карту финансовых компаний сумел найти на Трэйдингвью, по ней видно, что коррекция сильная, но в рамках разумного. Банки со слабым балансом выбивает, сильные банки и финансовые компании остаются в строю, кто-то даже растет.

2️⃣ Промежуточное решение со стороны Правительства логично. Вкладчиков спасут, несмотря на тот факт, что их средства не были застрахованы. Стейкхолдеров — нет. Байден идеально описал ситуацию, сказав, что это капитализм, люди сами понимали, на что шли.

3️⃣ С @onfleek419 и его постом (https://t.me/onfleek419/6185) я не соглашусь. На мой взгляд, у «пожарников» из ФРС и МинФина была задача не погасить панику (ее в принципе тяжело купировать одним днем в современном мире), а избежать bank run и проблем для системы, хотя бы временно. Если бы сегодня никто из чиновников не предпринял действий, случился бы bank run, которого не было даже в Великую Депрессию. Не забывайте, что информация сейчас и 90 лет назад распространяется разными темпами. Сейчас информация передается гораздо быстрее и паника распространяется мгновенно!

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал