лебедь

USDRUB: время одевать быкам каски.

- 14 мая 2023, 19:44

- |

Большие деньги ведут лонгистов в си к пропасти.

Братцы, откройте глаза! Завтра начнется вынос, который закончится… Не скоро закончится!)

Вся эта неделя в си будет сильно медвежьей.

Братцы, внемлите, ибо грядёт алая недельная свеча.

- комментировать

- Комментарии ( 17 )

7 копеек за доллар - оно уже недалёче..)

- 13 мая 2023, 10:22

- |

7 копеек за доллар - оно уже недалёче..)

Жмякай свой голос правильно или выскажись в каментах.

USDRUB: short (continue)

- 12 мая 2023, 09:07

- |

И вновь удерживаю шорты.

Терпение vs рынок.)

Фильтр белых лебедей.

- 08 июня 2022, 22:29

- |

В любом исследовании сначала идет подготовка исходных данных. На фин. рынках это почти всегда истории котировок. В зависимости от источника, они могут обладать определенными особенностями. Сегодня поговорим о белых лебедях и способах их обойти.

На эту тему ранее были написаны небольшие заметки.

- Граальность, которая все портит. Белые лебеди на истории и в реале.

- Обход несистемных убытков/прибылей при Оптимизации ТС.

Белый лебедь.

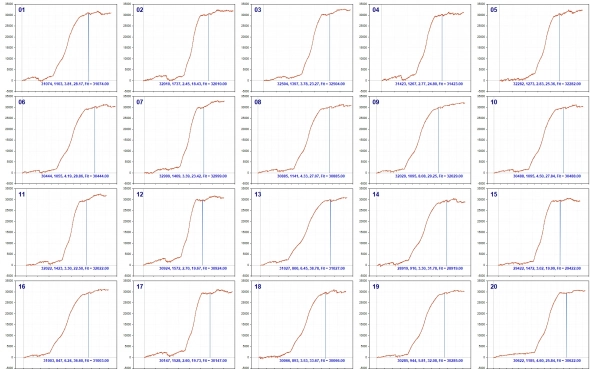

На картинке 20 лучших проходов с форвардами (правее синей линии), взятых из генетической оптимизации на 18-ти ядрах с принудительным прерыванием после 2000 проходов (подробности здесь).

( Читать дальше )

Серега, не расстраивайся, мы тоже демократы...

- 11 октября 2021, 20:35

- |

Я родился в 1992 году, и поэтому, вскользь знал о событиях, которые происходили в России, в 90х года 20 века. У меня есть некоторые обрывочные воспоминания, которые были в раннем детстве, но это - капля в море.

Книга «Все свободны», расставила всё по своим местам: я узнал много новых людей и обстоятельств, о которых раньше не слышал, притом, что я всю свою жизнь интересуюсь историей. Написано очень интересно, читается легко, как — будто смотришь сериал (пусть «Нетфликс» возьмёт на заметку).

Рекомендую к прочтению всем, особенно молодым.

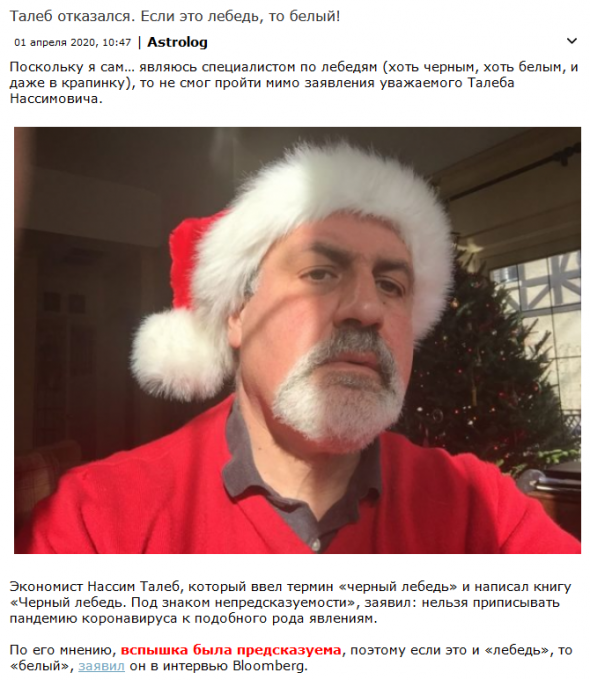

Будет лебедь 2021? Талеб отказался от признания черной птички в 2020.

- 18 декабря 2020, 21:00

- |

Этот фрагмент публиковал раньше, в день юмора.

Однако призрак черного лебедя-2021 не оставляет никого равнодушным.

Вернемся к признанию Талеба Ивановича.

Да уж, предсказуема… миллиарды убытков, рынок получил серию ударных шоков. Однако Талеб утверждает, что лебедь был… белый. И совсем не песец.

( Читать дальше )

Граальность, которая все портит. Белые лебеди на истории и в реале.

- 03 ноября 2020, 16:45

- |

Белый лебедь.

При Оптимизации ТС можно нарываться на такие ситуации.

Общая прибыль имеется, но получена она на очень коротком промежутке. На скрине показал подробно — это меньше часа (минутный таймфрейм).

Понятно, что здесь нет никакой системности, несмотря на плюс бэктеста. Это просто белый лебедь, который прилетел по причине кривого индикативного котировативания или еще по какой-то причине. Настраивать ТС на белых лебедях — чревато. Поэтому, как правило, белых лебедей стараются резать: либо просто запрет на торговлю, либо история белого лебедя подменяется на серую мышь. В общем, делается все, чтобы граальность не искажала результат и не мешала находить закономерности. Ровно также поступают и с черными лебедями — в статье упомянуто.

Реальность белого лебедя.

Но всегда же интересно, что будет, если в реале столкнешься с этой птахой. Особенно, когда техническая инфраструктура и со стороны брокера и со стороны алготрейдера на очень высоком уровне: отсутствие отрицательных проскальзываний у лимитников, адекватная обработка со стороны брокера реджектов, ТС на основе тиков без пропусков, виртуальная торговля в реальном времени и другие ухищрения, которые могут помочь даже при HFT-торговле.

( Читать дальше )

C 5 ноября все мои прогнозы бесплатно. Но не просто так.

- 05 ноября 2019, 19:11

- |

Тем не менее, дела идут, причем в гору.

Знаю, вам лень ходить бродить по моему сайту,

поэтому он пришел к вам сюда (фрагментарно).

( Читать дальше )

Охотники за привидениями (лебедями). Тесла.

- 28 сентября 2018, 11:11

- |

Вовсе нет. Мне достаточно микро обвальчика той же Тесла, но обязательно неожиданно, и весьма желательно с четверга на пятницу. Тогда эффект RR (риск/ревард) подобен взрыву маленькой бомбы, но в очень замкнутом пред_экспирационном интервале. Эффект получается потрясающим!

Итак, веду картотеку многих блю чипсов, лидеров американского рынка в разных отраслях. Иногда глаза разбегаются, когда какую акцию вставит, причем в неожиданном для публики ракурсе. Иначе эффект RR самый обычный. А мне надо коэффициент 1 к 100.

Вот и в среду, рылся по сусекам, выбрал для лебединой песни ТЕСЛА. Купил его на 220 usd. БА тогда находился на уровне 305, после дошел на 315, и вчера застрял около 310. Тут я думаю… экспира тикает, жалко денег, спасу хоть 35 usd, и то хлеб…

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал