ипотечный кризис

Взаимосвязь валютного курса и рынка недвижимости. Возможные причины ослабления рубля.

- 19 декабря 2022, 13:32

- |

Вангую — перехай по баксу 170-200 в моменте и возврат к 120. По аналогии с динамикой в 2014-2016.

- комментировать

- ★3

- Комментарии ( 7 )

Пирамида китайского рынка недвижимости. Ипотечные бойкоты, банкротства застройщиков и раскол центра и регионов в вопросе строительства.

- 13 сентября 2022, 09:03

- |

Пирамида китайского рынка недвижимости. Ипотечные бойкоты, банкротства застройщиков и раскол центра и регионов в вопросе строительства.

Крах происходит в худшее время для Си Цзиньпина.

Китайская недвижимость — это демонстрация экономического недуга и несбывшихся надежд.

Это бесконечные недостроенные жилые башни.

У разработчиков закончились деньги, и они больше не могут платить рабочим и покупать материалы. Проекты застопорились.

Семьи никогда не получат свои дома.

( Читать дальше )

Игра на Понижение Адама Маккея

- 13 апреля 2022, 12:07

- |

Оказывается, в Америке всё было проще: можно было взять ипотеку, даже, если у тебя уже есть 2-3 ипотеки и совокупный ипотечный платеж составляет больше 100% располагаемого личного дохода, да что там, можно даже в качестве заемщика указать свою собаку или знакомую стриптизёршу, кредит дадут. И это будет ипотека не на обшарпанную однушку на вторичке, а на огромный обставленный дом с земельным участком и бассейном.

( Читать дальше )

Курс рубля, модели цен. Лопнул ли рынок?

- 24 февраля 2022, 16:55

- |

либо доехать не смогу

но ради цели в 81 готов добираться

( Читать дальше )

THE BIG SHORT

- 25 июня 2021, 05:25

- |

Вышла новость, что «Тинькофф банк" планирует секьюритизацию портфеля ипотечных кредитов, в рамках которой «Ипотечный агент ТБ-1» готовится выпустить биржевые жилищные облигации с ипотечным покрытием класса «А» объемом 5,6 миллиарда рублей.

Ориентир доходности — премия 140-160 базисных пунктов к полуторалетним ОФЗ.

При существующем положении дел, это отношение риск-доходность очень, низкое.

Ипотечный бум, набирающий обороты в России на фоне падающих доходов населения, начинает оборачиваться проблемами для людей, переставших справляться с выплатами по кредитам.

Число квартир с обременением, выставленных на продажу, растет с двузначной скоростью по мере того, как погашение займов становится неподъемным для людей, беднеющих седьмой год подряд.

В июне 2021-го предложение таких квартир на рынке подскочило на 20% в годовом выражении, сообщили «Известия»

( Читать дальше )

Финансовые рынки 20019-2021.

- 10 января 2021, 08:20

- |

Финансовые рынки 20019-2021.

С середины 2019 года, на мировых финансовых рынках сложилась худшая динамика со времен ипотечного кризиса 2006-2009 годов. Федеральная резервная система США начала поднимать процентные ставки. Деньги начали дорожать. Постепенно сложилась ситуация, когда на мировых финансовых рынках создалась ситуация дефицита долларов. Некоторые валюты особенно развивающихся экономик и прочих стран имеющих большие долги в валюте стали девальвироваться по отношению к доллару. Кризис созрел в начале 2020 года, а в марте-апреле фондовые рынки мировых рынков показали дно. Но надо отдать должное крупным финансовым и экономическим конгломератам таким как США, Германия, Япония, которые продолжали сверхмягкую денежно-кредитную политику, а США влила огромное количество напечатанных долларов в мировую экономику, что создало подушку безопасности на фондовых площадках мира. Падение хоть и было резким, но не таким глубоким как в ипотечный кризис. На данный момент сверх мягкая монетарная политика продолжается и фондовые рынки смотрятся привлекательно. Что можно сказать о России? ЦБ упорно снижал процентную ставку, стараясь не отставать от крупных сверхдержав, так-как сильный рубль опасен для экономики матушки России и вывод напрашивается сам по себе, что доллар и евро более перспективны в накоплении богатства, чем рубль. С одной стороны это говорит о том, что мировая экономика на пороге крупнейшего замедления экономики со времен Великой депрессии, с другой стороны, в ситуации когда в экономиках очень много денег, банки работают, доходности компаний высоки, я бы сказал очень высоки, а доходность долга и стоимость денег низкая, деньги должны будуть идти на рынки акций. Это скорее всего и вероятнее всего приведет к крупному росту стоимости компаний. Рост сырья мы еще увидим и нефть по 100 долларов думаю на ближайшие 2 года более реальна, чем по 40. Возможна ситуация роста сырья и доллара по отношению к рублю.Но и возможна ситуация роста сырья с плавным и не глубоким (10-20%) окончательным падением доллара к рублю, так что в целом нефть в рублях будет выше чем на данный момент.

( Читать дальше )

ИПОТЕЧНЫЙ КРИЗИС 2020. ЗАРАБОТОК НА ПРОСРОЧЕННЫХ КРЕДИТАХ (ASPS)

- 26 мая 2020, 16:24

- |

Где то тут кроется ИПОТЕЧНАЯ засада.

- 10 ноября 2019, 12:58

- |

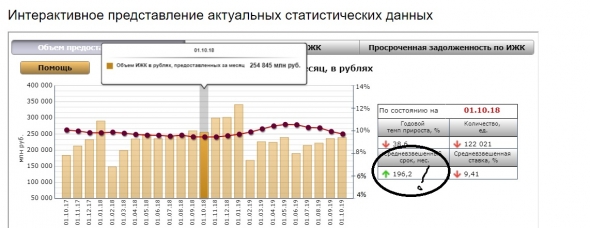

Вы когда нибудь смотрели статистику ипотечного кредитования?

Там много колонок, но основных немного.

В 2009 году к марту выдали 1 трлн рублей в ипотеку и задолженность по этому триллиону повисла на 191 месяц

https://cbr.ru/statistics/table/?tableId=4-1

Если разделить одно на другое то выходит, что все имеющиеся ипотечники должны выплачивать в месяц по 5 млрд рублей в месяц.

Дальше рынок развивался, ставка снижалась с 14 % до 8-9 % и к 2019 году мы имеем совершенно другую картину

Общая задолженность ипотечников на октябрь 2018 года составляла 6 трлн с горизонтом выплат на 196 месяцев вперед.

https://cbr.ru/statistics/pdko/mortgage/ml/

( Читать дальше )

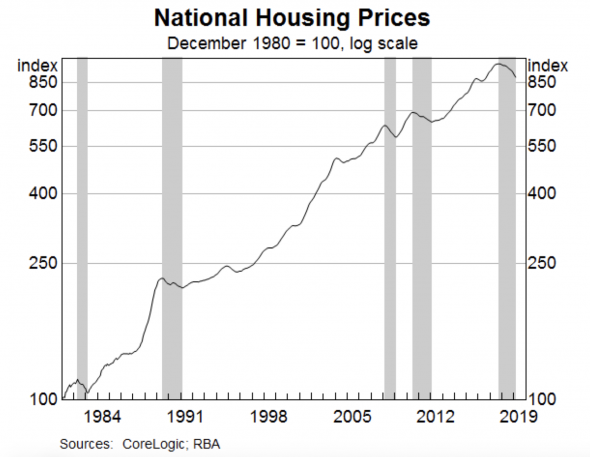

Что происходит с австралийским рынком жилья? Часть 1.

- 16 мая 2019, 14:25

- |

В число необходимых компонентов «универсальной формулы политики» Банка Австралии несомненно входят показатели рынка недвижимости. Неуклонный долгосрочный рост индекса цен на жилье подсказывает, что недвижимость должна занимать значительную долю богатства домохозяйств и должна иметь большое влияние на возможности и склонность к потреблению. В терминах экономического кризиса, можно говорить о высокой степени уязвимости домохозяйств к ценам на жилье, и сколь-нибудь серьезная дефляция цен на рынке должна порождать классическую интерпретацию о скором «ипотечном кризисе». И действительно, недавняя динамика цен предлагает поспекулировать на эту тему:

Национальные цены на жилье перешли в снижение в 2018 году и к началу 2019 года темпы спада усилились. В размере дефляции можно провести параллель с предыдущими спадами и, в частности, с 2008 годом, что должно вызывать беспокойство. Однако здесь возникает первый нюанс: так как цены номинальные полезно скорректировать их на темпы инфляции, чтобы провести корректные сравнения. Ниже приведена динамика CPI Австралии за исследуемый период:

( Читать дальше )

По фильму "Игра на понижение"

- 10 мая 2017, 18:05

- |

Там такой вот момент подозрительный есть.

Приходит этот Майкл Берри, кажется так его звали, в банк, и просит кучу кредитных дефолтных свопов на ИЦБ. То есть зашортил рынок недвижимости.

А у банкиров типа, удивленные лица, и такой подтекст, вот дескать, лошок пришел, ща мы его поимеем:) И во всех банках также.

А чем собственно занимались банки? Они продавали ИЦБ и производные. То есть они тоже шортили, ведь они же их не покупали, а впаривали лохам, если бы они стояли в лонге, они бы это говно не сбывали, а покупали, так ведь по-сути-то?

И что же получается, они, значит, очень удивляются тому, что кто-то делает ровно то же самое, что они сами, и при этом, заключают громадные контракты с тем, кто залезает им в карман. Это подозрительно выглядит:)

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал