индекс S&P 500

ТОП-7 Вопросов по Рынку / Куда сейчас инвестировать и стоит ли? / Инвестиции в Кризис

- 05 сентября 2022, 19:39

- |

- комментировать

- Комментарии ( 0 )

Новый Обвал Рынка и Итоги ФРС / Спред 2 и 10-летних Облигаций / Что теперь делать с Акциями США?

- 31 августа 2022, 18:23

- |

✅S&P500

- 26 августа 2022, 17:48

- |

Коррекция выполнена в рамках второй волны. Ожидаю снижение в рамках волны 3 в составе старшей [A]. При условии, что движение формирует тройной зигзаг wxyxz, цели очень глубокие. Но всегда есть альтернативы. Последний раз упомнил в обзоре.

Телега: https://t.me/+F6Ka767DDgFhZGQy

Фондовый рынок будет расти до ФРС! Китайские Компании уходят с Биржи / Крупнейший Фонд теряет деньги

- 18 августа 2022, 17:31

- |

Почему в США может быть кризис сравнимый с Великой Депрессией

- 04 августа 2022, 14:03

- |

( Читать дальше )

Взгляд на американский рынок. Стоит ли выкупать просадку?

- 30 апреля 2022, 13:28

- |

В этом материале мы хотели бы поделиться своим взглядом на общую картину американского фондового рынка. С начала 2022 года американские индексы в условиях высокой волатильности демонстрируют удручающую динамику. Высокотехнологичный NASDAQ падает на 20%, индекс широкого рынка S&P 500 теряет около 12%. На наш взгляд, бычий тренд, формировавшийся с 2009 года, подходит к концу. Инфляционное давление провоцирует западные регуляторы пересматривать свое отношение к денежно-кредитной политике. Вера в то, что низкие процентные ставки и программы количественного смягчения (QE) оправдывают любые оценки компаний, была одним из главных катализаторов роста фондового рынка. Однако, уже ни для кого не секрет, что фундаментальная картина монетарной политики ФРС меняется. Постулат «на этот раз все по-другому» становится хрупким.

Риск прогнозов

Прежде чем мы углубимся в фундаментальные и технические проблемы рынка, хотелось бы напомнить об отказе от ответственности:

( Читать дальше )

Эффективности на рынке. Пятница - на амбразуре (S&P500)

- 08 апреля 2022, 09:50

- |

да разума нехватка.

(М. Горький)

Всем привет и трям! И с Пятницей! Вот и неделю отпилили, можно подводить итоги… почти. Еще сегодня поторговать, главное н накосячить.

Если кратко о неделе: никто никуда не пошел, прям вот так фундаментально.

Ну што ж… как есть.

eur/usd — доллар укрепился, пробили 1,09. Пока в диапазоне полотнища шортового флага.

gbp/usd — в жестком диапазоне у лоев (1,3010). Пробьет или еще «подумают»?

gold — узкий диапазон в 300 пунктов.

brent — по Н4 диапазон 120,0-100,0. Счастливо доползли к лоям. Ожидаем отбой к хаям? (120,0)

usd/rub — единственная пара, где доллар ослабевает. ТАК ЕГО! Пусть даже в электронном виде. :)

Ну и на сегодня для разнообразия индекс СиПи.

S&P500. Идем к хаям. И очень даже резво. С небольшими отскоками и подскоками. По D1 — в работе треугольник. По нему и считаем.

( Читать дальше )

Эффективности на рынке. Возвращение в пенаты (S&P 500)

- 25 марта 2022, 09:37

- |

чем мечтать о прошлом.

(Вольтер)

Всем привет и трям с Пятницей!

Вот и дотянули неделю… Все надежды и чаяния рассыпались о стену в пух и прах. А может и не всё так печально?? Надежда умирает последней)

А пока сыр да бор, можно и поторговать, хотя бы не теряя нить происходящего и как-то поддерживать тонус мозгов.

Доллар чуть сдал позиции на коррекции и в диапазоне. И что? опять его хороним. хи-хи) В принципе да, кто его знает, как лучше: медленно, но верно или сразу «чик» по самое.

Но пока идет первый вариант. И на сегодня общая картинка:

eur/usd: флаг на шорт по Н4 и диапазон 1,1050-1,0950 по Н1

gbp/usd: коррекционные цели по Н1 почти выполнил, диапазон 1,3230-1,3180 с перспективой на возобновление шортов.

gold: в ожидании разворота, но есть вероятность захода на 1980,0.

( Читать дальше )

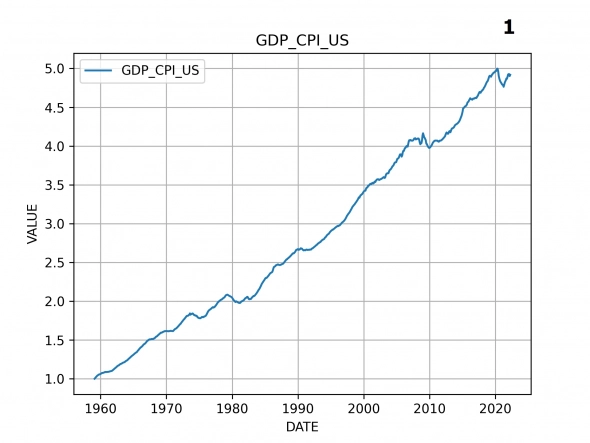

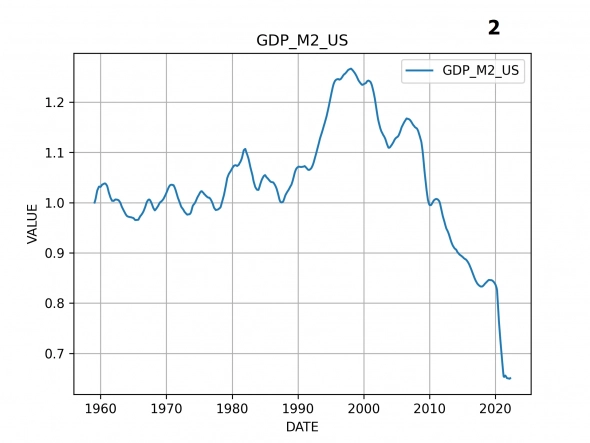

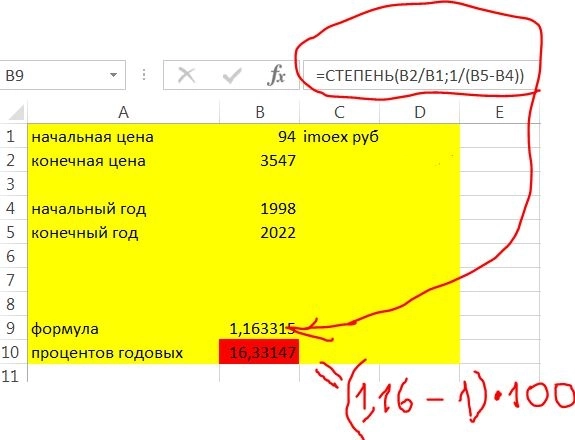

Россиянам нет смысла вкладываться в валюту? Акции российских компаний растут приблизительно с такой же скоростью в долларах как SP500.. подсчёт

- 11 февраля 2022, 19:16

- |

российские акции росли с 1998 года по 2022 год со скоростью 8,17% годовых в долларах (в рублях 20%) ( смотрел по стоимости ПАЯ ПИФ АТОН Петр столыпин, у них история длинная, с 1998 года есть график)

а индекс SP500 рос за этот же период со скоростью 6,5% годовых в долларах! ( в рублях 17,5% = 11+6,5)

Сам по себе доллар рос по отношению к рублю за этот период 11% годовых.

Золото 19,8% годовых в рублях.

Если взять индекс IMOEX и перевести в доллары, то получается примерно 5% годовых ( в рублях 16%), но этот индекс не учитывает дивиденды, поэтому с дивидендами ближе к правде получается ПИФ Атон Петр столыпин.

www.aton.ru/mutual-funds/pyotr_stolypin/

На тему надежности АТОН я не знаю, есть аналогичное у Банка ВТБ например фонд VTBX, но его история короткая.

Расчет по формуле сложного процента ( реинвестирование, капитализация): вот таблички..

( Читать дальше )

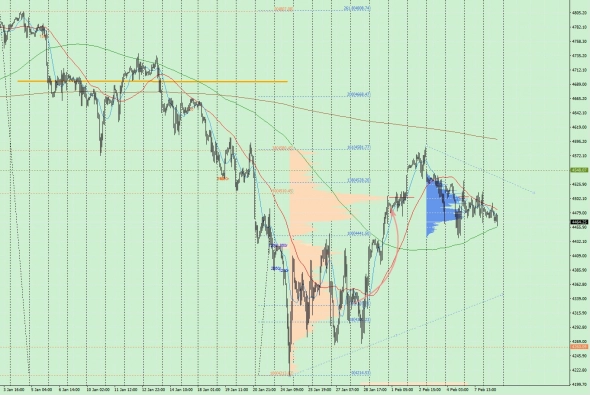

Индекс S&P 500, третье измерение

- 08 февраля 2022, 18:50

- |

Цена и время — два измерения, плоская картина. Добавляя биржевые объемы, получаем третье измерение. Плоское становится «объемным».

Обычно третье измерение проясняет ситуацию на графике, давая подсказку о перспективах и преимуществах, но рынок есть рынок...

Индекс S&P 500, 4 часа, объемы фьючерса.

В красном профиле максимальные объемы пошли вниз, а в синем — вверх, собравшись в районе 4504.

Здесь же максимальные объемы движения на часовике.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал