SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

индекс волатильности

Игорь Дорошенко #2. Как использовать индекс волатильности VIX / Сделка по MHK

- 04 июня 2019, 11:58

- |

- комментировать

- ★2

- Комментарии ( 0 )

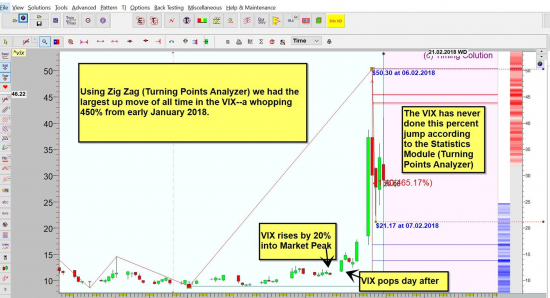

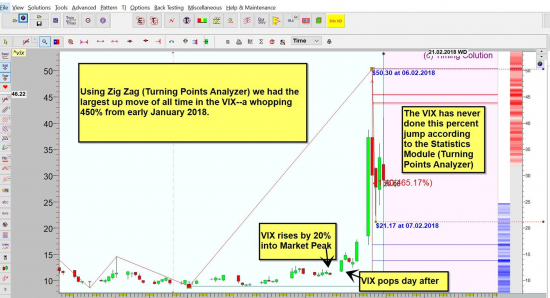

VIX убивает

- 13 февраля 2018, 20:15

- |

Такого движения, говорят, не было никогда. Это даже не биткоин, нужно быть очень богатым, чтобы им начать торговать.

Риски очень большие. А там как пойдет.

Напомню, есть потери и среди смартлабовцев!

Но сейчас всех больше беспокоит S&P500, видать все в позах по самое «негорюй». Пытаются вычислить куда, справшивают. Я отвечаю — не знаю. Должна быть же тайна? Не особо люблю СНП. Надо им вдолгосрок торговать, но для ртс он как индикатор нормально.

Потом нефть — это и доллар и отчет — что раньше будет не понятно! Всего осталось ждать 16 часов.

Риски очень большие. А там как пойдет.

Напомню, есть потери и среди смартлабовцев!

Но сейчас всех больше беспокоит S&P500, видать все в позах по самое «негорюй». Пытаются вычислить куда, справшивают. Я отвечаю — не знаю. Должна быть же тайна? Не особо люблю СНП. Надо им вдолгосрок торговать, но для ртс он как индикатор нормально.

Потом нефть — это и доллар и отчет — что раньше будет не понятно! Всего осталось ждать 16 часов.

Миф о вечно растущем рынке. Dow Jones за 117 лет

- 11 декабря 2017, 16:29

- |

Среди финансовых аналитиков чрезвычайно популярно утверждение о том, что долгосрочно фондовые рынки всегда растут. Однако, говоря о росте рынка, необходимо учитывать такой важный фактор, как инфляция. Если цены растут быстрее, чем активы, то есть ли польза от таких активов?

Проанализировав индекс Доу-Джонса с учетом инфляции, мы придем к интересному наблюдению. Если конкретнее, то рост фондового рынка США с 1900-го по 1982-й год составляет 0 (ноль!) процентов. Прошло почти целое столетие, а рынок за все это время практически не сдвинулся с места!

По динамике индекса Dow Jones не следует судить о капитализации рынка в целом, но общие тенденции отражены в ней довольно точно. За свою 130-летнюю историю индекс подвергался многократным перекомбинациям и ротациям, и дольше всех в нем фигурирует компания General Electric. В промышленном Доу-Джонсе всегда были представлены 30 ведущих американских компаний, поэтому картина, как правило, получается более привлекательной, чем по S&P500 и по всему рынку. Один индекс может вырасти на 15%, другой – на 20%, однако по долгосрочным трендам они практически всегда совпадают.

( Читать дальше )

Проанализировав индекс Доу-Джонса с учетом инфляции, мы придем к интересному наблюдению. Если конкретнее, то рост фондового рынка США с 1900-го по 1982-й год составляет 0 (ноль!) процентов. Прошло почти целое столетие, а рынок за все это время практически не сдвинулся с места!

По динамике индекса Dow Jones не следует судить о капитализации рынка в целом, но общие тенденции отражены в ней довольно точно. За свою 130-летнюю историю индекс подвергался многократным перекомбинациям и ротациям, и дольше всех в нем фигурирует компания General Electric. В промышленном Доу-Джонсе всегда были представлены 30 ведущих американских компаний, поэтому картина, как правило, получается более привлекательной, чем по S&P500 и по всему рынку. Один индекс может вырасти на 15%, другой – на 20%, однако по долгосрочным трендам они практически всегда совпадают.

( Читать дальше )

Что общего между человеческими ошибками и черными лебедями?

- 25 октября 2017, 13:38

- |

За последние годы в мире произошло немало значимых событий, которые вряд ли кто-либо мог предсказать заранее. Можно ли было предвидеть, что в 2007-2008 годах разразится очередной финансовый кризис, Великобритания захочет выйти из ЕС, а Дональд Трамп займет пост президента самой могущественной державы? Глядя на все эти «случайные» события, поневоле начинаешь верить в теорию «черных лебедей» Нассима Талеба, согласно которой нашим миром правят случайности. Так ли это или с данной гипотезой можно поспорить?

Какова доля случайности в событиях, которые кажутся случайными? Возможно, мы по какой-то причине не замечаем очевидных закономерностей в информационном потоке и череде событий? А может быть, реальные причины случайностей — наши собственные заблуждения и ошибки? Следует признать, что, находясь в определенном эмоциональном состоянии, мы зачастую бываем не в состоянии дать трезвую оценку происходящему и распознать признаки грядущих перемен. Существует несколько разновидностей подобных состояний, и каждое из них можно рассмотреть на конкретных примерах из жизни.

( Читать дальше )

Всем всё платится!

- 03 июля 2017, 12:04

- |

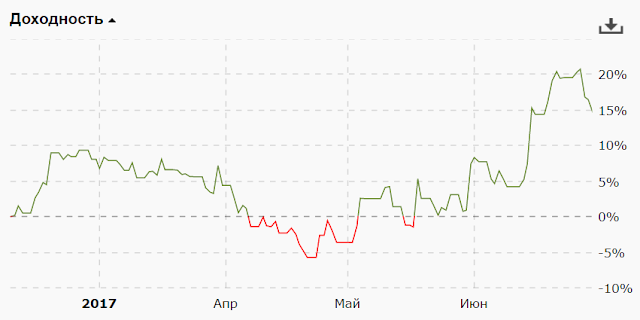

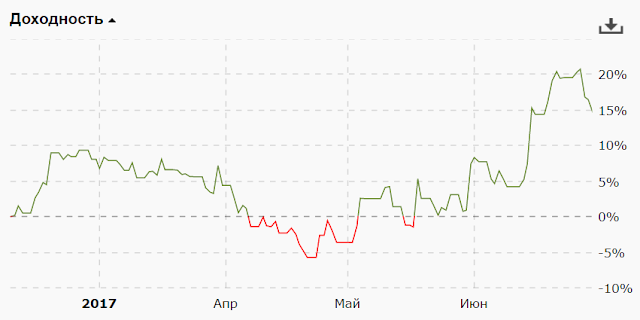

Итак, подводим итоги управления за июнь. В этом месяце торговые роботы наколотили +8,2%. В моменте было в 2 раза больше, но в последнюю неделю часть прибыли «попилило». Таким образом, за 43 месяца публичной торговли портфель вырос на 249% с учетом реинвестирования по данным comon.ru.

По счету автоследования результат за июнь +6,6%. А за 5 месяцев статистики +14,6%.

( Читать дальше )

По счету автоследования результат за июнь +6,6%. А за 5 месяцев статистики +14,6%.

( Читать дальше )

Индекс волатильности на Si

- 08 апреля 2017, 18:53

- |

День добрый, коллеги! Всем хороших выходных) Существует ли индекс волатильности на Si (USD/RUB) по аналогии такового на RI?

Индекс волатильности RVI упал более чем на 10%.

- 08 декабря 2014, 14:26

- |

Индекс волатильности RVI упал на пятничной вечёрке процентов на 10.

И сегодня продолжает торговаться низковато по отношению к прошлой неделе.

В то время как волатильность опционов вроде как и не упала…

Да и старый индекс волатильности RTSVX торгуется высоко.

Вопрос к опционщикам рассчитывающим данный индекс самостоятельно:

правильно рассчитывает Биржа, или всё-же где-то косячок притаился?

И сегодня продолжает торговаться низковато по отношению к прошлой неделе.

В то время как волатильность опционов вроде как и не упала…

Да и старый индекс волатильности RTSVX торгуется высоко.

Вопрос к опционщикам рассчитывающим данный индекс самостоятельно:

правильно рассчитывает Биржа, или всё-же где-то косячок притаился?

Индекс волатильности RVI глазами опционщика

- 07 июля 2014, 15:53

- |

Московская Биржа в лице Романа Сульжика в апреле этого года сообщила, что планирует нынешним летом запустить фьючерсный контракт на индекс волатильности RVI. Будем надеяться, что это произойдет в заявленные сроки, и что новый продукт будет востребован рынком. Пока давайте рассмотрим саму структуру индекса и методику подсчета RVI. В пресс-релизе биржи по случаю его запуска в апреле было указано: «Новый индекс позволяет оценить уровень волатильности российского рынка, а также расширяет финансовые возможности опционных трейдеров, хеджеров и институциональных инвесторов».

Итак, перечислим основные принципы расчета индекса RVI:

1. Индекс рассчитывается для получения значений тридцатидневной волатильности;

2. Расчет осуществляется на основе двух серий опционов на фьючерс на индекс РТС, а именно: опционы ближайшей и следующей серий, входящие в квартальную или месячную серии, но не входящие в недельную серию, срок до даты экспирации которых включительно составляет более 7 дней;

( Читать дальше )

Итак, перечислим основные принципы расчета индекса RVI:

1. Индекс рассчитывается для получения значений тридцатидневной волатильности;

2. Расчет осуществляется на основе двух серий опционов на фьючерс на индекс РТС, а именно: опционы ближайшей и следующей серий, входящие в квартальную или месячную серии, но не входящие в недельную серию, срок до даты экспирации которых включительно составляет более 7 дней;

( Читать дальше )

Галерея гостей НОК-7: МАКСИМ ПОЗНЯК, зам по технологиям, ОТКРЫТИЕ-брокер: «Мы не заставляем клиента закрываться, когда это формально»

- 18 марта 2014, 09:32

- |

МАКСИМ ПОЗНЯК – автор действующего индекса волатильности RVI и один из соавторов новой формулы, которую мы обсудим в первой секции НОК-7 вместе с Московской Биржей. Узнаем, что мешает нынешнему индексу RVI быть «абсолютным божеством», почему 30-дневный период усреднения был невозможен при его запуске и почему нужен сегодня. И как на всём этом заработать!

В 2014 он празднует 10-летний юбилей в команде ОТКРЫТИЕ-Брокер, где он отвечает за работу на срочном рынке. За плечами много достойных дел, благодаря которым ОТКРЫТИЕ-Брокер входит в лидеры: собственная оценка опционных рисков, советы по балансировке позиции, адекватное поведение при маржин-колле и даже опционный деск для физлиц.

Опционная биография: http://lowrisk.ru/nok/maksim-poznyak/

В 2014 он празднует 10-летний юбилей в команде ОТКРЫТИЕ-Брокер, где он отвечает за работу на срочном рынке. За плечами много достойных дел, благодаря которым ОТКРЫТИЕ-Брокер входит в лидеры: собственная оценка опционных рисков, советы по балансировке позиции, адекватное поведение при маржин-колле и даже опционный деск для физлиц.

Опционная биография: http://lowrisk.ru/nok/maksim-poznyak/

Что такое викс

- 19 июля 2013, 00:44

- |

Я обещал написать про индекс волатильности. Последний раз я серьезно занимался виксом давно, а именно летом 2011 года, когда его только запускали. Поэтому сейчас пришлось вспоминать свои старые мысли. Иногда это бывает полезно, но, к сожалению, в этот раз новые мысли не последовали за старыми.

Итак, приведенные размышления очень наглядно покажут, что такое викс. Запишем изменение цены опциона в виде

dO = delta * dS + 0.5 * gamma * dS^2 + theta * dt + vega * dSigma +…, (1)

где, разумеется, греки зависят от (S, K, T, sigma). Теперь представим себе, что дельта и вега портфеля нейтральны и забудем про них, а займемся членом

dO' = 0.5 * gamma * dS^2 + theta * dt, (2)

вечной борьбой льда и пламени (теттой и гаммой). Посчитаем, что процесс у нас броуновский (хотя бы локально), то есть

dS^2 = S^2 * sigma_m^2 * dt. (3)

Я специально ввел обозначение sigma_m, чтобы подчеркнуть, что речь идет о волатильности БА. Далее подставим (3) и формулы отсюда http://en.wikipedia.org/wiki/Black–Scholes для тетты и гаммы в (2) и получим

( Читать дальше )

Итак, приведенные размышления очень наглядно покажут, что такое викс. Запишем изменение цены опциона в виде

dO = delta * dS + 0.5 * gamma * dS^2 + theta * dt + vega * dSigma +…, (1)

где, разумеется, греки зависят от (S, K, T, sigma). Теперь представим себе, что дельта и вега портфеля нейтральны и забудем про них, а займемся членом

dO' = 0.5 * gamma * dS^2 + theta * dt, (2)

вечной борьбой льда и пламени (теттой и гаммой). Посчитаем, что процесс у нас броуновский (хотя бы локально), то есть

dS^2 = S^2 * sigma_m^2 * dt. (3)

Я специально ввел обозначение sigma_m, чтобы подчеркнуть, что речь идет о волатильности БА. Далее подставим (3) и формулы отсюда http://en.wikipedia.org/wiki/Black–Scholes для тетты и гаммы в (2) и получим

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал