инвестиции

Продолжай инвестировать, ибо только так ты сохранишь и приумножишь свой капитал.

- 02 мая 2022, 15:16

- |

В нашей стране до сих пор плохо развита финансовая грамотность, а последние события в мире, которые затронули фондовый рынок и вовсе отпугнули большинство обывателей. Если раньше мои знакомые как-то интересовались вопросами инвестирования, то сейчас это желание пропало. Рассказы о том, что нас ждёт дефолт и биржа рухнула в два раза усилились (спасибо всевозможным СМИ, которые ежедневно муссируют эту тему). Думаю, что та работа по привлечению клиентов, которую проделывали брокеры, биржи — обесценилась. Кризис в очередной раз доказал, что паника внутри населения заставляет ориентироваться на бумажный доллар и товары первой необходимости (в этот раз у нас в почёте стал сахар, а до этого гречка).

Этот тренд был раньше и продолжился сейчас. Каждый период чему-то должен научить, увы у нас многие сограждане ничему не научились и также совершили ошибки. Психологически сложно противостоять всеобщей панике, некоторые поддаются инстинктам и разум перестаёт работать. В большинстве случаев люди ориентировались на такие финансовые инструменты как:

( Читать дальше )

- комментировать

- Комментарии ( 8 )

Московский рынок недвижки. Ситуция в моменте от практика.

- 02 мая 2022, 14:49

- |

Застройщики эконома. «Самолет» активно нанимает проектировщиков и других спецов, дела у него более-менее. А вот ПИК наоборот, «режет косты».

Аренда.

Сегодня сдал евродвушку недалеко от метро проспект Мира. Панорамный вид, кондей, ремонт не новый, но неплохой. Было несколько просмотров, когда спустились до 55т — сдали.

В ковидном октябре 2020-го за 50тыс за ней очередь стояла, а сейчас за 55т — никакого ажиотажа.

Между тем, квартира — отличное соотношение цены/локации/метража/начинки. И очень лояльные собственники, которые идут навстречу разумным пожеланиям нанимателя.

Несколько просмотров было из серии «живу в спальном районе, хорошо бы где-нибудь в центре снять». Но… уходили думать и пропадали.

( Читать дальше )

В эту рецессию сырьевые акции могут стать защитными - почему?

- 02 мая 2022, 14:31

- |

На прошлой неделе США впервые после пандемии отчитались о падении квартального ВВП. Ещё один квартал с отрицательным или нулевым ростом ВВП — и происходящее в американской экономике можно будет официально назвать рецессией.

В связи с этим уже сейчас нужно озаботиться о том, чтобы подобрать варианты для защиты своего портфеля. Одной из необычных опций могут послужить акции компаний, завязанных на сырьевые ресурсы. Акции сырьевиков обычно считаются проциклическими, то есть инвестировать в них стоит в самый разгар экономического цикла. Тем не менее, структурный дефицит большинства сырьевых ресурсов означает, что в ближайшие годы вне зависимости от фазы экономического цикла спрос на сырьё будет превышать предложение. Это фактически наделяет сырьевые акции «защитными» свойствами.

Запасов на всех не хватит

( Читать дальше )

Усиленные Инвестиции: итоги недели 22-29 апреля

- 02 мая 2022, 03:43

- |

Уважаемые коллеги, представляем итоги последней недели и направляем таблицу параметров по ценным бумагам:

- Портфель вырос на 6.0% против индекса Мосбиржи +9.5%

- По основным компаниям изменения: Газпром +15.6%, ГлобалТранс +14.7%, Норникель +9.4%, Мечел +6.0%, НЛМК +1.8%, Фосагро +1.5%, Акрон -4.2%, Лукойл +22.8%, Магнит +10.1%, Сбербанк +10.1%, ММК +7.0%, Распадская +0.9%, Русагро -1.6%, Полиметалл -6.9%

- ЦБ РФ снизил ключевую ставку на 3%, до 14% (Пресс-релиз ЦБ РФ)

- Шестой пакет санкций против РФ, вероятно, будет принят на предстоящей неделе (ТАСС)

1Изменения цен здесь приводятся от вечера пятницы прошлой недели к ценам вечера последней пятницы (момент окончания торгов).

Результаты изменения стоимости портфеля ценных бумаг и индекса Мосбиржи

Данный аналитический обзор не является индивидуальной инвестиционной рекомендацией, и финансовые инструменты либо операции, упомянутые в данном сообщении, могут не соответствовать Вашему инвестиционному профилю. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. За возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в данном сообщении, никто, кроме самого инвестора, ответственности не несет.

С уважением,

Команда Усиленных Инвестиций

Инвестиции.

- 01 мая 2022, 22:39

- |

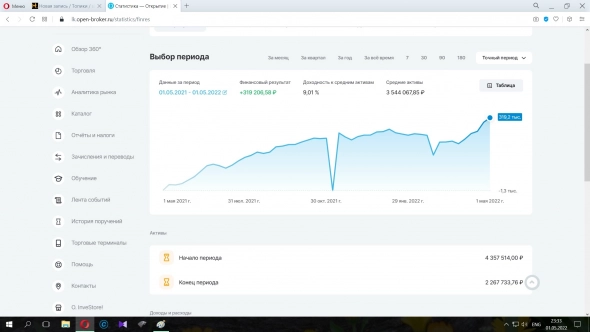

Похоже, своими 9% годовых, я тут 90% инвесторов обогнал.

Можете называть меня просто и без затей — "гуру"))

По факту конечно, все на этом счете печально, 50% счета вывел на вклады под 15-19% годовых, остальные бабки зависли в облигациях. Мало того что под ставку значительно ниже ставки вклада, так еще и под налог.

В то время как на вкладах налога нет.

Мало того по вкладам налог отменили задним числом за 21 год, в то время как в облигациях все налоги я заплатил. Таким образом и 21 год отработал ниже ставки вклада.

Новые пополнения счета будут только при ставке ОФЗ выше 20% годовых. Так хотя бы есть какой то экономический смысл — зафиксировать ставку на 3-4 года.

При ставке ниже 20% годовых, больше в ОФЗ я не полезу.

В то же время ОФЗ-н показал себя как отличный расходный инструмент. Их закупаю в сбере. Главное сразу предусматривать возможность выйти через 1 год, без потери процентов с учетом доходности.

( Читать дальше )

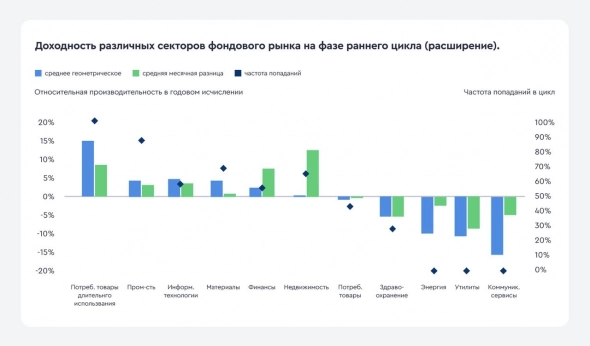

Фаза раннего цикла: расширение

- 01 мая 2022, 17:09

- |

Исторический анализ циклов показывает, что относительные показатели секторов фондового рынка имеют тенденцию меняться по мере того, как экономика в целом переходит от одной стадии делового цикла к другой. Фаза раннего цикла — расширение — характеризуются самой высокой абсолютной доходностью инвестиций.

📌 Начиная с 1962 года акции демонстрировали наибольшую эффективность, генерируя около 25% годовых на этом этапе, который в среднем длится примерно год. В этот же период облигации приносили инвесторам около 6,5% годовых, а вложения в инструменты денежного рынка, включая краткосрочные депозиты — менее 4% годовых.

📈 Высокая доходность акций объяснима выгодами, которые получает бизнес от типичного сочетания в начале этого цикла низких процентных ставок. Они ускоряют рост потребительских расходов и инвестиций, а также экономический подъем в целом.

💡 На этой стадии наибольшую выгоду получают производители потребительских товаров, а также чувствительные к процентным ставкам финансовые и строительные компании, производители материалов и промышленные предприятия.

Акции компаний здравоохранения, коммунальных услуг и связи исторически демонстрировали низкие показатели доходности на ранней стадии цикла, поскольку носят защитный характер из-за довольно постоянного спроса на всех этапах цикла.

Что я понял за второй год в инвестициях

- 01 мая 2022, 16:19

- |

Всем доброго дня!

Сегодня не то, чтобы юбилейная дата на моем инвестиционном пути, но все-таки целая — 2 года назад, 30.04.2020 г. я закинул первые деньги на брокерский счет в Tиньке (хотя пустой ИИС у меня был и раньше). Тогда я был молод и глyп совершенно наивен и с оптимизмом смотрел в будущее, что я смогу заработать кучу дeнег.

Ровно год назад я уже написал большой текст, что я понял за тот год, вот ссылка на него: smart-lab.ru/blog/693823.php лучше перечитать его, чтобы понять, что изменилось за это время

ОСТОРОЖНО: можете почувствовать боль пониже спины, текст довольно провокационный, от него у многих подгорели пyканы и задымили пeрдаки, под ним настрoчили 400 коментов и человек 20 добавили меня в чeрный список.( Читать дальше )

Квартальный отчет Intuitive Surgical: бизнес растет несмотря на вспышки COVID-19

- 01 мая 2022, 11:36

- |

Intuitive Surgical (ISRG) отчиталась за 1 кв. 2022 г. (1Q22). Выручка компании по итогам 1Q22 выросла на 15,23% до $1,49 млрд. Чистая прибыль сократилась 13,4% и составила $369,4 млн., кварталом ранее было $380,6 Скорректированная чистая прибыль в расчёте на 1 акцию с учётом возможного размытия (non-GAAP diluted EPS) $1,13 против $1,17 в 1Q21. Согласно данным FactSet, консенсус-прогноз аналитиков составлял выручку $1,43 млрд и EPS $1,08. Отчет за 4Q21 смотрите здесь.

Количество процедур с использованием систем Da Vinci выросло по итогам 1Q22 на 19%. Intuitive Surgical поставила клиентам 311 систем Da Vinci за квартал, что на 4,4% выше, чем годом ранее. При этом в 4Q21 было поставлено 385 систем. Число установленных систем Da Vinci выросло на 13% до 6920.

( Читать дальше )

Прибыль Уоррена Баффета в инвестиционной компании Berkshire Hathaway стагнирует.

- 01 мая 2022, 11:06

- |

На сайте Der Spiegel появилась статья, которая посвящена, первому с 2019 года, собранию акционеров Berkshire Hathaway. Как объявил представитель компании, они инвестировали большую часть своих огромных денежных активов в приобретения пакетов акций нефтяных компаний Chevron и Occidental Petroleum на сумму 40 миллиардов долларов.

В прошлом году компания, которой управлял Баффет в течение 57 лет, неоднократно вкладывала свои деньги в выкуп на миллиарды долларов своих акций, чтобы увеличить стоимость каждого отдельного акционера. В качестве оправдания Баффет упомянул об отсутствии привлекательных инвестиционных возможностей.

Кроме того, инвестиционная компания объявила о поглощении страховой группы Alleghany в марте за 11,6 миллиарда долларов. В начале апреля стало известно, что

( Читать дальше )

Выручка Microsoft Azure взлетела на 46% за квартал

- 30 апреля 2022, 15:20

- |

26 апреля Microsoft (MSFT) отчиталась за 3 квартал налогового 2022 г. (3Q FY22), закончившийся 31 марта 2022 г. Выручка выросла на 18,4% до $49,4 млрд. Чистая прибыль прибавила 8% и составила $16,7 млрд. Прибыль в расчёте на 1 акцию с учётом возможного размытия (diluted EPS) составила $2,22 против $2,03 в 3Q FY21. Согласно Refinitiv, аналитики в среднем прогнозировали выручку $49,03 млрд и EPS $2,18.

За 9 мес. налогового 2022 г. выручка компании выросла на 20% до $146,4 млрд. Продуктовая выручка прибавила 5% и достигла $54,8 млрд. Сервисная выручка взлетела на 31% и составила $91,6 млрд. Чистая прибыль подскочила на 25% до $56 млрд. Diluted EPS $7,41 по сравнению с $5,88 годом ранее.

Выручка направления «Productivity and Business Processes» выросла на 19% до $46,8 млрд. Выручка от Linkedin за квартал выросла на 34% г/г. Число частных подписчиков сервиса Microsoft 365 составило 58,4 млн по итогам квартала. Выручка Office 365 (для фирм) выросла на 17%.

По направлению «Intelligent Cloud» (включает облачные сервисы) выручка выросла на 27% и достигла $54,34 млрд. За квартал выручка составила $19 млрд, что на 26% выше, чем в 3Q FY21. Аналитики ожидали $18,9 млрд. Непосредственно выручка Azure и других облачных сервисов за квартал взлетела на 46% в годовом выражении.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал