инвестбанки

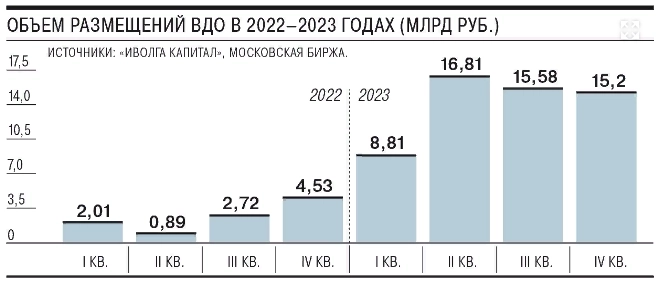

В сегменте высокодоходных облигаций (ВДО) обостряется конкуренция между крупными инвестбанками и небольшими инвестиционными компаниями — Ъ

- 23 января 2024, 10:51

- |

Аналитики отмечают, что в выпусках, организаторами которых выступали крупные банки, есть весь рейтинговый спектр сегмента — от В до ВВВ. Крупные инвестиционные банки заинтересованы в любых инструментах, которые позволяют заработать. У крупных игроков есть своя сеть и банковские клиенты, которых можно из кредитования перевести в сектор долговых бумаг. А эмитент, выбирая между небольшим и крупным известным организаторами, при условии что цена размещения будет в целом одинаковая, наверное, отдаст предпочтение крупному игроку.

«У крупных игроков практически нет проблем с маркетинговой поддержкой выпусков, то есть они готовы продавать практически любые объемы»,— считает руководитель направления DCM департамента корпоративных финансов «Цифра брокер» Максим Чернега.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Лидером инвестбанкинга на долговом рынке стал Газпромбанк

- 30 января 2023, 15:19

- |

Подробнее – в материале «Ъ»

Производные нуля. Дневник структуратора. JIRA для олдфагов.

- 12 февраля 2021, 07:07

- |

Написана в форме дневника человека, варившегося в этой кухне более десятка лет.

Людям, читавшим «FIASCO. Исповедь трейдера с Уолл-стрит» Партного или «Покер лжецов» Льюиса эта книга, думаю, понравится.

Про JIRA

Я, как и прежде, координировал работу нескольких отделов и программировал для себя макросы в Excel. Но по большей части – любовался как все они работают, а сам плевал в потолок.

У меня было сразу два рабочих места — в Лондоне и Москве, и два начальника: Олег по рынку акций и Алистер Куксон — по долговым инструментам. Уследить, где я и чем занимаюсь, чтобы напрячь, было практически невозможно! Чтобы восполнить первый пробел, Гордон заставил меня и всех структураторов вести подробный дневник и письменно отчитываться ему, чем мы занимаемся каждую минуту каждого рабочего дня. Это было унизительно, но в то же время весело. Любой звонок по телефону, емейл юристам или работу над документами я описывал отдельной строчкой в таблице, и получалось, что я был всегда супер занят. В конце каждого дня красовалось: «30 минут — заполнение подробной таблицы занятости».

ЗЫ Когда я работал в инвесткомпании, юзался Redmine.

( Читать дальше )

Обзор: Ралли золота 2020 - на этот раз всё по-другому.

- 10 августа 2020, 20:09

- |

Цена золота сохраняет восходящий тренд, установив недавно новые ценовые рекорды. Исходя из текущей ситуации, можно сделать следующий вывод: инвестиционные банки потеряли своё влияние на ценообразование на рынке золота.

За последние несколько месяцев стоимость жёлтого драгметалла показала значительный рост. С начала текущего 2020 года доходность золота составила уже +35%. В июле был побит рекорд стоимости 2011 года, который держался на протяжении 9 лет на уровне 1921$. Ежемесячный отчёт по участию банков в торговле золотом на бирже фьючерсов COMEX содержит интересную информацию по рынку золота, а именно: инвестиционные банки сократили «короткие позиции» (шорт) во время роста цены золота. Что это может означать?

Из данных CFTC следует, что 4 августа 2020 года количество «коротких позиций» со стороны банков, торгующих фьючерсами на золото, составило 131.761 контракт — это минимальное значение с мая 2019 года, хотя именно в этот день была преодолена отметка 2000$ за унцию. Статистика прошлых лет показывает, что во время роста золота банки всегда увеличивали «короткие позиции» (ставка на падение), а при его снижении, наоборот, сокращали. То есть раньше банки всегда занимали правильную позицию, когда знали, что стоимость драгметалла будет резко снижаться.

( Читать дальше )

Привлекли за год почти 10 млрд рублей и остались в первой тройке организаторов ВДО

- 22 января 2020, 07:19

- |

Объем привлеченных за 2019 год инвестиций в организованные нами программы составил 9,8 млрд рублей. Инвесторы заработали порядка 150 млн рублей со средней доходностью 13,5% годовых.

Только за 4-й квартал 2019 г. на внебиржевом рынке было размещено свыше 3,8 млрд рублей. Около 40% из них составило финансирование нефтетрейдингового проекта «Юниметрикс», который привлекает краткосрочные инвестиции с оборотным циклом не более 40 дней. Залоговые инвестиции составили порядка 25% от общего объема.

Остальные средства направлены в беззалоговые проекты секьюритизации активов, связанные в основном с финансированием эмитентов, которые планируют размещение облигаций. По данным проектам доходность инвесторов достигала 15-18% годовых при среднем сроке не более 90 дней.

Средняя ставка доходности по всем внебиржевым программам составила 13,4% годовых. Вложившиеся в них инвесторы заработали за октябрь-декабрь на 62% больше, чем получили бы от размещения в депозиты.

( Читать дальше )

Мы вошли в топ-3 организаторов выпусков high-yield

- 15 октября 2019, 11:49

- |

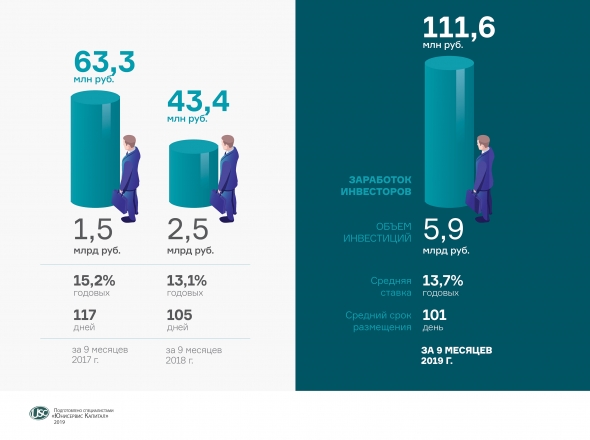

За 9 месяцев 2019 г. «Юнисервис Капитал» разместил 12 выпусков ВДО на 1,2 млрд рублей, что позволило нам занять третью строчку рэнкинга Cbonds среди 19 инвестбанков России.

Только за третий квартал с нашим участием были размещены выпуски московского завода по производству упаковки «Ламбумиз» объемом 120 млн рублей, нефтетрейдера «Юниметрикс» на 400 млн рублей, кондитерских «Кузина» на 55 млн и поставщика бумажных изделий «ИТЦ-Трейд» на 50 млн рублей.

Поднялась компания и в рэнкинге всех рыночных выпусков, заняв 23-е место из 37. Год назад компания была на 30-й строчке.

Всего объем привлеченных «Юнисервис Капитал» инвестиций составил за январь-сентябрь 2019 г. 5,98 млрд рублей при средней ставке 13,7% годовых. Для сравнения, показатели за аналогичный период 2018 г. — 2,45 млрд рублей при ставке 13,1%.

( Читать дальше )

Крупные сделки с акциями выросли в 1П2019 до максимума за 6 лет

- 10 июля 2019, 19:58

- |

- Сделки с российскими акциями в 1П2019 = $1,7 млрд

- Сделки с акциями в 1П2018 = $0,072 млрд

- Рост в 24 раза

- Комиссии инвестбанков от рынка акций 1П2019 = $29,4млн

- 1п2018 = $1,4 млн

- рост в 21 раз

- GMKN $553M

- NLMK $400M

- PLZL $390M

- Luxoft $1,97B

- Число размещений бондов 1П2019=28, объем $14,5B

- Число 1П2018=69, объем $20B

- Комиссии банков снизились с $118,3M до $61,8M

- ВТБ Капитал = $30,9M

- Credit Suisse = $26,7M

- Citi = $12,4M

Инвестбанки сократят аналитические исследования на 30% ( $5 млрд)

- 19 сентября 2016, 21:01

- |

Крупнейшие компании по управлению активами и инвестиционные банки планируют сократить бюджеты на проведение аналитических исследований на 30% или $5 млрд. Как пишет Financial Times, такие данные привела консалтинговая компания Quinlan & Associates по итогам соответствующего опроса среди 30 международных компаний по управлению активами и шести инвестиционных банков. Расходы запланированы на фоне предстоящего внедрения новых правил, повышающих прозрачность в области оценки финансирования исследований в этой отрасли.

Опрошенные изданием банковские и инвестиционные аналитики оценивают расходы индустрии на исследования примерно в $15 млрд в год. По их мнению, их урезание спровоцирует дальнейшие сокращения аналитиков, а в перспективе — упразднение целых исследовательских подразделений.

( Читать дальше )

Провальный 1й квартал 2016 для инвестбанкинга

- 17 марта 2016, 02:29

- |

Первый квартал, традиционно самый урожайный для трейдинговых подразделений банков, в этом году не оправдал даже самых скромных прогнозов

Если уж мега-профи, работающие в ТОП-5 мира, снижают доходность на 80%, то о чем говорить нам, частным трейдерам?

Или вся фишка в том, что сотнями ярдов баксов сложно ворочать, нужно хеджирование, риски должны быть минимальны?

Но ведь если проигрывают они — другие выигрывают!

Кто же тогда отбирает всю прибыль?

www.vedomosti.ru/finance/articles/2016/03/17/633916-investbanki-treidinge

Прогнозы инвестбанков по ВВП России существенно разошлись

- 20 мая 2015, 14:20

- |

Самый низкий прогноз по росту ВВП дал Danske Bank: -7,9% в 2015 году. Самыми оптимистами стали Moody's: -2.5%. В среднем аналитиики ожидают сокращения ВВП на 4,0%.

Самый низкий прогноз по росту ВВП дал Danske Bank: -7,9% в 2015 году. Самыми оптимистами стали Moody's: -2.5%. В среднем аналитиики ожидают сокращения ВВП на 4,0%. ИСТОЧНИК

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал