защита

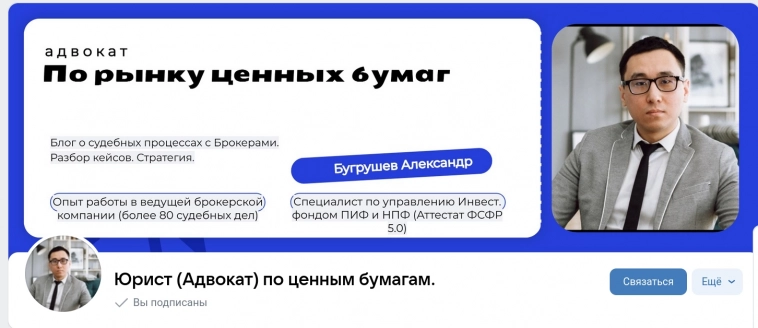

Профессиональные юристы по судебным спорам с брокером и их цены. Бугрушев Александр

- 18 апреля 2024, 00:02

- |

Однако, ВТБ брокер оказался очень-очень злопамятным и решил на меня напасть первым, засудив на виду у всей честной публики.

Эдакий позор-разоблачение бывшего трейтера, оказавшегося в строю лудоманов =)

Прочитав ахинею в исковых требованиях ВТБ, я выпил алкоголя, не закусив, и вдруг понял, что они не правы трижды. Но ведь надо провести свою позицию через законы и всё объяснить гражданскому суду общей юрисдикции.

Первым делом я начал искать профессионального юриста, который встанет на мою защиту. Погуглив, я нашёл наиболее релевантные публичные рассуждения про судебные тяжбы с брокером здесь на смартлабе в блоге Александра Бугрушева, г. Москва.

Сила Александра в том, что раньше он работал на другой стороне (брокерской) и знает слабые места на которые следует давить, защищая частного инвестора. Как пример его успешной работы — смог добиться мирового соглашения в первой инстанции суда общей юрисдикции с такими параметрами:

( Читать дальше )

- комментировать

- ★10

- Комментарии ( 42 )

Что делали участники рынка в кризис COVID-19 ? mscinsider

- 15 апреля 2024, 20:21

- |

Давайте же посмотрим что делала каждая из сторон.

Зеленая линия — покупки фьючерса (ожидание роста)

Красная линия —продажа фьючерса (ожидание падения)

1) Открытые позиции юридических лиц по фьючерсу Индекс ММВБ мини в период COVID-19.

2) Открытые позиции физических лиц по фьючерсу Индекс ММВБ мини в период Covid-19

( Читать дальше )

По иску об изъятии Макфы арестованы активы родственников экс-депутата и экс-губернатора в размере 100 трлн руб. - ТАСС

- 01 апреля 2024, 07:12

- |

Судебный пристав-исполнитель осуществил арест счетов и активов родственников бывшего депутата Вадима Белоусова и экс-губернатора Челябинской области Михаила Юревича для обеспечения иска Генпрокуратуры России о взыскании имущества компаний «Макфа» и связанных с ней. Арестованная сумма активов составила 100 трлн рублей.

Пристав наложил арест на счета и активы зятя Белоусова, матери разыскиваемого Юревича, а также других лиц. Были арестованы акции таких компаний, как «Первый хлебокомбинат», «Макфа», «СМАК», «Новая пятилетка», «Долговское» и другие, принадлежащие родственнице Юревича и зятю Белоусова, а также нидерландской компании «Эм Джи Си Интернэшнл Б.В.».

В иске Генпрокуратуры Юревич и Белоусов являются ответчиками, а также другие лица и компании. Юристы отмечают ряд противоречий в предъявленных обвинениях, в том числе отсутствие точных данных о доходах и имуществе обвиняемых.

Защита отмечает отсутствие оснований для обвинений, указывая на отсутствие собственности на имущество, а также на давность претензий. Экс-губернатор Юревич не занимал должности с 2016 года и не проживает в России, что, по их мнению, ограничивает возможность претензий к его имуществу и доходам.

( Читать дальше )

Права на часть марок Unilever в РФ перешли местной компании

- 13 марта 2024, 13:44

- |

Подробнее — в материале «Ъ»

2 компании, в которые я планирую инвестировать для защиты инвестиционного портфеля от инфляции

- 18 декабря 2023, 09:08

- |

Судя по всему, ЦБ не удастся удержать инфляцию в пределах установленного ранее прогноза на 2023 год в 7-7,5%.

Не смотря на повышение ключевой ставки до 16% инфляция может продолжить рост и в начале 2024 года, поэтому сейчас актуален выбор акций тех компаний, которые лучше других защищают от инфляции — это компании, способные получать высокую прибыль в условиях инфляционного давления на бизнес.

Какие компании зарабатывают не смотря на высокую инфляцию❓

✅Транснефть

Пока акций Транснефти нет у меня в портфеле из-за дороговизны бумаги (цена акции 139 750р). Но, я жду сплита и при первой же возможности инвестирую в Транснефть. Компания будет выигрывать от высокой инфляции.

Почему:

Доходы компании не зависят от цен на нефть, как может показаться изначально!

Транснефть зарабатывает на перекачке нефти по нефтепроводам и экспортные цены на нефть никак не влияют на доходы Транснефти. Растет цена нефти или падает — тарифы компании фиксированы и индексируются в зависимости от инфляции.

( Читать дальше )

КАК ПРОВЕРИТЬ ИНВЕСТОРА

- 20 ноября 2023, 12:42

- |

На что нужно обратить внимание?

🔹 Задолженности, судебные разбирательства и исполнительные производства, банкротство инвестора

🔹 Наличие у инвестора запретов для инвестирования и для входа в компанию (например, запрет регистрационных действий в ЕГРЮЛ или дисквалификация)

🔹 Участие инвестора в конкурирующих компаниях (в качестве директора или учредителя) или иных компаниях с конфликтом интересов

🔷 «Чистота» инвестиций

🔷 Наличие согласий/одобрений (от супруга, органа юридического лица или третьего лица)

Где искать информацию?

Физические лица:

🔹 Проверка по списку недействительных российских паспортов (http://xn--b1afk4ade4e.xn--b1ab2a0a.xn--b1aew.xn--p1ai/info-service.htm?sid=2000)

🔹 Проверка действительности ИНН физического лица (https://service.nalog.ru/static/personal-data.html?svc=inn&from=%2Finn.do)

🔹 Проверка по Федеральному платежному порталу (https://peney.net/)

🔹 Проверка по банку данных исполнительных производств (https://fssp.gov.ru/iss/ip)

🔹 Реестр розыска по исполнительным производствам (https://fssp.gov.ru/iss/ip_search)

( Читать дальше )

Банкиры опасаются утечек чувствительной информации

- 12 мая 2023, 13:24

- |

Кредитные организации должны до 2 июня направить в Роскомнадзор информацию «об использовании для автоматизации технологических процессов VPN-протоколов», следует из письма ЦБ (с ним ознакомился “Ъ”), разосланного банкам 10 мая. Это делается «для исключения рисков функционирования отраслевых информационных систем», указано в документе. Передавать данные предлагается в формате Excel по электронной почте. Причем в ЦБ отправлять ответ не требуется, отмечается в письме.

Подробнее – в материале «Ъ»

История дня Защитника Отечества и пра-вильные правоверные инвестиции

- 23 февраля 2023, 13:01

- |

Чтобы видеть зарождающиеся тренды прошлого и не упустить будущее, слепо идя на поводу в настоящем

Он обязан определять ложные и истинные пробои.

Игнорировать ложные пробои и торговать истинные выходы за границы флэта. Можно совершать прибыльные сделки, избегая при этом массы необоснованных. Для этого нужно уметь наблюдать за характером пробоев территориальных границ диапазона и понимать специфику их образования.

Толковый словарь трейдера -исторические славянизмы:

23 февраля день создания Красной Армии.

А Красная — это значит Червонная Армия

И Красно-червонная Армия может быть создана только на Руси- Червонной Руси, на картах ты ту отыщи

Это как Бурштино-Янтарная народная республiка, где в незапамятные времена свет с живицой в солнечные камни трансформировал себя :)

Баланс он трудно достижим, но в Ровно-весии необходим.

Чтобы разобраться во многих исторических трендах влияющих на движения капиталов нужно почитать книги Куланова Вячеслава

( Читать дальше )

Научите детей защищаться в момент опасности

- 01 июня 2022, 12:06

- |

Сегодня день защиты детей.

Я как отец троих дочерей скажу так – быть родителем это классно.

Кто как воспитывает детей это ваше личное дело.

Но в этом мире лично я своим детям стараюсь дать несколько главных вещей

— Не быть овцой в стаде, а быть или пастухом или белой вороной т не бояться этого.

— Научите своих детей защищаться. Ваш ребенок может ходить на кучу секций, знать много приемов, но ничего не применить в опасности ибо будет в ступоре или просто забудет все, что знает или побоится применить – как научиться применить знания самозащиты:

Что напишу ниже (это из моей другой стороны жизни никак не спекулянта и инвестора)

— Мальчики. Им не нужно ходить на миллионы секций, а сделайте своему ребенку кипу бумаг на стене и просто вырабатывать удары. Про это можете прочитать много статей в интернете, но вот что вы не прочитаете:

Но как говорил мне мой учитель с востока когда я был в Тибете лет 25 назад заработавши деньги на поездку в казино)

( Читать дальше )

ЛизингТрейд наливает щедро или коты спят, а служба идет! Защита от волатильности

- 11 июня 2021, 17:42

- |

Вместо эпиграфа:

* * *

Если ты — фартовый трейдер

И срубил за день бабла,

То поставь нам всем по пиву

И налей нам всем вина!

(2012)

В моем предыдущем посте в комментах была небольшая дискуссия насчет моего бывшего брокера НэтТрэйдер. В рамках блогов на его сайте было разбросано много разных «биржевых мудростей», которые были стерты впоследствии админами через год-два после поглощения оного брокера.

Так вот, как-то раз там в комментах люди удивлялись, как портфель котов умудряется оставаться на плаву на падающем рынке. А рынок тогда (2011-2014) в значительной мере был падающий, не чета нынешнему! Я тогда в одном из комментов сказал что-то вроде «просыпаешься, смотришь, по портфелю прямо сейчас -40 000 руб, ложишься спать дальше, скорее всего закроется только -15 000, а то и -10 000 ₽». Тогда человек мне написал в комментах «Ага, то есть

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал