долг

Распадская-есть ли перспективы

- 27 апреля 2017, 12:49

- |

Сегодняшняя новость

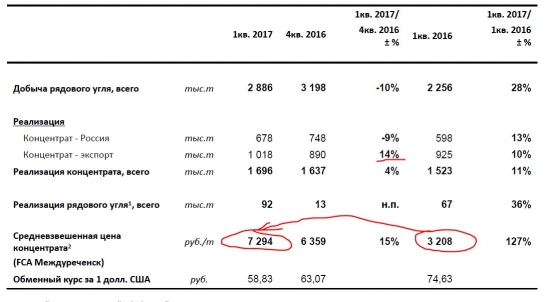

МОСКВА, 27 апр — ПРАЙМ. «Распадская» в первом квартале 2017 года увеличила объем реализации угольного концентрата на 11% по сравнению с аналогичным периодом прошлого года, до 1,696 миллиона тонн, говорится в сообщении компании. В том числе поставки угольного концентрата на экспорт выросли на 10% и составили 1,018 миллиона тонн, реализация в России увеличилась на 13%, до 678 тысяч тонн.

27 апреля, Москва. Поставленная менеджментом задача по поддержанию максимальных объемов продаж в период оживления спроса и благоприятных цен была успешно выполнена. Об этом сообщили в пресс-службе ПАО «Распадская».

http://www.raspadskaya.ru/docs/RASP_PR_1Q2017_RUS_final_.pdf

Производственный отчет, по нему видно (см рисунок), что при росте реализации еще и цена выросла с 3208 руб за тонну до 7294 руб за тонну. 1кв 2017 к 1 кв. 2016.Это где-то 124-129 долларов за тонну, цена на уголь (http://quotes.ino.com/exchanges/contracts.html?r=CLRP_ALW) заметно подросла за первый квартал и это скажется на ценах реализации за 2 квартал 2017, и соответственно на показателях компании.

( Читать дальше )

- комментировать

- ★9

- Комментарии ( 12 )

Российским компаниям прописали право на бессрочный долг.

- 24 апреля 2017, 20:08

- |

Российским компаниям разрешили выпуск бессрочных рублевых облигаций. Так указано в поправках в закон «О рынке ценных бумаг», которые дополняют закон новой ст. 27.5–7 «Особенности облигаций, срок погашения которых не установлен».

Согласно статье эмитент вправе выпускать облигации без определения в решении об их выпуске срока погашения. Решение о выпуске бессрочных облигаций может предусматривать право эмитента отказаться в одностороннем порядке от выплаты процентов по ним. Покупатели «вечных» облигаций не вправе требовать их досрочного погашения.

goo.gl/6KAgma

33 томагавк по цели

- 09 апреля 2017, 11:35

- |

Но в эпоху ядерного оружия есть риск остаться без победителя и побеждённого и как видно по предыдущей политике США (разного калибра цветные революции) деньгами можно воевать не хуже чем ЯО, подкупаются нужные элиты и далее по копирке.

Есть один момент, часики тикают:

( Читать дальше )

Высокий суд Лондона обязал Украину выплатить РФ долг в $3 млрд

- 29 марта 2017, 19:32

- |

Дополнительных слушаний по данному вопросу в судебной инстанции не предполагается

Об этом сообщает пресс-служба российского Минфина.

«Суд признал отсутствие у ответчика каких-либо аргументов, опровергающих доводы истца о наличии долга по еврооблигациям, и, как следствие, отсутствие необходимости рассмотрения представленных аргументов защиты в ходе полномасштабного судебного разбирательства, предполагающего прения сторон. В частности, в вынесенном решении суд указал, что, учитывая, что речь идет о требовании исполнить обязательства по долговому инструменту, у ответчика отсутствуют какие-либо подлежащие рассмотрению в суде аргументы в пользу непризнания обоснованности этого требования», — говорится в сообщении.

( Читать дальше )

ВЫСОКИЙ СУД ЛОНДОНА ОБЯЗАЛ УКРАИНУ ПОГАСИТЬ ДОЛГ ПЕРЕД РФ, ЕГО РЕШЕНИЕ ОКОНЧАТЕЛЬНОЕ - МИНФИН РФ

- 29 марта 2017, 18:04

- |

Брать в долг или сберегать?

- 22 марта 2017, 18:22

- |

Грубо есть два полюса финансовой жизни человека.

1. Брать деньги в долг сейчас на текущие нужды и расплачиваться «потом». Потребительский кредит. На квартиру, на машину, на телефон, на чайник и на одежду.

Логика: человек берет в долг у себя «будущего», которому придется добывать «средства + процент» в будущем на обеспечение комфортного уровня жизни сейчас.

2. Сбережения и инвестиции. Депозиты, акции, облигации и пр.

Логика: человек берет в долг у себя «настоящего», чтобы пользоваться благами в будущем и обеспечить лучшее потребление и финансовую устойчивость когда-то «потом». Суть инвестиций также в долге. Только занимаете вы у себя же, лишая возможностей потреблять прямо сейчас.

Безусловно, кредит дороже инвестиций, однако если жизнь закончится в период накопления\инвестирования, когда вы не успели вернуть вложенное, то получится, что вы недоедали, недопутешествовали и недопотребляли зря. Например, P\E = 20, то есть возвращать вложенное вы будете 20 лет, а умрете, например, через 10 лет после первого вложения. Не факт, что ваши наследники решат продолжить начатое.

( Читать дальше )

Являются ли отложенные налоговые обязательства долгом компании? Или этот показатель в долг не включается?

- 22 февраля 2017, 12:08

- |

3 причины, почему США может грозить новый долговой кризис

- 21 февраля 2017, 06:38

- |

Джанет Йеллен может подкинуть проблем мировой финансовой системе. Вместе с ростом ставок ФРС растет и долговая нагрузка Штатов.

При этом некоторые виды задолженности уже выглядят угрожающе, а их рефинансирование вскоре станет проблематичным.

Согласно наиболее свежим данным, за 4-й кв. 2016 года, задолженность американских домохозяйств выросла на $226 млрд и составила $12,58 трлн. Совокупный показатель находится лишь на 0,8% ниже пикового значения, зафиксированного в 3-м кв. кризисного 2008 года, когда США погрязли в рецессии.

Наибольшую проблему могут составить 3 сегмента:

• «Сабпрайм» автокредиты

Речь идет о займах на автомобили не слишком благонадежными гражданами. Согласно оценкам Transunion, в 4-м кв. более 1 млн американских автозаемщиков не смогли аккуратно обслуживать свою задолженность, а совокупный уровень просрочки сравним с показателями проблемного 2009 года. Судя по всему, автокредиты слишком активно выдавались лицам с не слишком позитивной кредитной историей.

( Читать дальше )

МВФ и кредиторы пришли к единому мнению по Греции

- 10 февраля 2017, 16:12

- |

Встреча между кредиторами и греческими чиновниками запланирована на пятницу, заявил в Гааге председатель Еврогруппы Йерун Дейсселблум.

По словам источника Reuters, существует договоренность, которая будет представлена греческой стороне. Однако еще неизвестно, примет ли Греция новое предложение, это можно будет увидеть позднее.

Единая позиция чиновников еврозоны и МВФ может стать прорывом в деле решения греческой ситуации, поскольку ранее они расходились во мнении по поводу размера профицита, который Греция должна достичь в 2018 г. и поддерживать на протяжении нескольких последующих лет. Были расхождения и по поводу снижения долговой нагрузки Греции.

Разный подход стал препятствием для усилий по разблокировке дальнейшего финансирования Греции в рамках плана по спасению зоны евро.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал