долг сша

Интересный видос про долг США другим странам

- 11 декабря 2021, 11:18

- |

- комментировать

- Комментарии ( 11 )

Откуда американцы возьмут деньги на Байденовские инфраструктурные проекты?

- 27 августа 2021, 13:16

- |

Вот в новости написано, что

Финансировать инициативу предполагается, в частности, за счет увеличения ставки корпоративного налога с 21 до 28 процентов. Как ожидается, затраты удастся покрыть за 15 лет.

Если это не повод для беспокойства, я не знаю, что может быть поводом для беспокойства

- 16 июля 2021, 20:57

- |

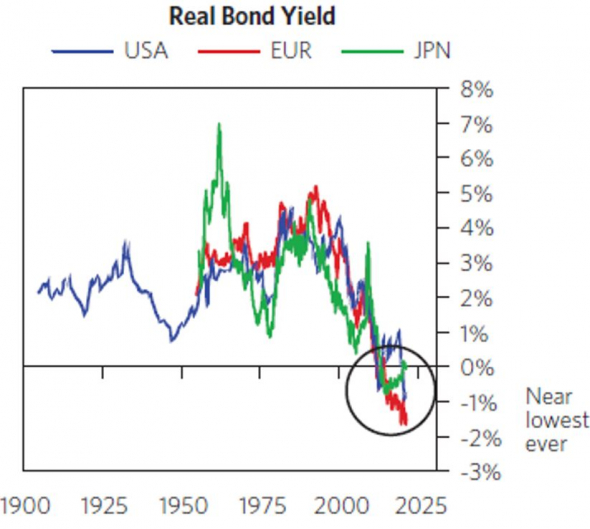

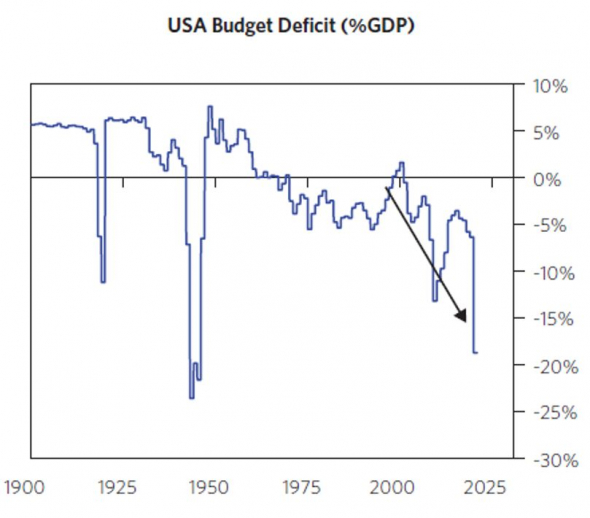

Рэй Далио Зачем Владеть облигациями и личное мнение

- 17 марта 2021, 08:30

- |

Перевел на русский.

Реальная ( = номинальная минус инфляция) доходность облигаций США с 1900г.

Динамика дефицита бюджета США и прогноз до 2021г.

( Читать дальше )

Обвал рынка близок | 3 признака падения рынка | Трейдер Вадим Глазун

- 26 февраля 2021, 19:10

- |

Обвал рынка близок, 3 признака падения рынка которые на это указывают.

Американский рынок показывает устойчивый рост уже на протяжение 11 лет, стоит ли ждать продолжения роста?

( Читать дальше )

Корпоративный долг в США под давлением (oil & gas)

- 11 марта 2020, 15:32

- |

Корпоративный долг энергетических компаний США под давлением.

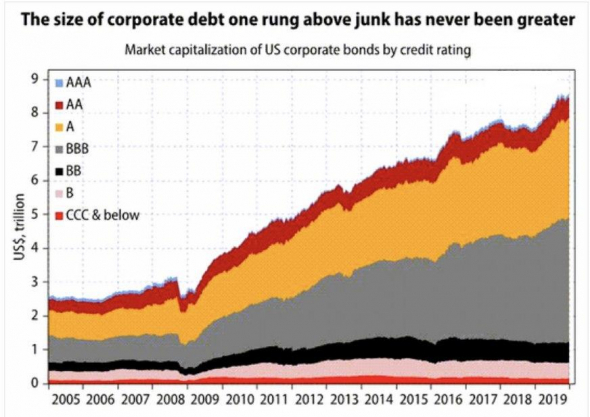

По корпоративному долгу в США:

- 23.3 трлн.$ — таков примерно объем гос. долга США

- 8.5 трлн.$ — таков объем корпоративного долга в США. Это в 3 раза выше, чем был в 2008 году. Почему такой большой? Ставки были низкие, можно было дешево привлекать деньги.

- Из них 936 млрд.$ — это бумаги энергетических компаний (добывающих нефть и газ), попавших под удар на падении нефти.

- Из них 12% (на сумму 110 млрд.) сегодня торгуются в «distressed territory»

- «Distressed territory» — это когда бумаги торгуются с доходностью выше 10% (для справки: высокая доходность облигации означает, что бумага сейчас торгуется со скидкой и инвесторы в ней не уверены. Это не означает, что она крутая. К примеру, у американских казначейских бумаг доходность почти нулевая. Короче, не заморачивайся.)

- Strategist в Citibank: «Есть значительный риск дефолтов»

- Примеры падения облигаций: SM energy (-50%), Callon Petroleum (-40%), Oasis Petroleum (-40%), Occidental Petroleum (-15%)

- В этом году энергетическим компаниям надо погасить 27 млрд.

- Аналитики Deutsche Bank: «Еще до понедельника у 2/3 добывающих компаний США были проблемы».

- Объем junk bonds (мусорные облигации, с рейтингом BB или ниже), не только oil and gas – 1.5 трлн.$.

- Strategist в PineBridge Investments: 30 процентов сланцевых производителей не смогут обслуживать долг, если нефть останется на текущих уровнях.

________

telegram: renat_vv

Пауэлл призвал конгресс повысить потолок долга

- 10 июля 2019, 22:41

- |

Председатель Федеральной резервной системы Джером Пауэлл в среду указал на важность того, чтобы конгресс своевременно повысил лимит заимствований федерального правительства, добавив, что «немыслимо», чтобы США перестали вовремя выплачивать по своим счетам.

Законодатели в прошлом допускали достижение долгового потолка, но избегали его превышения.

«Я не могу охватить диапазон возможных негативных последствий этого», — сказал Пауэлл. Он полагает и верит, что лимит заимствований будет повышен.

Министерство финансов США неоднократно заявляло, что у него могут иссякнуть возможности для своевременных выплат по счетам правительств

в конце лета, если конгресс не повысит потолок долга или отложит его повышение.

Редкий Земеля или актив который может удвоится.

- 21 мая 2019, 19:15

- |

Наш коллега уже высказался по этому вопросу: Китай повышает ставки в торговой войне

У коллеги с другого ресурса так же прочитал материал о возможном росте акций компаний добывающих редкоземельные металлы. Процитирую:

«С учетом того что Китай действительно может ввести (не сейчас, так позже) эмбарго на поставку редкоземельных металлов в США, есть смысл подумать вот о чем.

Китай — не монополист. Это значит, что цены на „мировом рынке минус Китай“ в случае введения РЕАЛЬНОГО эмбарго вырастут, причем очень сильно. Это значит, что доходы компаний, которые занимаются добычей этих элементов ВНЕ Китая, быстро увеличатся и не исключено, что можно будет увидеть хороший подскок цены их акций сразу после введения такого эмбарго. То есть потенциальный катализатор резкого роста — есть, а негативных специфических катализаторов — нет, единственное что может обвалить эти акции — мировой кризис или рецессия, но этот класс акций будет тогда „валиться“ вместе со всеми остальными.

портфель единственного известного мне ETF, который специализируется на компаниях, добывающих редкоземельные металлы — это VanEck Vectors Rare Earth/Strategic Metals ETF - „

( Читать дальше )

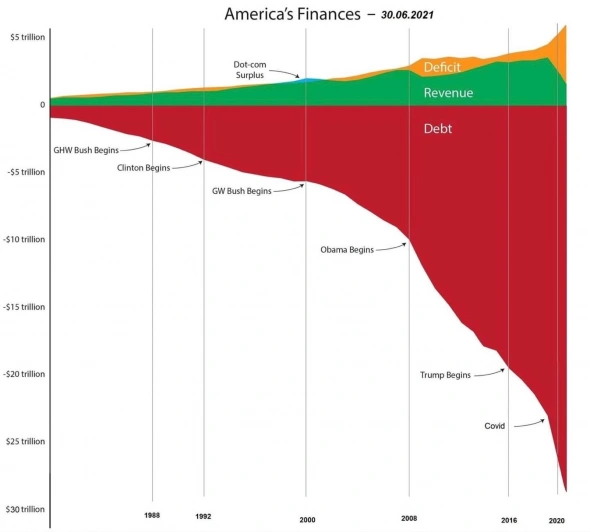

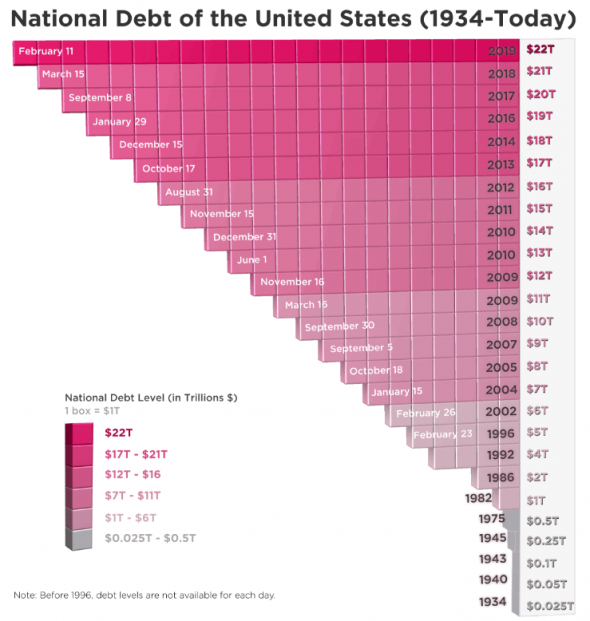

Бум гос. долга США. Долговая яма?

- 18 мая 2019, 21:01

- |

Картинка гос. долга США с 1934 года:

Оригинал здесь.

В прошлом было такое понятие как:

Долговая тюрьма или долговая яма — тюрьма, в исторические времена использовавшаяся государством (Россия, страны Европы, США) для заключения должников по требованию кредитора.

Помещение в долговую тюрьму преследовало собой как цель наказания должника за невыплату долгов, так и последнего средства принуждения его к выплате долга.

До уничтожения долгового рабства должник подвергался заключению до тех пор, пока он не отработает своего долга, нокредитор также мог держать его в оковах или заключении и не давая ему работы, пока долг не будет оплачен. При этом кредитор мог держать в заключении и семью должника. Кредитор обязывался лишь кормить задержанного и не увечить.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал