SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

дефляция

Bomb Token: первая в мире самоуничтожающаяся криптовалюта

- 15 февраля 2019, 21:40

- |

Неожиданно для себя стал участником интересного эксперимента с гипердефляционной криптовалютой. Ее создатели не организовывали сбор средств с помощью ICO, не писали white paper и не выдумывали дорожные карты. Они не обещают mass adoption или партнерства с технологическими гигантами. Они просто выпустили токен стандарта ERC-20, который не является ни utility, ни security, то есть он изначально задуман как полностью бесполезный.

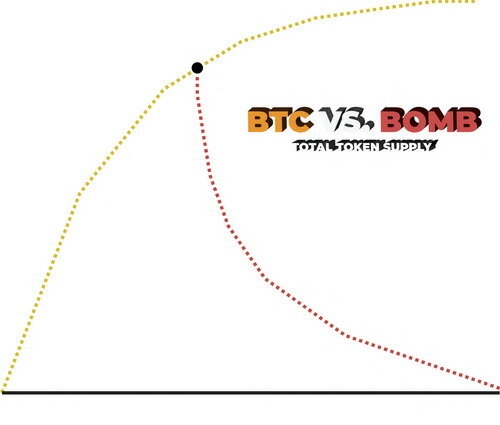

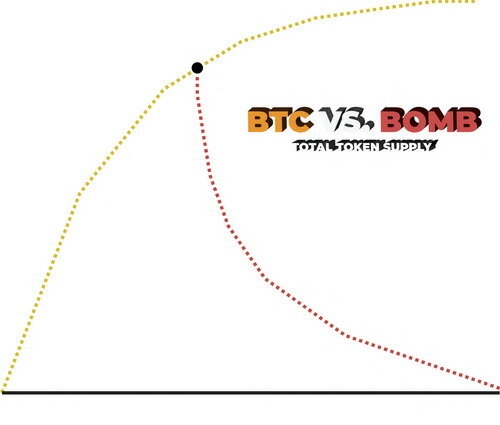

Концепция BOMB Token проста как три копейки: эмиссия ограничена 1 млн. токенов и при каждой транзакции уничтожается 1% пересылаемой суммы. Нужно учитывать, что токен не дробится (Decimals=0), то есть реальная скорость самоуничтожения даже больше заявленных 1%. Например, если вы переводите 100 BOMB, на адрес получателя приходит 99 BOMB. Если переводите 10 BOMB, то доходит лишь 9 (то есть 10% уничтожается). Ну а если кто-то по глупости или незнанию пошлет 2 BOMB, то дойдет лишь один токен. В целом количество токенов с течением времени стремится к нулю, причем в случае активной торговли сокращение «денежной массы», то есть дефляция, будет весьма стремительной.

( Читать дальше )

Концепция BOMB Token проста как три копейки: эмиссия ограничена 1 млн. токенов и при каждой транзакции уничтожается 1% пересылаемой суммы. Нужно учитывать, что токен не дробится (Decimals=0), то есть реальная скорость самоуничтожения даже больше заявленных 1%. Например, если вы переводите 100 BOMB, на адрес получателя приходит 99 BOMB. Если переводите 10 BOMB, то доходит лишь 9 (то есть 10% уничтожается). Ну а если кто-то по глупости или незнанию пошлет 2 BOMB, то дойдет лишь один токен. В целом количество токенов с течением времени стремится к нулю, причем в случае активной торговли сокращение «денежной массы», то есть дефляция, будет весьма стремительной.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 12 )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал