госдолг

Государственный долг США. Почему доллару скоро придет конец.

- 19 июня 2020, 11:16

- |

Добрый день. В комментариях к нашему последнему посту, один из читателей написал комментарий, о большом долге США. Смогут ли США вернуть этот долг? Зачем они его так раздули? И приводит этот довод, как аргумент в пользу того, что в скором времени финансовые рынки постигнет крах, который мир не видел. Об этом и поговорим.

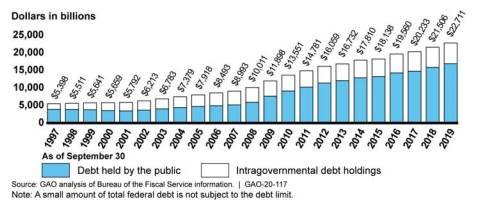

Для начала взглянем на структуру государственного долга США по итогам 2019 года.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 42 )

Велик ли внешний и совокупный долг России

- 18 июня 2020, 06:54

- |

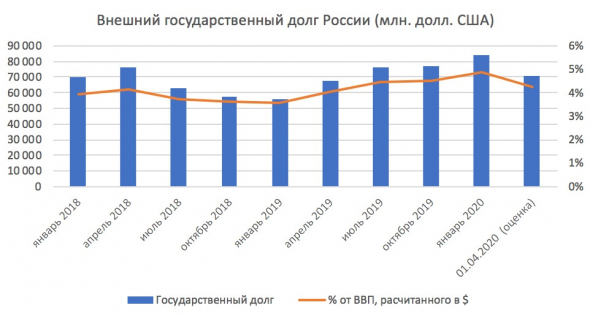

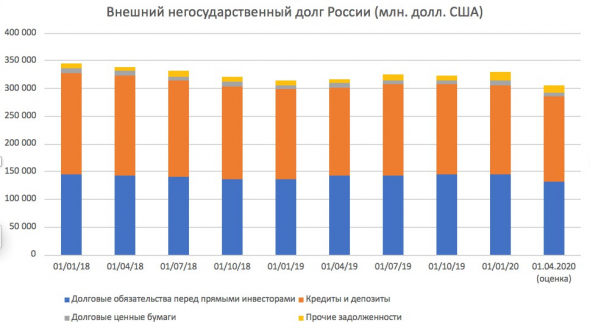

В то время как развитые страны активно привлекают деньги, в т.ч. на внешних рынках, для поддержки своих экономик, Россия не предпринимает серьезных действий по увеличению внешней долговой нагрузки. Это давняя и вынужденная тенденция, вызванная введением санкций после присоединения Крыма.

Внешний государственный долг России составляет около 70 млрд. долл. По отношению к ВВП это всего чуть более 4%.

Схожую динамику показывает и корпоративный внешний долг, если полностью полагаться на методику подсчета ЦБ. В ней во внешний корпоративный долг включаются также обязательства по прямым инвестициям, которые в российских реалиях в основном формируются за счет кредитных отношений российских дочек с зарубежными головными компаниями.

( Читать дальше )

Что делают китайцы?

- 16 июня 2020, 20:01

- |

"China, Mainland" 41408 2020-04 "1,072,804" "1,028,311" "44,493" "China, Mainland" 41408 2020-03 "1,081,615" "1,048,890" "32,725" "China, Mainland" 41408 2020-02 "1,092,261" "1,088,850" "3,411"

Очевидно, что китайцы хотят распродать госдолг США, пока американцы им его не «простили» из-за covid-19 или по какой другой смешной причине. Под страхом чего они вынуждены длинные бумаги менять на короткие, а не просто распродавать в одну калитку? Ведь в отношении заключенной со Штатами сделки они не очень напрягаются с исполнением своих обязательств. Т.е. боятся больше не штатовцев, а как бы рынок долга не обрушить раньше времени? Так что ли?

У кого какие мысли по поводу того, почему китайцы не сильно долг распродают. Скорее, с марта они его активно обменивают на короткие treasures.

Новые суровые санкции против нефтегазового сектора РФ и суверенного долга.

- 12 июня 2020, 17:32

- |

Группа республиканцев в Конгрессе США предложила признать Россию спонсором терроризма и ввести новые суровые санкции против нефтегазового сектора РФ и суверенного долга. Интересно, что ранее с подобными инициативами выступали демократы. Итак, в американской элите сложился консенсус в отношении России, поэтому продвижение вопроса санкций из ада, который периодически появляется на повестке, вполне возможно. Хотя рубль на новости почти не среагировал, наверное считается, что США вряд ли ввяжется в войну на два фронта — против Китая и России одновременно, кроме того, в этом видят отражение предвыборной борьбы. Что же, поглядим.

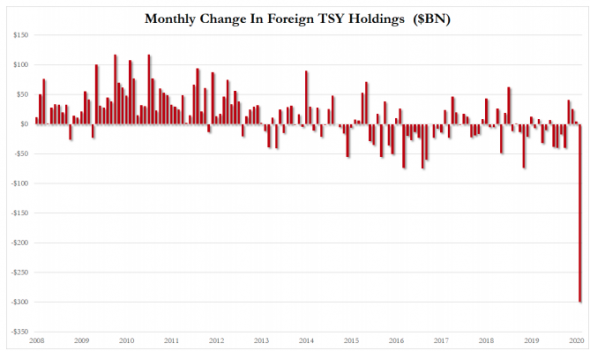

Иностранцы избавились от рекордного объема «трежериз» в марте

- 21 мая 2020, 10:58

- |

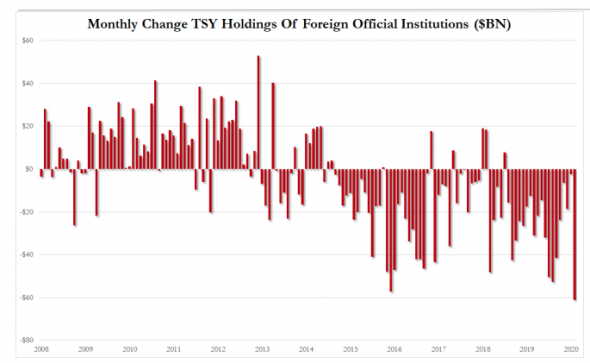

Причем рекордные продажи госдолга США наблюдались как со стороны иностранных официальных институтов (центробанки, суверенные фонды и др.)…

( Читать дальше )

Ультиматум для Пауэлла (или поговорим о фондовом рынке)

- 18 мая 2020, 14:53

- |

После фантастического отскока, произошедшего после массированного вливания ликвидности со стороны ФРС в апреле, восстановление фондового рынка США существенно замедлилось. Индексы в буквальном смысле «забуксовали» и для этого есть ряд серьезных причин.

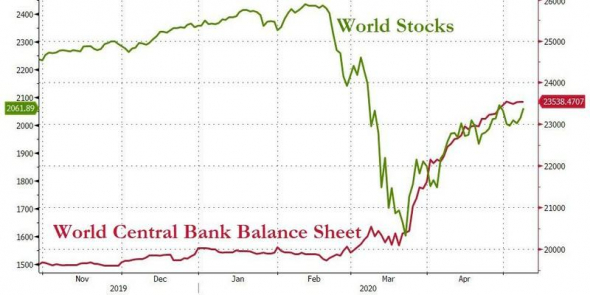

(Восстановление фондовых рынков по всему миру замедлилось (зеленая линия) после снижения объемов предоставляемой ликвидности от ведущих ЦБ (красная линия).

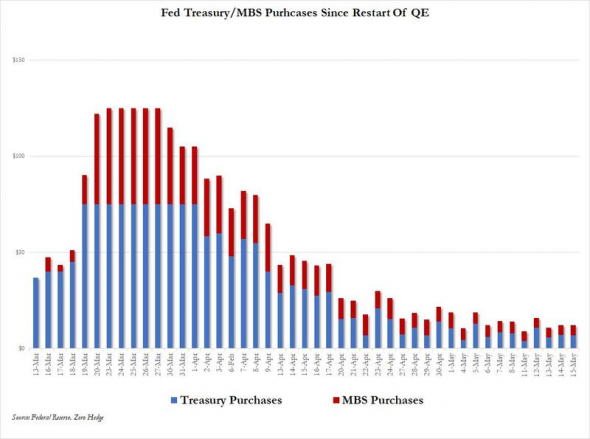

Главная состоит в серьезном сокращении объемов предоставляемой ликвидности от ФРС. Пауэлл пытается как можно быстрее «нормализовать» QEternity с целью сохранения контроля над процессами на денежном рынке.

( Читать дальше )

Отказ от отрицательных ставок для ФРС США — это путь к потере контроля над денежным рынком

- 16 мая 2020, 17:00

- |

Итак, Пауэлл публично в очередной раз отказался от снижения ставок ниже нуля. В этом его поддержал, в том числе, Буллард. А уж он всегда был знатным голубем.

Однако данное решение уже в среднесрочной перспективе загоняет ФРС в угол. ЦБ полностью лишается пространства для маневра и, что самое главное, теряет контроль над денежным рынком. Это путь к монетарной катастрофе. Рассмотрим сложившуюся ситуацию подробнее.

Экономика США столкнулась с беспрецедентным падением своей активности из-за влияния коронавируса. Ожидания быстрого V-образного разворота по мере снятия карантинных ограничений постепенно сменяются все более депрессивными сценариями. Так, аналитики Goldman рассчитывают на полное восстановление экономики не раньше четвертого квартала 2021 года. И эта точка постепенно отодвигается все дальше:

( Читать дальше )

Отрицательные ставки в США: насколько это возможно

- 14 мая 2020, 15:13

- |

Намедни Трамп выложил следующий твит: «As long as other countries are receiving the benefits of Negative Rates, the USA should also accept the “GIFT”. Big numbers!»,— чем навел на мысли о перспективах ставок на финансовом рынке США; в этой связи особый интерес у трейдеров вызывает дальнейшая судьба трежерис (сленговое название облигаций Казначейства США).

Тема, действительно, достаточно острая: многие умы финансового рынка задаются вопросом о том, что ожидает долговой рынок в условиях отрицательных ставок.

Приглашаю всех желающих в свой канал Телеграмм: https://teleg.run/khtrader

Сразу стоит отметить, что члены ФРС пока намекают на необходимость дальнейшего QE, а госдолг США с апреля вырос на 1,5 трлн долларов. Но — обо всем по порядку.

Анализ следует начать с масштабной макроэкономической картинки, которая требует особого внимания.

Позволю себе небольшое отступление. Итак, откуда взялась сама идея посмотреть на баланс «сбережения/инвестиции», реальную ставку и динамику госдолга? Некоторое время назад у меня зародилась крамольная мысль о том, что ФРС не сможет допустить отрицательных ставок: ведь отрицательный внешний баланс финансируется за счет внешнего долга, и если мировому капиталу невыгодно будет вкладывать в долги, номинированные в долларах, то и потребление американцам придется урезать, т. к. потоки мирового капитала в США сократятся. Это естественным образом сократит дефицит баланса, и в результате госдолг США начнет уменьшаться. Похоже на то, что Трамп призван изменить ход истории, запустив, вопреки своим же заявлениям, процессы разрушения «американской мечты», державшейся долгое время как раз на увеличении процентной ставки ФРС и непрерывном росте внешнего долга.

( Читать дальше )

Последний бастион ФРС

- 08 мая 2020, 18:58

- |

Это случилось. Во время торговой сессии в четверг 7 мая рынок впервые в истории начал закладывать отрицательную процентную ставку ФРС к концу года:

(Во время торговой сессии в четверг 7 мая фьючерсный рынок начал закладывать отрицательные ставки ФРС к концу текущего года.)

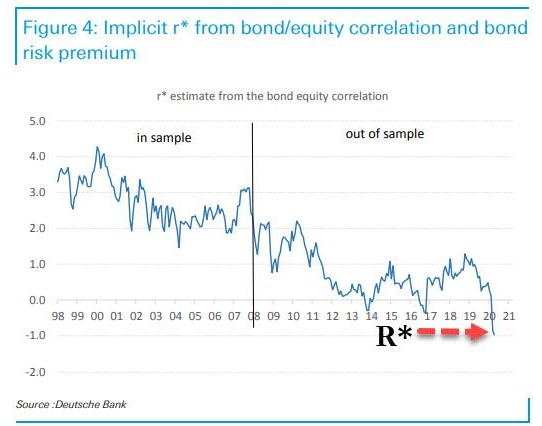

Мнение участников рынка согласуется с расчетами от Deutsche Bank, показывающими, что текущий уровень краткосрочных ставок в США должен составлять порядка -1%:

( Читать дальше )

перешагнули 25 триллионов бакинских $

- 07 мая 2020, 02:05

- |

Майер отметил, что госдолг США продолжает расти, ломая экономику страны. На финансовую систему страны все сильнее оказывают давление экономические потрясения, которые спровоцировала пандемия коронавируса. В результате долги США выросли до невиданных ранее масштабов. Уже сейчас возник финансовый дисбаланс, который усиливают ограничительные меры, введенные из-за распространения коронавируса.

Минфин США рассматривает возможность занять еще около 3 млн долларов, чтобы пустить эти деньги на компенсацию расходов, возникающих при финансировании мер по противодействию пандемии. И если Минфин США пойдет на это, то размер госдолга может вырасти до размера, который в пять раз превышает размер государственных займов во время финансового кризиса 2008 года.

Федеральная резервная система США, которая уже купила гособлигации на сумму 2,5 триллиона долларов за последние 6 недель, по всей вероятности, возьмет на себя и большую часть нового долга. Скорее всего, вновь возникнет необходимость включить «печатный станок».

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал