возврат к среднему

Про трейдинг 01. Дисбаланс

- 09 декабря 2023, 13:21

- |

Про трейдинг 01. Дисбаланс.

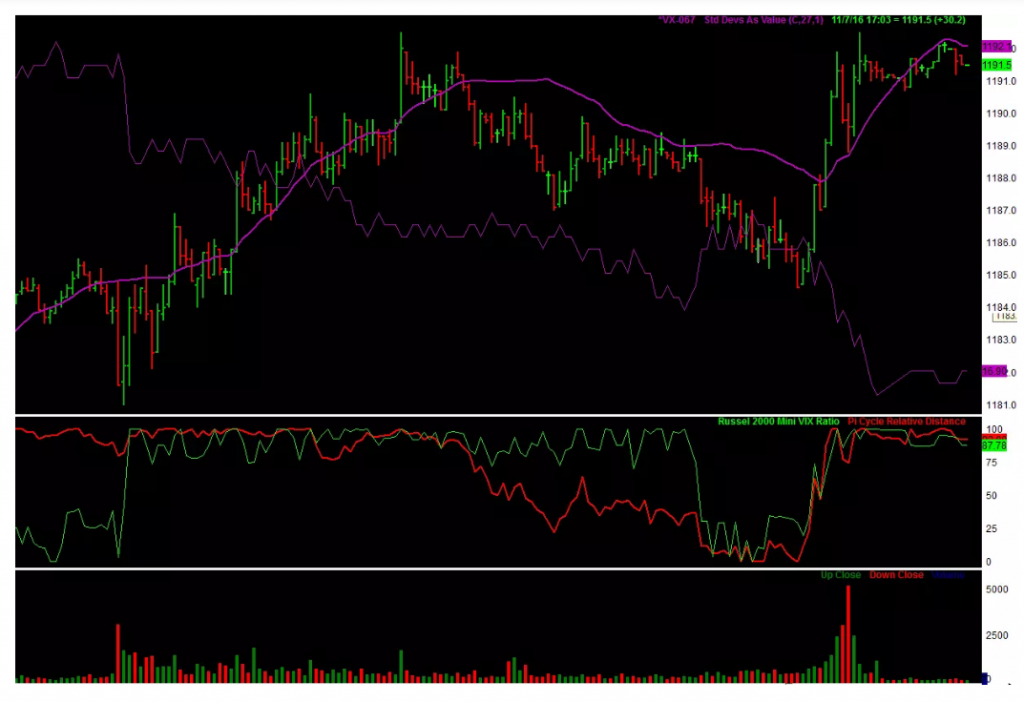

Цена с завидным постоянством проваливается в дисбаланс, то вверх, то вниз, отклонясь от своего истинного направления, и так называемая торговля возвратом к средней должна быть в арсенале любого трейдера.

НО, условно из 5 раз один раз эта система не срабатывает или срабатывает плохо, и тут без хорошего риск-менеджмента не вылезти в плюс.

В основном это моя основная стратегия торговли, и тут главное увидеть, что цена выскочила в зону дисбаланса.

- комментировать

- Комментарии ( 1 )

Моя стратегия возврата к среднему (mean reversion) для торговли на рынке FX

- 01 февраля 2021, 18:37

- |

Коллеги, всем привет!

Прошу ознакомиться с одной из моих стратегий для торговли на рынке FX. Стратегия контр. трендовая, ее лучше применять для торговли на таймфрейме 1D. Более подробно рассказано в видео.

( Читать дальше )

Торговая система с возвратом к среднему

- 25 июня 2017, 18:48

- |

Статья с сайта www.miltonfmr.com, из которой можно взять некоторые приемы, пригодные даже для использования в высокочастотной торговле.

Многие трейдеры, создающие и правильно применяющие торговые системы с возвратом к среднему, получают хорошую прибыль. Факты говорят о том, что рынки двигаются в соответствии с паттернами, одним из которых является цикличность. Простыми словами, все, что двигалось вверх, должно пойти вниз и наоборот. Ничто не движется в одном направлении вечно. Применительно к рынкам, у нас есть два возможных исхода — тренд, либо определенный торговый диапазон с возвратом к среднему. В прошлых наших исследованиях было показано, что гэп на открытии определяет тренд на остаток дня в 30% случаев. Это значит что из 20 торговых дней мы имеем 6 трендовых дней без возврата к среднему. С другой стороны у нас есть 70% движения цены, которая имеет тенденцию к возврату к среднему значению несколько раз за день. Важно отметить, что эти 70% относятся к внутридневному движению цен.

( Читать дальше )

Возврат к среднему, импульс и структура волатильности

- 09 апреля 2017, 12:42

- |

Перевод статьи из блога Эрни Чана.

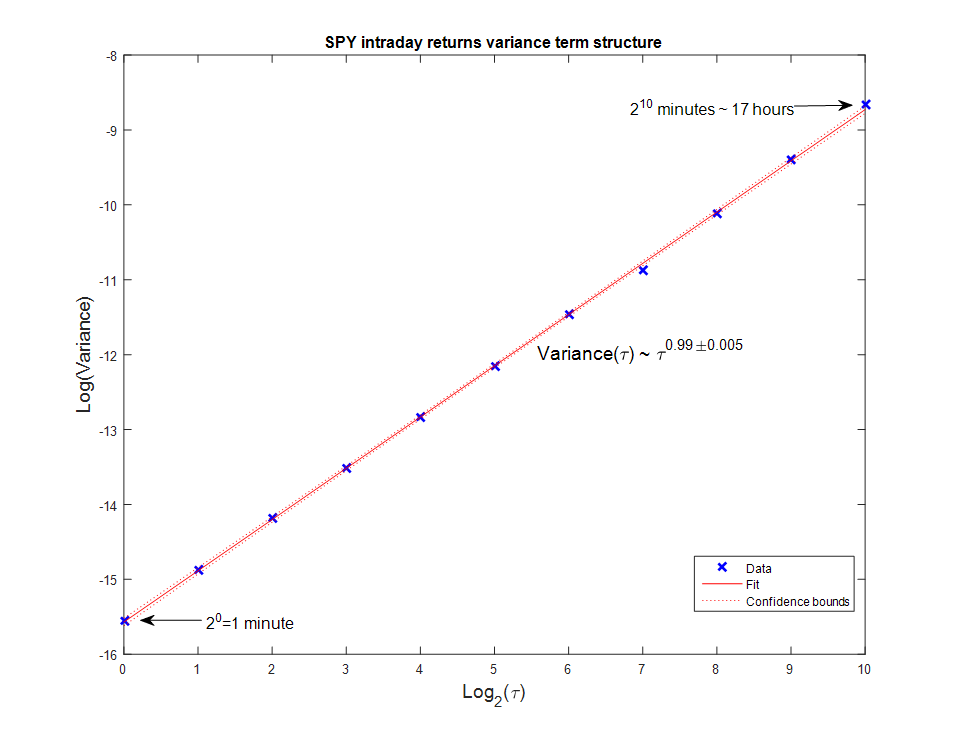

Все знают, что значение волатильности зависит от частоты измерений: стандартное отклонение 5-минутных приращений цены отличается от стандартного отклонения дневных приращений. Если z — логарифм цены, то волатильность, взятая на интервале

( Читать дальше )

Техничный "Газпром"

- 15 декабря 2015, 18:43

- |

Возврат к среднему и ликвидность опционов

- 09 июля 2014, 10:59

- |

У меня в голове складывается примерно следующая схема: чем ликвиднее опционы и чем чаще страйки, тем сильнее тенденция возврата актива к среднему. Чем дальше актив уходит от средних значений, тем больше объема выходит через дельтахеджеров, объем продаж на росте и покупок на падении возрастает и цена возвращается к среднему.

Например, есть известный факт, что ETF на индексы больше подвержены возврату к среднему, нежели акций. Оказывает ли влияние опцонный рынок на это свойство?

У кого какие мысли на этот счет? Может кто-то делал исследование?

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал