вдо

Итоги торгов за 30.10.2023

- 31 октября 2023, 13:59

- |

Коротко о торгах на первичном рынке

30 октября на первичном рынке новых размещений не было.

Завершилось размещение выпуска Мани Капитал 001P-01. В понедельник были выкуплены последние бумаги на сумму 7,2 млн рублей. Объем 150 млн рублей был размещен за 5 дней за 828 сделки. 494 из них прошли и составили от 100 тыс. до 500 тыс. рублей. Средняя заявка — 181 тыс. рублей, медиана — 100 тыс. рублей, мода — 100 тыс. рублей, максимальная заявка — 2,5 млн рублей.

После повышения ключевой ставки Банком России сразу на 200 б.п. до 15% на первичном рынке ВДО в начале текущей недели было затишье. Можно выделить только три выпуска, объем торгов облигациями которых выше 1 млн рублей.

Продолжает размещаться выпуск АБЗ-1 001P-05, рейтинг эмитента BBB(RU). Объем выкупа за понедельник составил 11 млн рублей, всего реализовано 29% выпуска.

За 30 октября реализовано облигаций Группа Продовольствие 001P-03 на 2 млн рублей. Среднесуточный объем размещения держится на уровне выше 1 млн рублей. На вторичном рынке облигации также ликвидны, цена стабильно выше номинала.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Главное на рынке облигаций на 31.10.2023

- 31 октября 2023, 10:13

- |

- «КИВИ Финанс» сегодня начинает размещение четырехлетних облигаций серии 001Р-02 объемом 8,5 млрд рублей. Регистрационный номер — 4B02-02-00011-L-001P. Бумаги включены в Третий уровень. Сбор заявок на выпуск прошел 26 октября. Эмитент установил размер спреда к RUONIA на уровне 3,4% годовых (340 б.п.). Купоны ежеквартальные. Бумаги предназначены для квалифицированных инвесторов. Организатор — Газпромбанк. Кредитный рейтинг эмитента — ruBBB+ с развивающимся прогнозом от «Эксперта РА».

- Московская биржа зарегистрировала дополнительный выпуск облигаций №1 АПРИ «Флай Плэнинг» серии БО-002Р-03. Регистрационный номер — 4B02-03-12464-K-002P. Размещение запланировано на 3 ноября. Объем допвыпуска составит от 250 до 500 млн рублей, цена доразмещения — 100% от номинала. Организатором выступит ИК «Иволга Капитал». Также АПРИ «Флай Плэнинг» установил ставку 5-8-го облигаций серии БО-002P-01 на уровне 21% годовых. По выпуску 21 ноября предстоит исполнение оферты. Период предъявления облигаций к выкупу — с 31 октября по 7 ноября. Кредитный рейтинг эмитента — BB.ru со стабильным прогнозом от НКР.

( Читать дальше )

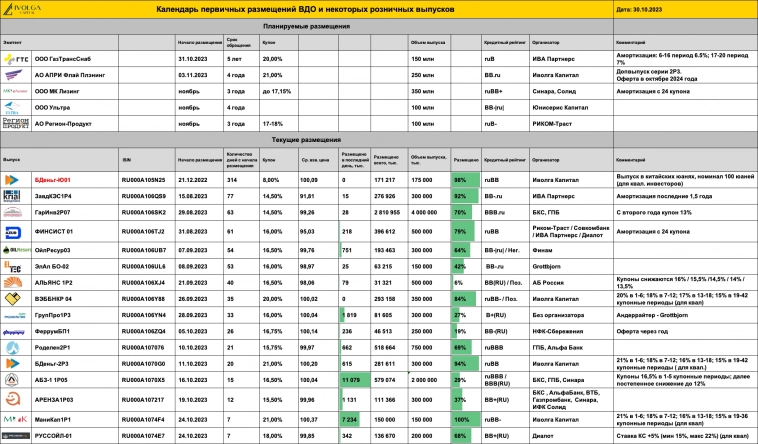

Календарь первички ВДО и актуальные размещения ИК Иволга Капитал

- 31 октября 2023, 09:59

- |

- ВЭББНКР 04 (только для квал.инвесторов, ruBB- / Поз., 350 млн руб., YTM 18,2%, дюрация ~2,3 года) размещен на 84%

- МФК Быстроденьги 002P-03 (для квал.инвесторов, ruBB, 250 млн руб., 21%- 1-6 купон / 18% — 7-12 / 16% — 13-18 / 15% — 19-42) размещен на 94%

- Юаневый выпуск МФК БыстроДеньги Ю002Р-01 (только для квал.инвесторов) размещен на 98%

- На 3 ноября намечено размещение допвыпуска к сентябрьскому выпуску облигаций АПРИ Флай Плэнинг серии 2P3 (купон 21% годовых).

Для участия в первичных размещениях ИК Иволга Капитал, пожалуйста, направьте предварительное намерение (Ваши ФИО, наименование брокера и сумму покупки) или подтвердите уже выставленную заявку в наш телеграм-бот: @ivolgacapital_bot

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности.

Подписаться на ТГ | Чат Инвесторов| YOUTUBE | VK | Сайт

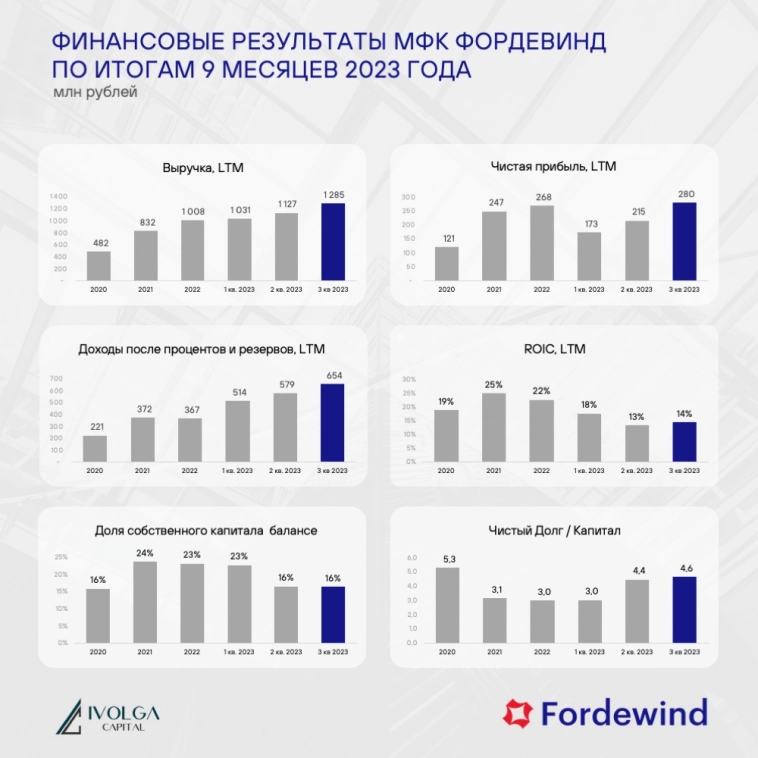

МФК Фордевинд публикует финансовые результаты за 9 месяцев 2023 года

- 30 октября 2023, 14:37

- |

По итогам 3 квартала наблюдаются тенденции первого полугодия 2023 года, как и было заложено в планах компании:

— Фордевинд продолжает активно наращивать объём выдач и портфель выданных займов, что приводит к росту выручки и чистой прибыли.

— LTM Чистая прибыль по итогам 9 месяцев 2023 года превысила показатель 2022. Даже с учётом, что в 2022 году компания получила существенные разовые доходы, которые сформировали высокую базу для сравнения.

— Долговая нагрузка осталась на уровне 6 месяцев 2023 года, постепенное снижение отношения Чистого долга к Капиталу до 4 планируется в течение 2024 года.

/Облигации МФК Фордевинд входят в портфель PRObonds ВДО на 5,4% от активов/

Подписаться на ТГ | Чат Инвесторов| YOUTUBE | VK | СайтИтоги торгов за 27.10.2023

- 30 октября 2023, 14:02

- |

Коротко о торгах на первичном рынке

27 октября новых размещений не было.

Закончилось размещение двухлетнего выпуска ООО Т1 001Р-01 объемом 2 млрд рублей. В пятницу был выкуплен остаток облигаций на сумму 126 млн рублей, причем 124,4 млн — за одну сделку.

Несмотря на высокую купонную доходность выпусков, существенно снизился темп размещения выпусков «РуссОйла» и «Мани капитала»:

- По облигациям РУССОЙЛ БО-01 дневной объем выкупа составил 905 тыс. рублей, что на 830 тыс. меньше результата предыдущей сессии. С 24 октября размещено 68,16% от общего объема 200 млн рублей. На вторичном рынке дневная ликвидность по выпуску составила почти 10 млн рублей, при этом цена с начала размещения сохраняет значения ниже номинала. Ставка первого купона — 18% годовых (ставка Банка России +5%). Дата определения ставки второго купона назначена на 16 января 2024 г.

- Трехлетний выпуск Мани Капитал 001P-01 27 октября привлек инвестиций всего на 212 тыс. рублей, хотя до этого дневной объем размещения не опускался ниже 10 млн рублей. Суммарный объем выкупа составляет почти 143 млн рублей (95,18% от общего объема). Ставка 1-6 купонов установлена на уровне 21%, затем она снизится до 18%, и потом — до 15% годовых.

( Читать дальше )

АО АПРИ Флай Плэнинг установило ставку 5-8-го купонов по выпуску 2P1 на уровне 21% годовых

- 30 октября 2023, 12:41

- |

АО АПРИ Флай Плэнинг установило по выпуску облигаций серии 2P1 ставку купона 21% на следующие 4 купонных периода (~1 год). Купоны ежеквартальные.

Ссылка на раскрытие информации

Подписаться на ТГ | Чат Инвесторов| YOUTUBE | VK | Сайт

❗️В какие облигации стоит сейчас вложиться?❗️

- 30 октября 2023, 12:34

- |

❗️Друзья, к своим деньгам нужно относиться серьезно! Если вам кто-то говорит покупать акции А и/или облигации Б, то все равно нужно информацию самому перепроверить и сделать собственные выводы. Напомню, что подойдет одному, может не подойти другому❗️

Сейчас ключевая ставка состовляет 15%, находится уже очень высоко (на 60% выше средней ставки за последние 10 лет). Рано или поздно ее начнут снижать, поэтому выделяю две тактики:

1. Акцентировать свое внимание на облигациях с постоянным купоном, желательно без амортизации и оферт. Это могут быть как краткосрочные или среднесрочные облигации под высвобождение денежных средств к назначенной дате (сейчас можно фиксировать хорошие доходности), так и долгосрочные облигации, чтобы хорошо заработать на теле облигаций при снижении ключевой ставки.

2. Если не верите, что в ближайшей перспективе будут снижать ключевую ставку и для снижения процентного риска, можно акцентировать свое внимание на флоатерах. В таком случае можно полностью сидеть в флоатерах и ждать, когда риторика ЦБ поменяется и затем уже переложиться в облигации с постоянным купоном. Или просто взять 50/50, то есть 50% флоатеров и 50% облигаций с постоянным купоном, чтобы не гадать, а что будет дальше и действовать уже в моменте по ситуации.

( Читать дальше )

Главное на рынке облигаций на 30.10.2023

- 30 октября 2023, 12:05

- |

- Московская биржа зарегистрировала пятилетние облигации «Бэлти-Гранд» серии БО-П06. Регистрационный номер — 4B02-06-00417-R-001P. Бумаги включены в Третий уровень котировального списка и в Сектор ПИР. Параметры займа пока не раскрываются.

- АКРА повысило кредитный рейтинг «Элемент Лизинг» и его облигаций до уровня А(RU) со стабильным прогнозом. Ранее у эмитента действовал рейтинг на уровне А-(RU) со стабильным прогнозом. Повышение рейтинга обусловлено повышением оценки фактора «Фондирование и ликвидность» при сохранении сильных оценок достаточности капитала и риск-профиля, а также адекватной оценки бизнес-профиля.

- «Новосибирский завод резки металла» (НЗРМ) установил ставку 23-го купона облигаций серии БО-01 на уровне 15,75% годовых.

- «Эксперт РА» присвоил ожидаемый кредитный рейтинг облигациям серии 001Р-02 «КИВИ Финанс» на уровне ruBBB+ (EXP) и установил статус «под наблюдением».

( Читать дальше )

Компания «Пионер-Лизинг» выплатила 17-й купон по 5-му выпуску облигаций, доступному только для квалифицированных инвесторов

- 30 октября 2023, 11:52

- |

30 октября 2023 года ООО «Пионер-Лизинг» выплатило очередной купон по 5-му выпуску облигаций (ПионЛизБР5), доступному только для квалифицированных инвесторов. Купонный доход 17-го купона на одну облигацию составил 12,32 руб., исходя из ставки купона 14,99% годовых.

Общая сумма выплат 17-го купона составила 4,92 млн руб. Выплата 18-го купона состоится 29 ноября 2023 года. Купонная доходность 5-го выпуска облигаций со 2-го по 120-й купоны определяется на основании следующей формулы: Срочная 6-месячная ставка RUONIA + 7,00% годовых.

7 июня 2022 года эмитент начал размещение пятого выпуска ценных бумаг номинальным объемом 400 млн руб. Средства от размещения ценных бумаг компания направила на финансирование новых лизинговых договоров.

Облигации ООО «Пионер-Лизинг» 2-го, 3-го, 4-го и 5-го выпусков (ПионЛизБП2, ПионЛизБП3, ПионЛизБП4 и ПионЛизБР5) доступны у брокеров, аккредитованных на фондовом рынке Московской Биржи.

Не является публичной офертой. Не является индивидуальной инвестиционной рекомендацией.

( Читать дальше )

Облигации: план по первичным размещениям на неделе с 30.10 по 05.11.23

- 30 октября 2023, 11:43

- |

🛒X5 Финанс: AAA, флоатер ЦБ+125 б.п., 3 года, 10 млрд.

Из AAA-флоатеров с привязкой к ЦБ у нас есть:

- РусГидро-10 RU000A106037 и Газпром нефть RU000A106565 со спредом 130, РусГидро-12 RU000A106ZU6 со спредом 120 – квартальный купон с квартальным же пересчетом

- Металлоинвест RU000A105W08 со спредом 130 – полугодовой купон с ежедневным пересчетом

🧯ГазТрансСнаб: B, YTM~21,5%, 5 лет, 150 млн.

Относительно небольшая компания из УФО, ключевое направление деятельности – производство и поставка технических газов. Но это не все, еще они занимаются грузоперевозками и торговлей стройматериалами, хотят развернуть сеть АГЗС, построить завод по производству жидкой углекислоты…

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал