вТБ

Число выдач кредитных карт в РФ в январе - июле выросло на 9%

- 14 августа 2024, 17:40

- |

Россияне в январе — июле 2024 года оформили 16,43 млн кредитных карт на 1,94 трлн рублей. По сравнению с аналогичным периодом прошлого года количество и объем выдач выросли примерно на 9%, следует из материалов Объединенного кредитного бюро (ОКБ).

В январе — июле 2023 года банки выдали 15,1 млн кредиток на 1,79 трлн рублей.

В июле банки открыли 2,31 млн договоров на кредитные карты общим лимитом 314,47 млрд рублей (количество карт снизилось на 1% в годовом выражении, общий объем одобренных лимитов — вырос на 7%). Средний размер лимита увеличился на 7% — с 127 тыс. рублей в июле 2023 года до 136 тыс. рублей в июле 2024 года.

В топ-5 регионов по объемам лимитов кредитных карт в июле вошли Москва — 173,45 тыс. карт общим лимитом 33,09 млрд рублей, Московская область — 132,91 тыс. карт на 22,21 млрд рублей, Санкт-Петербург — 89,61 тыс. карт на 13,27 млрд рублей, Краснодарский край — 82,46 тыс. карт на 11,39 млрд рублей и Свердловская область — 68,19 тыс. карт на 8,43 млрд рублей.

Самые крупные лимиты по картам в июле были одобрены жителям Чукотского АО — в среднем 321 тыс. рублей, Москве — 191 тыс. рублей, Московской области — 167 тыс. рублей, Санкт-Петербурге — 148 тыс. рублей, Ленинградской области — 129 тыс. рублей.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

ВТБ присоединит Почта банк в 2026 году, сеть в отделениях почты будет сохранена. Сделка по присоединению уже согласована с ФАС — Костин

- 14 августа 2024, 17:39

- |

ВТБ присоединит «Почта банк» в 2026 году, сеть в отделениях почты будет сохранена, сделка уже согласована с Федеральной антимонопольной службой (ФАС). Об этом сообщил глава ВТБ Андрей Костин на встрече с губернатором Ставропольского края Владимиром Владимировым.

В Москве в июле 2024г Росреестр зарегистрировал 11,9 тыс договоров по ипотеке (+20,9% м/м, но -11,7% г/г)

- 14 августа 2024, 13:21

- |

Всего за январь-июль 2024г оформлено 69,7 тыс договоров (-10,6% г/г).

www.finmarket.ru/database/news/6230462

📰Банк ВТБ (ПАО) Решения совета директоров

- 13 августа 2024, 13:03

- |

2.1. Кворум для принятия решений Наблюдательным советом Банка ВТБ (ПАО): кворум имелся.

2.2. Содержание отдельных решений, принятых Наблюдательным советом Банка ВТБ (ПАО), и результаты голосования:

По вопросу «О выполнении плана работы Департамента внутреннего аудита за первое полугодие 2024 года»:

Принять к сведению Отчет о выполнении плана работы Департамента внутреннего аудита за первое полугодие 2024 года, включающий информацию о принятых мерах по выполнению рекомендаций и устранению выявленных нарушений....

( Читать дальше )

ВТБ - зачем покупать акции банка?

- 13 августа 2024, 09:35

- |

По данным ЦБ, чистая прибыль банковского сектора продолжает стагнировать. Только за июнь она упала на 12% месяц к месяцу. На показатель влияют разовые факторы некоторых банков и высокая процентная ставка, которая оказывает давление на чистую процентную маржу. Сегодня разбираемся с ВТБ и его отчетом за первое полугодие 2024 года.

Итак, чистые процентные доходы банка сократились на 23% до 288,3 млрд рублей. При этом вышеупомянутая маржа также снизилась с 3,2% до 2,1%. Как я и говорил, высокая ставка драйвит расходную часть. Процентные расходы увеличились за период в 2,5 раза до 1,5 трлн рублей. И это я не беру во внимание отмену льготной ипотеки с июля. Я прогнозирую падение доходов и далее, во втором полугодии.

Чистые комиссионные доходы выросли на 15% до 112,4 млрд рублей. Неплохая динамика если сравнивать с другими банками, но достаточно ли этого? Это риторический вопрос, если что. В первом полугодии 2024 года ВТБ сократил и резервы под кредитные убытки на 33,3% до 62,8 млрд рублей при одновременно снижении стоимости риска CoR до 0,6%.

( Читать дальше )

Путин поддержал решение по введению моратория на выплаты по ипотечным и потребительским кредитам в Курской области, планируется ввести такую меру и в Белгородской области — Правительство

- 12 августа 2024, 16:48

- |

Президентом поддержано решение по введению моратория на выплаты по ипотечным и потребительским кредитам. Все банки уже начали эту работу. Планируется ввести такую меру и в Белгородской области.

t.me/government_rus

Финансы vs промышленность: лучший и худший сектора в III квартале 2024

- 12 августа 2024, 13:18

- |

В конце июня аналитики БКС опубликовали стратегию для российского рынка акций на III квартал. В частности, представлен взгляд на основные сектора, а также оценка потенциала их годового процентного изменения по состоянию на 24 июня 2024 г. Сегодня рассмотрим потенциально лучший и худший сектора.

Лидером ожидаемого повышения стоимости выступает сектор финансов. Средний потенциал удорожания входящих в него бумаг составляет 41%. Ключевые факторы, позволяющие рассчитывать на позитивную динамику акций указанной отрасли:

• Несмотря на непростые условия в 2024 г. — повышенные процентные ставки в свете жесткой монетарной политики ЦБ РФ, ужесточение регулирования и увеличение макропруденциальных надбавок — покрываемые аналитиками банки по-прежнему демонстрируют хорошую рентабельность.

• Высокие рыночные процентные ставки способствуют росту чистых процентных доходов в финансовой отрасли. В конечном счете это создает предпосылки для повышения прибыли по сектору. Более низкие отчисления в резервы в корпоративном сегменте на фоне адаптации к новым условиям также поддерживают позитивные результаты.

( Читать дальше )

ВТБ и Ростех заключили соглашение о стратегическом сотрудничестве

- 12 августа 2024, 12:27

- |

Ростех и ВТБ будут развивать и укреплять сотрудничество в сфере обеспечения международных расчетов с иностранными партнерами, а также повышать эффективность финансовой деятельности с зарубежными контрагентами. Кроме того, Банк ВТБ намерен финансировать проекты Корпорации и предоставлять услуги торгового финансирования для поддержки экспорта и импорта.

www.vtb.ru/about/press/news/?id=203102

Накопленная, но не признанная отрицательная переоценка рублевого портфеля облигаций, удерживаемых отечественными банками до погашения, за 1п 2024г выросла на 71% до Р662,7 млрд — Ведомости

- 12 августа 2024, 10:44

- |

Всего в портфеле банковского сектора по амортизированной стоимости (не подлежат переоценке и обычно удерживаются до погашения) учитывается 24% всех вложений в ОФЗ и 42% – в корпоративные облигации. Инвестиции в рублевые бонды в портфеле банков составили 19,15 трлн руб. в номинальном выражении, или 10,6% всех активов сектора на 1 июля.

Если в гипотетическом стрессовом сценарии банкам придется продавать удерживаемые до погашения бумаги по текущим рыночным ценам, то норматив достаточности капитала Н1.0 сектора может снизиться на 500 б. п., отметил ЦБ: на 1 июля Н1.0 сектора составлял 11,9%. Но это снижение не окажет критически значимого влияния на устойчивость отечественной банковской системы, констатировал Банк России.

( Читать дальше )

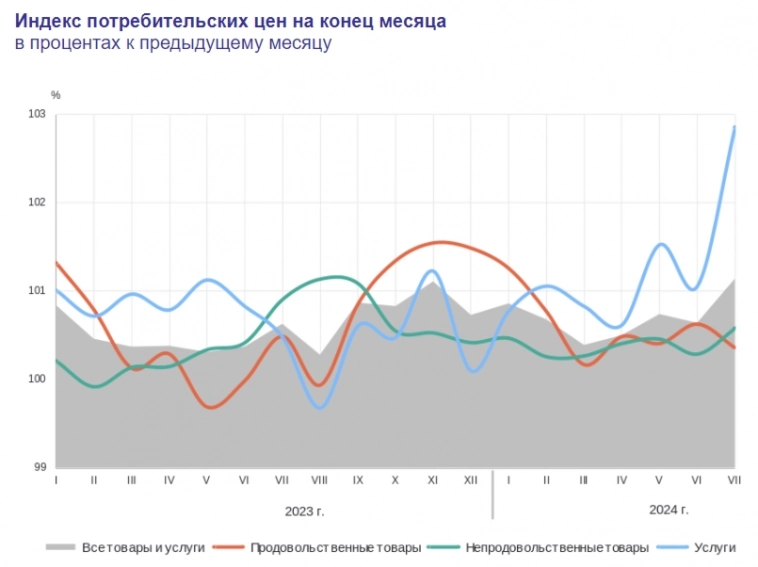

Инфляция ожидаемо замедлилась, но потреб. активность вновь ускорилась, на топливном рынке кризис, пересчёт июля выше недельных данных!

- 12 августа 2024, 09:04

- |

Ⓜ️ По последним данным Росстата, за период с 30 июля по 5 августа ИПЦ вырос на 0% (прошлые недели — 0,08%, 0,11%), с начала августа 0%, с начала года — 5,06% (годовая — 9,13%). Фиксируем, что 4 неделю подряд идёт замедление инфляции и связано это плодоовощным сезонном (это типичная история конца лета, когда инфляция в августе снижается). Главное, что Росстат пересчитал месячную инфляцию июля — 1,14% и она оказалась выше недельной (недельная — 1,07%, было ожидаемо, ибо недельная корзина включает мало услуг, а они растут в цене опережающими темпами), это подводит нас к 11-12% saar, что явно многовато, даже с учётов новых цифр регулятора. Как вы заметили регулятор оставляет для себя коридор повышения ставки до 20% (прогноз средней ставки до конца года увеличен до 18,0-19,4%, а прогноз по инфляции на 2024 г. до 6,5-7%) и это вполне логично, учитывая факторы, влияющие на инфляцию:

🗣 Данные по производству нефтепродуктов скрывают 11 неделю подряд (если скрывают, жди беды, уже проходили это), напомню вам, что вес бензина в ИПЦ весомый ~5%.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал