быки

Ралли по SP500 ожидается после 2750. А пока просто зарабатываем.

- 01 мая 2018, 10:16

- |

Давно я ничего не публиковал, но оно и не очень надо было. Мало что изменилось с марта месяца во взглядах на рынок Я по прежнему ожидаю, что S&P в этом году получит свои 15-20%

На бирже всё идет обыденно: после значительной коррекции, происходит консолидация и далее определяется тренд. Причины, по которым я смотрю на быков, я излагал неоднократно ранее (смотрите в ленте блога), и своего мнения я не изменил.

Во время этих полутора месяцев были только длинные среднесрочные сделки, на которых пусть пока немного, но удалось заработать. Радуют своими отчетами за 1-й квартал компании.

За это время у меня в портфеле (и в портфелях присоединенных товарищей) побывали такие красавцы как

Andeavor,

Ford Motor,

Company Hawaiian Holdings Inc.,

LGI Homes Inc.,

United Continental Holdings Inc.,

Willdan Group Inc.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 7 )

Медвежий и Бычий рынок. Я выбираю. Сиплый, Нефть, бакс, рубль. Мои прогнозы.

- 11 апреля 2018, 23:35

- |

КОГДА РУБЛИ-ТО ПОКУПАТЬ ЧОРТ ВОЗЬМИ.

ПО 94.5 ЧТО ЛИ?

ГРЁБАННЫЙ БЫЧИЙ РЫНОК. НЕНАВИЖУ.

У МЕДВЕДЕЙ ХОТЬ ПОНИМАЕШЬ ГДЕ ДНО,

А У БЫКОВ ГДЕ ПОТОЛОК-ТО?

__________

терпеть не могу рост.

2 года медвежатины в рубле. и что?

тренд сменился, а настроения остались прежними.

сливают бакс.

нефть… чёртовщина какаято.

ну да, соглашусь быть может что надо вот прям ей по 83 стоить.

да где вы взяли топливо для такой цены?

но прежнее было.

69 — 64 -83 или 74.

вообще никаких анализов. анализируем только лишь цифры. голые.

нефть продажа от 74.

бакс продажа 69

почему.да вотх.

69. продаём покупаем по 46.

потому что футбол.

нет там та только цифры голые.

цифры 55.5687. дно. почему дно. да просто понравилось число.

прикольное.

69 то же прикольное.

69 позиция быков от медведей.

а сиплый. что сиплый 3300 и 5500

потому что нравятся такие а точнее 3292

Начинается всё самое интересное. Акции - наш товар

- 05 апреля 2018, 18:53

- |

Если вы думаете, что меня беспокоит ситуация вокруг США и Китая, то это не так. Да, это обсуждается активно в прессе и на форумах, но очень похоже, что как обычно всё сведется к холостым выстрелам. Слишком несоизмеримы суммы угроз обеих сторон.

Поэтому лучше сосредоточиться на чем-то более интересном. А сейчас это стартующая очередная квартальная отчетность. На самом деле у нас еще есть несколько недель, и судя по предпосылкам нас ждет интересный бычий сезон.

Примерная оценка роста прибыли 16%, 17,9%, 19,1% и 15,6% для Q1, Q2, Q3 и Q4 соответственно.

Даже при данной оценке соотношение цена/прибыль останется в пределах 18х, поэтому смело можно будет ждать S&P на уровне 2800. Если картина улучшается, то 3000 более чем вероятно.

Портфели заполняются, и моими любимыми областями для этого роста являются инновационные и производственные отрасли. Согласно стратегии ещё есть наличные, которые будут задействованы чуть позже...

Много шума из-за 200-дневной средней.

- 04 апреля 2018, 17:43

- |

Стали поступать вопросы от почитателей технического анализа: «после пробоя SP500 200-дневной средней, крах?» А вы видите другие признаки на рынке кроме средних? VIX, например, на самом деле не подтверждает текущую панику. Экономические показатели всё ещё хороши и перспективы не хуже. P/E для компаний из SP500 сейчас в районе 17х, что выглядит более интересно при прогнозе прибыли в следующем финансовом году на фоне ускоряющейся экономики и низких процентных ставок. Единственное, что меня пока беспокоит - это торговая эскалация США и Китая. Меня не заботит прокалывание 200-дневной средней S&P. Это ничего не значит, многое со времен написание книг по техническому анализу изменилось. Меня поддерживает на рынке фундаментальная производная. И я думаю, что тетива сейчас натягивается для хорошего выстрела, и она не оборвется. Завтра подробности с аргументами. До завтра...

Торговой войны не будет. Но тарифные проблемы продолжают тревожить.

- 04 апреля 2018, 12:55

- |

Месяц начали лихо и в первый рабочий день американские индексы провалились более чем на -2%.

В моем портфеле, так же как и для всех присоединенных счетов, остаются три компании, которые во время этого снижения упали совсем скромно, а вчера выросли больше чем сам рынок, выйдя в более уверенный плюс. Как бы то небыли, если на рынке преобладает кратковременная паника, они закроются по стратегии по без убытку.

Рынок пошатнули известие из Китая, где поднебесная объявила о тарифах против США на 3 миллиарда долларов. Это не новость. Я продолжаю считать, что торговой войны не будет. Но тарифные проблемы, по-видимому, всё ещё будут вызвать некоторую тревогу у инвесторов.

Что касается рынка, важно отметить, что мы по-прежнему торгуемся выше коррекционных минимумов, который были в феврале. Для S&P500 это 2,532.69 (минимум 9 февраля 2018 года).

( Читать дальше )

Волатильность растет, формируется основа для роста SP500. Акции - наш товар.

- 03 апреля 2018, 16:09

- |

Рост волатильности с большими амплитудами индекса SP500, по видимому станет неотъемлемой частью тренда. Какого? Всё того же, о котором я говорил ранее — восходящего.

Если 2017 мы шли ровно и уверенно, накапливая страх с каждым новым максимумом, то 2018 станет более интересным с широкими размахами, но по направлению Север.

Что происходит сейчас. По-моему, самая настоящая подготовка с утрамбовыванием основы для уверенного роста. Да, с высокой волатильностью, но роста. Для хорошего прыжка должен быть хороший разбег.

Как я ранее писал, пока экономика США демонстрирует хорошие перспективы для роста, а это рано или завтра не останется без внимания на рынке.

Быки, на само деле, должны быть благодарны текущим ценам и текущему положению дел. Ураган может снести пару ветхих домов, но если город строился из железобетона, то убрав мусор, он снова заживет прежней жизнью.

( Читать дальше )

В ожидании новых максимумов. Коррекция закончилась?

- 30 марта 2018, 16:19

- |

В отличие от устойчивого мнения о лишь временном улучшении, я остаюсь на позициях роста рынка акций США ещё в течение нескольких лет. Доказательства были изложены не раз(смотрите в ленте блога).

Тот, кто сейчас ждет обрушения, а на рост смотрит как на стену страха, может сильно разочароваться. Но когда они решатся и «поверят» рынку, вот тут как правило и произойдет разворот. Не стану вдаваться в подробности и этиологию кризисов, но они все уже давно изучены и кому интересно почитайте-поизучайте.

Возможно одну мысль точно подчеркнете — кризисы никогда не начинались и не развивались на одних графических паттернах. Должны сложиться не технические кульбиты на графике (что мне и пытаются доказать некоторые новоиспеченные трейдерыв комментариях и сообщениях), а достаточно простые фундаментальные вещи.

Но не будем углубляться. В конце-концов каждый сам должен сделать вывод, принять решение и нести за него ответственность, а не доказывать с пеной у рта свою правоту.

( Читать дальше )

Профессиональные инвесторы остаются быками в SP500 и на это есть основания. (Акции - наш товар)

- 29 марта 2018, 12:38

- |

О технической возможности массовой распродажи компьютерами я говорил в прошлый раз (Теория DOW). Но серьезные инвесторы даже перед лицом такой опасности полагаются не на технику, а только используют её в своих интересах.

Что же мы имеем в реальности.

Текущая неделя стала достаточно жестокой для одних спекулянтов, и в то же время супер-прибыльной для других. Кому то повезло угадать, а кто-то ошибся. Но я не из числа ловцов удачи, мне ближе более взвешенные решения, чем игра в кости.

Если вы заметили, то на рынок не приходили новости, которые могли бы отправить акции ниже. Рынок просто пытается найти свои уровни, после минимумов прошлой недели.

Но были другие новости, которые показали:

— Розничные продажи вырасли на 3,6% против 3,2% в прошлом месяце

— Индекс цен на жилье вырос на 0,8%, опередив предыдущий месяц на 0,7%

— Consumer Confidence немного снизился с рекордного уровня в прошлом месяце 130,0 до 127,7. Но эти показания всё ещё находятся вблизи рекордных величин

( Читать дальше )

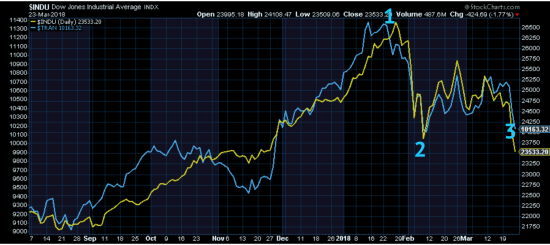

Теория Dow - возможный триггер массовых распродаж. (Акции - наш товар)

- 26 марта 2018, 15:57

- |

В воскресенье я поделился своими убеждениями о росте SP500, рассказал почему спокойно отношусь к текущей коррекции, и пояснил, почему у нас всегда есть возможности.

Как правило в такие времена на первые полосы выходят различные теории и статистика, и всё это естестевенно оказывает влияние на читающих. Это, как была раньше теория о пересечение средней на графике, и словно по команде включались приказы на действия (покупать или продавать). Чем известнее теория, тем массированнее происходит действие.

Я думаю и в этот раз может произойти что-то подобное, а сигналом на распродажу станет теория Dow.

В классике она выглядит следующим образом.

1. Dow Jones Industrial Average и Dow Jones Transportation Average должны значительно и быстро упасть, после достижения новых максимумов. Этот шаг был сделан с конца января до начала февраля.

2. Далее после снижения, либо один, либо оба из этих индексов Dow не должны подняться выше своих максимумов.

Этот шаг был сделан мы видели в феврале.

3. И последнее, оба индекса должны упасть ниже своих минимумов, упомянутых в шаге 1.

Таким образом, сейчас нам становятся интересными для наблюдения уровни 23 860,46 для Dow Industrials и 10 136,61 для Dow Transports.

( Читать дальше )

Паника, которую ждали. Готовы к новым доходам. (Акции - наш товар)

- 25 марта 2018, 09:18

- |

Пришло время объяснить своим подписчикам и подключившимся инвесторам не только текущий момент, но и свои действия.

Я уже говорил, что после первой волны снижения, вполне возможна вторая паническая распродажа. Это то что мы сейчас наблюдаем. Да, моё убеждение было и остается прежним — мы в бычьем рынке, и я уже много раз приводил свои аргументы его продолжения.

Но это совсем не означает, что я готов упереться как баран и накапливать позиции при любом раскладе на рынке. Вовсе нет. Всё намного изящнее.

Мое убеждение является основой для покупок, НО покупки я совершаю только при хорошем стечение фундаментальных и технических обстоятельств. И даже в этом случае, я защищаюсь. Это не колхозный базар, где вам нужен год, что бы понять, что вы разорились. Это рынок акций, где скорости совсем другие. Конечно, если ваш подход к акциям только инвестиционный, то купив отличный актив можете себе позволить плевать на колебания, откаты и коррекции. Вы знаете, что купленный бизнес придет из точки А в точку В за 3-5 лет. Вам необходимо только мониторить 1 раз в пол-года компанию и быть уверенным, что всё у них идет по плану.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал