банковский сектор

Сбербанк. Прибыль продолжает расти, что делать с акциями?

- 15 апреля 2024, 09:49

- |

Один из лидеров фондового рынка и заслуженный ТОП-1 народного портфеля Сбербанк, пару дней назад представил финансовые результаты по РСБУ за 3 месяца 2024 года. Взглянем на ключевые показатели:

Результаты за 3 месяца:

🔵Чистый процентный доход: 618,8 млрд руб (+19,7% г/г)

🔵Чистый комиссионный доход: 165,7 млрд руб (+6,0% г/г)

🔵Чистая прибыль: 364 млрд руб (+3,9% г/г)

Результаты за Март:

🔵Чистый процентный доход: 208,0 млрд руб (+15,2% г/г)

🔵Чистый комиссионный доход: 61,6 млрд руб (+2,4% г/г)

🔵Чистая прибыль: 128,5 млрд руб (+2,6% г/г)

Сбербанк от месяца к месяцу продолжает демонстрировать рост по всем ключевым финансовым показателям, а акции тем временем уже успели закрепиться выше 300 рублей и покоряют новые локальные максимумы.

Руководство Сбербанка отмечает улучшение спроса в корпоративном кредитовании, но в то же время отмечает, что ипотечное кредитование находится под давлением высоких ставок. Также в марте отмечается рост совокупного кредитного портфеля на 1,1% и фиксируется устойчивая динамика в отношении привлечения средств физических лиц, объём которых вырос на 1,8%.

( Читать дальше )

- комментировать

- Комментарии ( 5 )

Льготной ипотеке расписали прогноз на год

- 12 апреля 2024, 13:13

- |

Подробнее — в материале «Ъ».

Сбер отчитался за март и квартал, разбираемся, есть ли все еще джус?

- 09 апреля 2024, 16:12

- |

Сбербанк отчитался по РПБУ за март и I квартал 2024 г., посмотрим как обстоят дела у зеленой кэш-машины на данный момент

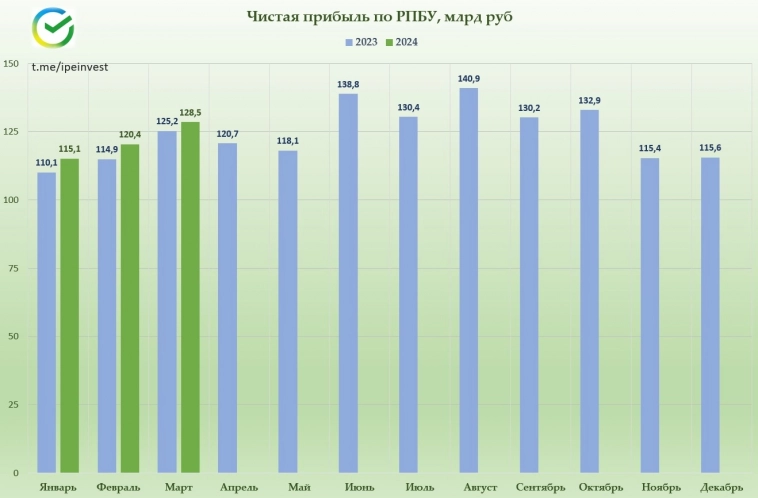

Чистая прибыль выросла до 128,5 млрд руб. (в марте 2023 г. — 125,2 млрд, +2,64% м/м) — выше чем в марте прошлого года и чем в прошлом месяце этого года, а за I квартал 2024 г. ЧП составила 364 млрд руб. +3,9% кв/кв. Рентабельность капитала составила 22%, но обо всем по порядку.

Продолжаю сравнивать результаты Сбера с рекордным 2023 годом:

Сбер — чистая прибыль по месяцам по РПБУ, млрд руб

Рентабельность капитала (ROE) в марте 22,0% — хуже чем в прошлом году (24% в марте 2023 г.), но выше, чем в январе и феврале этого года.

( Читать дальше )

CБЕР $SBER — ВСË ЛУЧШЕ, ЧЕМ МЫ ДУМАЛИ?

- 04 апреля 2024, 10:55

- |

Наше национальное достояние — нет, не $GAZP, а именно Сбер, по крайней мере если судить по тому, что это №1 компания по капитализации на Мосбирже.

Мы в конце января отмечали, что перспективы дальнейшего роста Сбера выглядят сомнительными, и с тех пор акции Сбера сделали +11% с начала года. Максимум с до-СВО-шного января 2022 года обновлён. Значит ли это, что мы ошиблись? Просчитались?

Что ж, давайте разбираться ;)

Сбер часто рассматривается как история про сочетание роста бизнеса + отличные дивиденды. Начнём с дивидендов: 34 рубля на акцию за 2023-й год будут выплачены где-то в середине мая. Это 11.3% дивдоходности к текущей цене! При ключевой ставке 7.5% (как год назад) это была бы отличная дивдоходность, сейчас ключевая ставка 16% — с такой ставкой дивдоходность Сбера откровенно низкая.

Сами аналитики Сбера, кстати, вполне себе публично советуют вместо дивидендных акций покупать облигации-флоутеры, которые дают доху >14% — явно получще, чем 11.3%, которые должен заплатить сам Сбер.

( Читать дальше )

СОВКОМБАНК. ДИВЕРСИФИКАЦИЯ БАНКОВСКОГО СЕКТОРА

- 19 марта 2024, 12:00

- |

Банковский сектор отлично проявил себя в прошедшем 2023 году. Явными фаворитами сектора являются Сбербанк и Тинькофф, однако с недавних пор к новым вершинам стремиться и Совкомбанк, который вышел на IPO в конце 2023 года.

Традиционно хотел бы начать с ключевых финансовых показателей, тем более, что недавно Совкомбанк представил итоговую отчетность по МСФО за 2023 год:

🔵Чистая прибыль 2023: 95 млрд руб (рекордный показатель)

🔵Акционерный капитал: 264 млрд руб (+60% г/г)

🔵Чистый процентный доход: 139 млрд руб (+35% г/г)

🔵Активы: 3,2 трлн руб (+46% г/г)

Также банк отчитался о росте клиентской базы до 6,5 млн человек на конец 2023 года благодаря успешному развитию розничного бизнеса и инновационным продуктам. Если же говорить о результатах в целом, то они получились рекордными — отчетность выше ожиданий.

Телеграм канал Фундаменталка — обзоры компаний, ключевых новостей фондового рынка РФ

–––––––––––––––––––––––––––

( Читать дальше )

Тинькофф (ТКС Холдинг) взрывает рынок новостями. Отчет 2023, покупка Росбанка, байбэк, допэмиссия, торги откроются 18 марта

- 15 марта 2024, 09:12

- |

Тинькофф выкатил отчетность по МСФО за 2023 год и вместе с ней — целую охапку важных корпоративных новостей.

👉Ранее на Смартлабе я уже качественно «прожарил» отчеты М.Видео, Лукойла, Позитива, РусГидро, МТС, Полюса, FixPrice, Сбера, Ростелекома, Мечела, ВТБ, Роснефти и других.

Чтобы не пропустить свежие обзоры, подписывайтесь на мой телеграм-канал с авторской аналитикой и инвест-юмором.

💼Я держу в своем портфеле акции TCS Group и планирую увеличивать позицию после переезда. Поэтому, разумеется, я ждал выхода отчетности и внимательно ее изучил, чтобы представить вам основную выжимку — коротко и по делу.

🟡TCS Group (ТКС Групп) — финансовый холдинг, основным активом которого является АО «Тинькофф Банк». Тинькофф представляет собой полноценную экосистему из финансовых услуг и полезных сервисов, в которой обслуживается уже 40 млн человек по всей России (в т.ч. и я сам).

Это 3-й банк страны по количеству активных клиентов, благодаря чему в 2021 году он был включен в перечень системно значимых кредитных организаций.

( Читать дальше )

Выход в Крым Тинькофф-банка может серьезно обострить конкуренцию на этом рынке

- 05 марта 2024, 13:18

- |

Подробнее — в материале «Ъ».

Сбер (SBER). Отчет 2023. Бешеная прибыль и рекордные дивиденды!

- 28 февраля 2024, 22:36

- |

То, чего мы так долго ждали, свершилось. Все остальные отчеты были лишь прелюдией. Финансовый гигант, мамонт Мосбиржи и главная голубая (несмотря на то, что зелёная) и дивидендная фишка российского рынка — Сбербанк — отчитался по МСФО за 2023 год.

👉До Сбера я уже качественно «прожарил» отчеты Ростелекома, Мечела, ВТБ, Роснефти, Юнипро, Яндекса, Норникеля, ММК и Северстали. Это юбилейный, 10-й разбор отчетности в нынешнем сезоне.

Чтобы не пропустить свежие обзоры, подписывайтесь на мой фирменный телеграм-канал с авторской аналитикой и инвест-юмором.

Сбер не нуждается в представлении, но я традиционно даю краткую характеристику эмитента, отчетность которого разбираю. Давайте сохраню традицию и в этот раз.

🟢ПАО «Сбербанк» — российский финансовый конгломерат, крупнейший универсальный банк России и Восточной Европы. По итогам 2023 года у Сбера 108,5 млн активных частных клиентов и 3,2 млн активных корпоративных клиентов.

С 2020 года владельцем 50% плюс 1 акция ПАО «Сбербанк» является Фонд национального благосостояния России, контролируемый Правительством РФ, остальные акции находятся в публичном обращении.

( Читать дальше )

Участники банковского рынка ждут стабилизации цен на новые и подержанные машины

- 21 февраля 2024, 13:43

- |

Подробнее — в материале «Ъ».

Отчет ВТБ (VTBR) за 2023. Рекордная прибыль. А когда дивиденды?

- 21 февраля 2024, 09:04

- |

20 февраля подробную отчетность по МСФО за 2023 год первым из крупных банков опубликовал любимчик всех по-настоящему долгосрочных инвесторов и король допэмиссий — «народный» банк ВТБ.

💼Я тоже нахожусь в числе «счастливых» держателей акций ВТБ с 2019 (или 2018?🤔 уже даже и не помню) года. К тому же, у меня в «синем» банке ИИС и брокерский счет. Поэтому, разумеется, я ждал выхода отчетности и внимательно ее изучил, чтобы представить вам основную выжимку — коротко и по делу.

Чтобы не пропустить другие обзоры, подписывайтесь на мой телеграм-канал с авторской аналитикой и инвест-юмором.

🏛️ВТБ – российская финансовая группа, включающая более 20 кредитных и финансовых организаций, работающих во всех сегментах финансового рынка. ВТБ — №2 по активам в РФ после Сбера.

ВТБ сильнее других финансовых организаций пострадал от геополитического кризиса в 2022 году. Основная причина в том, что группа занимала лидирующие позиции в обслуживании внешнеторгового бизнеса. В 2022 г. были введены блокирующие санкции со стороны США и ЕС. Банк отключили от системы SWIFT. Были заморожены активы ВТБ в Великобритании, Японии, Сингапуре. В итоге, за 2022 год ВТБ показал рекордный убыток в 600 млрд руб. и стал абсолютным чемпионом по убыточности среди всех компаний в РФ.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал