байбеки

Мосгорломбард может выкупить до 40 млн акций до конца 2024г при котировках ниже цены IPO (2,5 руб)

- 28 февраля 2024, 18:04

- |

Решения совета директоров (наблюдательного совета)

По второму вопросу повестки дня: «Согласовать позицию Общества по голосованию в высших органах управления ООО «Команда МГКЛ», а именно: принять решение о предварительном согласовании параметров возможной крупной сделки (взаимосвязанных сделок), в совершении которой (которых) имеется заинтересованность, между ООО «Команда МГКЛ» и неопределенным кругом владельцев обыкновенных акций ПАО «МГКЛ» (ISIN RU000A0JVJQ8, рег.номер 1-01-11915-A, далее – «Акции») на следующих существенных условиях: Стороны сделки: Покупатель — ООО «Команда МГКЛ», ИНН 9722048495; Продавцы — неопределенный круг владельцев Акций. Выгодоприобретатель — ПАО «МГКЛ», Генеральный директор ПАО «МГКЛ» Лазутин Алексей Александрович. Предмет сделки (серии сделок): Покупатель имеет право в срок до 31.12.2024г. приобрести до 40 млн. Акций по действующей на момент совершения сделки биржевой цене Акций, не превышающей 2 руб.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Статистика, графики, новости - 31.05.2023

- 31 мая 2023, 05:49

- |

Доброе утро, всем привет.

Сегодня предлагаю начать с большого разбора наших товарных рынков. Время от времени на нашем уютненьком MarketScreen возникают вопросы, зачем нам пользоваться ценообразованием голландских и среднеземноморских хабов для установления цены наших с вами ресурсов, от которой потом пляшет бюджет. На что нам немедленно и регулярно сообщалось — там есть и продавец, и покупатель, а если вы будете делать что-то внутри себя, то там никого не будет. Странное мнение, конечно, учитывая, что наши ресурсы никем и никак не заменились, а значит крайне необходимы, а значит их будут брать так, как скажем мы. Вопрос лишь в воле. Ну это уже лирика… так как у нас обстоят дела с товарными рынками внутри нашей с вами России?

В целом, там (наверху) вопрос видят и думают не всегда, но вполне симметрично и параллельно с нами. Так и говорят — российским компаниям был ограничен доступ к международным рынкам, а ряд зарубежных поставщиков информации остановили доступ к ценовым данным.

( Читать дальше )

Архитектура пузыря на американском рынке акций

- 07 мая 2022, 18:26

- |

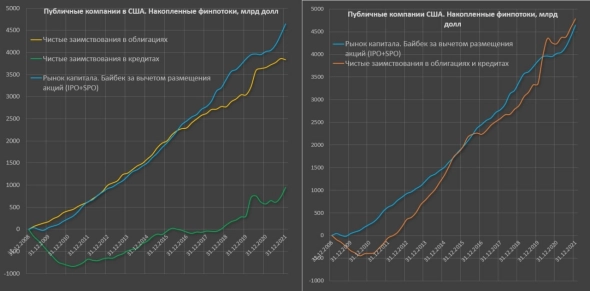

Почти 7 трлн долл составили накопленные байбеки акций (обратный выкуп акций компаний с открытого рынка) с января 2009. Байбек за вычетом размещений акций (IPO+SPO) составил 4.6 трлн для всех публичных компаний США, торгуемых на бирже, согласно моим расчетам по данным ФРС.

Если дивиденды оправданы, как естественный процесс возврата денег акционерам. С байбеком вопрос, тем более в подобном объеме. Теперь главная интрига. За чей счет все это корпоративное зверство?

Оказывается, весь накопленный прирост долга (особенно в облигациях) шел в точном соответствии с байбеками (левый график), буквально доллар в доллар. Накопленное приращение долга (облигации + кредиты) с января 2009 составило 4.78 трлн, накопленный байбек за вычетом размещений 4.65 трлн (правый график).

Это значит, что все байбеки совершались исключительно под долги на протяжении 13 лет! На дивиденды и капитальные расходы бизнес имел собственные ресурсы, тогда как пузырение активов шло под долги.

https://t.me/spydell_finance

Рынок шести компаний

- 02 июня 2020, 19:53

- |

На ZeroHedge выложили знаковую статистику по американскому фондовому рынку, которая говорит о многом. В ней ярко отражена вся суть той печальной ситуации, в которой мы оказались. Речь идет о превращении некогда конкурентного рынка в финансовую олигополию шести ключевых компаний. Компаний, которые в связке с ФРС и ее бесконечными программами QE по сути подменили весь остальной рынок.

Это так называемая группа FAAANM (Facebook, Apple, Alphabet-Google, Amazon, Netflix и Microsoft). Шесть компаний, сделавших американский фондовый рынок лидером в последнее десятилетие. Вот как выглядит динамика индекса широкого рынка S&P500 и MSCI World без США.

(Динамика американского фондового индекса S&P500 и MSCI World, исключая США.)

А вот что может случиться, если убрать из индекса S&P500 группу FAAANM. Выглядит уже не так привлекательно, не правда ли?

( Читать дальше )

Ситуация на денежном рынке США может привести к стагнации фондового рынка в ближайшие несколько лет

- 06 апреля 2020, 16:44

- |

В рамках запущенной программы фискального стимулирования Соединенным Штатам в ближайшее время придется занять на долговых рынках достаточно большую сумму денег. При этом текущая ситуация, благодаря разогретой вокруг пандемии Covid–19 истерии, вполне благоприятствует этому начинанию.

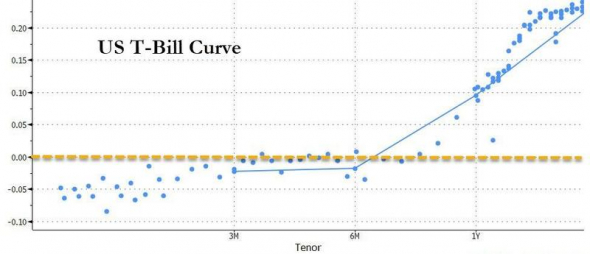

Так, на прошедшей неделе ставки по краткосрочным долговым обязательствам правительства США уходили в отрицательную зону на ажиотажном спросе со стороны инвесторов:

(Ставки по краткосрочным долговым обязательствам правительства США уходили в отрицательную зону на ажиотажном спросе со стороны инвесторов.)

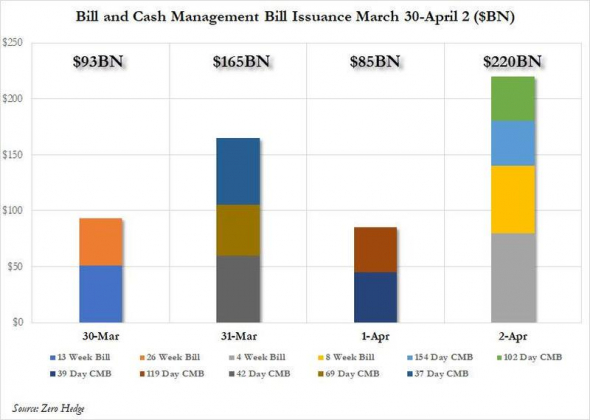

Для стабилизации рынка Казначейство дополнительно разместило краткосрочных обязательств общей стоимостью $563 млрд на торгах с 30 марта по 2 апреля:

( Читать дальше )

ФРС, обратный выкуп акций и коронавирус – обзор рынка 12.02.2020

- 12 февраля 2020, 14:31

- |

Выступление Пауэлла перед Конгрессом

Глава ФРС выступил перед Конгрессом во вторник, где заявил, что текущее состояние экономики не вызывает беспокойства, однако полностью не позволяет расслабиться вспышка коронавируса и вопросы к долгосрочной стабильности (вероятно, намекая на недостаток фискальной дисциплины правительства).

«Нет причин не ожидать продолжение экспансии. Диапазон процентной ставки между 1.50% и 1.75% является комфортным для экономики», заявил Пауэлл, при этом подспудно отрицая что вспышка коронавируса есть достаточный повод чтобы пересмотреть настройки политики в ближайшем будущем. Тем не менее глава ФРС считает, что «эхо» эпидемии дойдет до США (в смысле экономического ущерба), но определить, требует ли это ответа со стороны регулятора пока преждевременно.

Обратный выкуп акций

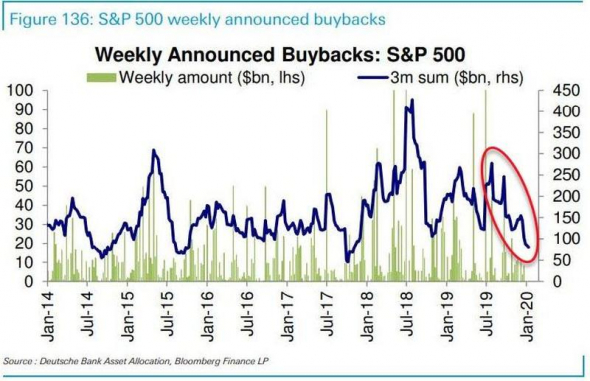

О байбеках несколько забыли, однако стоит освежить представление о тенденциях, связанных с ними, так как в недавнем прошлом они нехило тянули фондовых рынок вверх. Несмотря на нисходящий тренд в недельных объявленных байбеках (до минимума двух лет), объем исполненных пока продолжает расти и превышает объем аналогичного периода прошлого года почти на треть:

( Читать дальше )

97% корпоративных финансистов в США ожидают скорого наступления рецессии

- 15 января 2020, 23:17

- |

Согласно данным Newsweek, 97% опрошенных финансовых директоров ожидают замедления экономики США до конца 2020 года. По их мнению доходность 10-летних трежерис устремится к нулевым значениям, а доллар ждет значительное укрепление. При этом спрос со стороны потребителей и бизнеса останется под давлением.

Как отмечает большинство финансистов, основным фактором внешнего риска для экономики остаются торговые войны. По сравнению с первым кварталом 2019 года респонденты стали более пессимистичны — ранее замедления экономики ожидали только 88% опрошенных.

Эти настроения подтверждаются динамикой байбеков, трехмесячная средняя еженедельно анонсируемых корпорациями покупок собственных акций находится на минимуме за несколько лет:

(Еженедельные байбеки, анонсируемые корпорациями из индекса S&P 500, сокращались на протяжении всего 2019 года (синей линией показана трехмесячная средняя), значения приведены в млрд. долл.)

( Читать дальше )

Десятилетие QE: «перевернет ли календарь» S&P 500?

- 30 декабря 2019, 15:27

- |

Среди всех «ярлыков» уходящего десятилетия, для корпоративной Америки и Уолл Стрит самым содержательным и характерным наверно будет «Десятилетие дешевого кредита».

Сюда вошли и низкие/отрицательные ставки и QE и даже налоговая реформа Трампа, что есть долг у будущих поколений (вспоминаем т.н. рикардианскую эквивалентность).

Корпорации США «блистали» на рынке корпоративных облигаций, без особого труда привлекая средства. Начиная с 2010 года компании ежегодно выпускали около 1 трлн. долларов облигаций, подсчитало агентство SIFMA. То есть в сумме более 10 трлн. за 10 лет. Оптимисты скажут, что и активы выросли на 10 трлн. но очевидно, что «справедливая стоимость» этих активов (т.е. благосостояние их обладателей) завязано на низких ставках, в условиях чего медленно, но верно формировался дефицит доходных активов. В композиции рынка облигаций инвестиционного уровня выросла с трети до половины доля долга, рейтинг которых лишь чуть выше «мусорных», что говорит о повышении риска на долговом рынке.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал