аналитики

Акции Русал будут догонять растущую цену алюминия. Аналитики прогнозируют рост котировок еще на 5–17% - Ведомости

- 11 апреля 2024, 09:13

- |

Акции крупнейшей алюминиевой компании UC Rusal на Московской бирже 10 апреля выросли на 5,68%, достигнув отметки 41,245 руб. Этот уровень последний раз был зафиксирован в сентябре 2023 года. На закрытие торгов цена бумаг составила 41,12 руб., рост составил 5,35%. Индекс Мосбиржи также увеличился на 0,73%, достигнув 3439,11 пункта. С начала года акции UC Rusal подорожали на 20,5%, в то время как индекс вырос на 10,9%.

Аналитики, опрошенные «Ведомостями», отмечают, что рост стоимости акций обусловлен увеличением цен на алюминий и ростом цен на акции ГМК «Норникель», проведшего сплит акций. Учитывая динамику цен на металл, стоимость бумаг UC Rusal растет, что считается ключевым фактором для оценки компании. При ценах на алюминий ниже определенного уровня, компания может работать на грани убытка из-за высокой себестоимости производства. Однако при увеличении цен на металл ситуация существенно меняется, что повышает финансовые показатели и делает компанию более привлекательной для инвесторов.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Чему учат в экономических ВУЗах, если спецов по фондовому рынку просто не найти?

- 06 марта 2024, 23:47

- |

Пц конешно...

Страна утопает в экономических ВУЗах, а как пошел бум IPO грамотных IR'ов вдруг днем с огнем стало не сыскать.

Иной раз вакансию аналитика фондового рынка разметишь — так пишет одно отребье какое-то, которое Яндекс-практикум закончило, и даже не видит разницы между stock market analyst и data analyst...

Просил вас мне препода нормального посоветовать, типа Дамодарана, который бы лекцию для наших аналитиков по WACC прочел за вознаграждение, так хер бы там был, не нашел никого.

Чему там учат в этих ваших Финэках вообще? Бухгалтеры и хозрасчетчики одни чтоле?

Все что нужно знать об аналитиках

- 21 февраля 2024, 14:49

- |

Почти 3 недели назад на главной странице Смартлаба наткнулся на пост Тинькофф инвестиций smart-lab.ru/company/tinkoff_invest/blog/984562.php. Сохранил себе их аналитику, чтобы спустя какое-то время (оно наступило сегодня) сравнить реальность с прогнозами. Прогноз на изменение стоимости акции в % давался на определенный промежуток времени в зависимости от прогнозируемого эмитента — типа через 4, 6, 12, 14 дней — они и приведены в таблице в колонках прогноз и реальность (цены брал на закрытии торгов 5 февраля и на закрытии соответствующего дня, наступившего через 4,6,12,14 дней соответственно, в таблице их не привожу, чтобы не перегружать ее восприятие).

В 3 из 10 случаев угадали направление, с предсказываемыми цифрами сошлось в 1 из 10, еще в 1 из 10 реальность превзошла прогноз в хорошем смысле!

В 7 из 10 прогнозов – не угадали даже направление(!!!), из которых 4 из 10 – дали отклонение на 8-10-12 процентных пунктов в другую сторону (например, предсказывали +2%, а случилось -6% по итогу; предсказывали -6%, а по итогу +4%; предсказывали +6%, а по итогу – 6% – вообще диаметрально противоположно).

( Читать дальше )

Ретроспектива прогнозов курса доллара от известных аналитиков

- 06 декабря 2023, 18:42

- |

В будущем аналитики не ждут заметного ослабления российской валюты, следует из декабрьского опроса Банка России. Согласно прогнозам, в 2024 году средний курс доллара составит ₽92, в 2025-м — ₽93quote.ru/news/article/6570798e9a7947177cdc174d

Для сравнения посмотрим на прогнозы от этих же инвест домов на 2023 год:

ИК «Ренессанс Капитал», главный экономист по России и СНГ Софья Донец и экономист по России и СНГ Андрей Мелащенко: В 2023 году мы видим курс на уровне ₽70–75 за доллар в базовом сценарии

Freedom Finance Global, заместитель директора аналитического департамента Георгий Ващенко: Базовым является сценарий боковой динамики курса или незначительного ослабления рубля, при котором курс доллара не вырастет выше ₽75

ФГ «Финам», аналитик Александр Потавин: В течение 2023-го курс рубля будет оставаться нестабильным — не стоит исключать как подъема курса доллара в район ₽80, так и постепенного снижения курса доллара до ₽65–68

( Читать дальше )

Что говорят аналитики об IPO "Астры"

- 12 октября 2023, 11:21

- |

В последние дни на разных площадках о нас было много новостей. Решили для удобства собрать несколько обзоров от брокеров и аналитиков — делимся с вами.

🔴 Альфа: назвала нас «национальным чемпионом инфраструктурного ПО». По их мнению, небольшое размещение наряду с очень красивой бизнес-историей и широким синдикатом организаторов вполне могут создать значительный «переспрос» в ходе IPO. Тактически участие в IPO ГК Астра — это интересная сделка.

Подробнее: https://invest.aclub.ru/astra-ipo/

🟡Тинькофф: «Астра» — лидер быстрорастущего рынка. Аналитики подчеркнули, что в прошлом году и в первом полугодии этого года наша выручка и чистая прибыль росли в 2–3 раза в годовом выражении. По их оценкам, быстрый рост доходов может продолжиться: ждут, что в будущем высокий уровень рентабельности по EBITDA сохранится, в долгосрочной перспективе будет на уровне около 50%.

Подробнее: https://www.tinkoff.ru/invest/research/review/astra/

( Читать дальше )

Аналитики Сбербанка пересмотрели прогноз по ставке ЦБ, теперь ждут ее повышения на 100 б.п. - до 13%

- 14 сентября 2023, 14:57

- |

РОССИЯ-ЦБ-СТАВКА-АНАЛИТИКИ

14.09.2023 14:52:31

Аналитики Сбербанка пересмотрели прогноз по ставке ЦБ, теперь ждут ее повышения на 100 б.п. — до 13%

Москва. 14 сентября. ИНТЕРФАКС — Аналитики SberCIB Investment Research пересмотрели свои ожидания относительно решения Банка России по ключевой ставке в ближайшую пятницу, ждут ее повышения на 100 базисных пунктов (б.п.) — до 13,0% годовых.

«По-прежнему высокая волатильность на валютном рынке и жесткие комментарии Банка России привели к тому, что денежный рынок заложил в котировки повышение ключевой ставки на завтрашнем заседании на 50-100 б.п. Ранее мы ожидали, что ЦБ оставит ключевую ставку неизменной на уровне 12%, но теперь пересматриваем базовый прогноз. По нашему мнению, регулятор скорее повысит ставку до 13%, что поможет избежать смягчения денежно-кредитных условий и уменьшит риски дополнительного давления на рубль», — говорится в комментарии экспертов.

"Турецкая лира потеряла с начала года к $ уже 40%, рубль пока обесценился на 20%..." из последнего видео Максима Шеина!😀

- 23 июля 2023, 15:01

- |

Хорошо хоть 18+ у таких видео!

Смотреть с 19:50!

( Читать дальше )

Рекомендации аналитиков на 3-й квартал 2023г: нефтянка (Лукойл, Татнефть, Сургут, Новатэк), финансы (Сбер, ТГС, Мосбиржа), металлурги (Северсталь), IT (Яндекс, Озон) — Forbes

- 13 июля 2023, 11:35

- |

www.forbes.ru/investicii/492645-neft-finansy-i-it-kakie-akcii-rekomenduut-analitiki-v-iii-kvartale-2023-goda?utm_source=forbes&utm_campaign=lnews

Разделить оплату подписки на аналитические исследования ведущих банков Wall Street, а также деловые СМИ ( Bloomberg )

- 04 апреля 2023, 10:28

- |

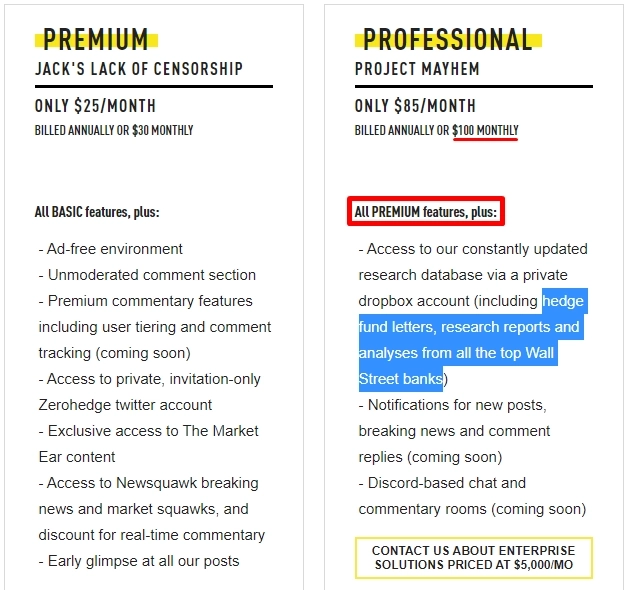

Друзья, напишите, у кого есть желание совместно приобрести подписку за 100$/месяц на «zero-hedge», основной смысл которой является доступ к исследовательским отчетам и аналитическим материалам всех ведущих банков Wall St. и хедж-фондов, вместе с потенциально другими крутыми опциями сервиса (не проверял, ищу человека).

Мой Telegram: smithmax6

Также к подписке прилагается сервис доступа оперативного к новостям от провайдера «Newsquawk» (предоставляет в режиме реального времени основные деловые новости с сотни источников) — быть может тоже полезно окажется. Ну и другие фишки там всякие от них имеются, не проверял детальнее.

Кроме того, у меня также есть подписка на Bloomberg, Dow Jones (The WSJ, Marketwatch, Barron's) и Financial Times. Уже есть коллеги, которые делят подписку со мной, буквально за $6 можно получить доступ ко всем СМИ перечисленным и так скажем «влиться» в команду тех, кто скидывается.

( Читать дальше )

Корсчета - не флюгер фондового рынка

- 15 февраля 2023, 13:13

- |

Одним из столпов современной экономической теории является понятие ликвидности. Говорить о нем можно много и долго, однако однозначности в этом вопросе среди экономистов-теоретиков пока нет. В простом понимание, ликвидность — это возможность купить или продать актив без существенного влияния на его рыночную цену за короткий промежуток времени. Иными словами, если трейдер сможет продать на рынке 1 миллион акций по цене от 1010 до 1000 рублей за каждую в течение очень короткого промежутка торгового времени, то акции такой компании будут высоколиквидны. Однако у этой ситуации есть существенный нюанс. Ликвидность может резко упасть или исчезнуть вовсе, если произойдут события, непредвидимые участниками рынка. Так случилось при кризисе производных финансовых инструментов в 1990-х годах в Америке, во время дефолта России, во время падения империи бросовых облигаций, черного понедельника и многих других. На таких рынках практически исчезают покупатели и остаются только продавцы. Новая экономическая теория избегает ответов на вопросы, связанные с этой стороной ликвидности. Неоднозначность в понимании ликвидности, дает возможность фондовым комментаторам строить псевдонаучное обоснование о движении рынка в краткосрочной перспективе.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал