американские эмитенты

⭐️ Американские эмитенты: P/E>100 – это нормально!

- 11 октября 2020, 20:47

- |

Добрый день, друзья!

Оценивая доходность своей инвестиционной стратегии (https://smart-lab.ru/blog/649918.php), я пришёл к выводу о том, что фактором, ограничивающем её доходность, выступает отказ от покупки акций с высокими мультипликаторами.

В частности, вследствие экстремально высоких значений мультипликаторов я не покупаю акции таких компаний, как NVIDIA (P/E = 101) и Amazon (P/E = 126). В то же время, мне уже надоело наблюдать со стороны за тем как котировки финансово устойчивых компаний растут на 100-200% в год и убеждать себя в том, что они переоценены.

Поэтому я решил пересмотреть свой консервативный подход и сегодня я хотел бы вместе со Смарт-Лабовцами порассуждать о том, следует ли в современном мире считать компанию переоцененной, если значение её мультипликатора P/E > 100.

( Читать дальше )

- комментировать

- ★16

- Комментарии ( 66 )

⭐ Американские эмитенты: Akamai Technologies

- 06 октября 2020, 11:50

- |

Здравствуйте, друзья!

В связи с приближением сезона публикации квартальных отчетов в США, рассказываю ещё об одном американском эмитенте, финансовые результаты которого представляют интерес для долгосрочных инвесторов (оценку доходности предыдущих инвестиционных идей см. здесь: https://smart-lab.ru/blog/649918.php).

✅ Компания Akamai Technologies (AKAM) специализируется на предоставлении облачных сервисов для ускорения, улучшения передачи и защиты информации корпоративным клиентам по всему миру. Компания была основана в 1998 году.

Растущий спрос на облачные услуги эмитента обеспечил значительный рост его денежных потоков и капитализации: с 2015 по 2019 гг. годовая выручка компании увеличилась с 2 197 до 2 893 млн. USD, а цена акции выросла с 55 до 90 USD.

( Читать дальше )

⭐️ Американские эмитенты: оценка доходности стратегии

- 04 октября 2020, 14:06

- |

Добрый день, друзья!

😀 Сам себя не похвалишь – никто не похвалит. Руководствуясь этим правилом, я решил оценить доходность своих инвестиционных идей по американскому рынку.

Очевидно, что лучшим показателем результативности инвестиционной идеи является её доходность. А поскольку речь идёт о долгосрочной стратегии – горизонт оценки должен быть более года.

⭐️ Поэтому я взял все свои идеи по американскому рынку, опубликованные на Смарт-Лабе в период с мая по июль 2019 года и оценил их доходность путем расчёта роста котировок акций с момента опубликования по 03.10.2020 года.

Поступление дивидендов по акциям при расчёте доходности не учитывалось. На американском рынке дивидендная доходность очень мала (в среднем 1,0-1,5% годовых), и поэтому я исходил из предположения о том, что поступающие дивиденды идут на уплату комиссий брокера и биржи (их суммы сопоставимы).

( Читать дальше )

❓ Американские эмитенты: а что, так тоже можно было-2?

- 24 августа 2020, 19:19

- |

Здравствуйте, друзья!

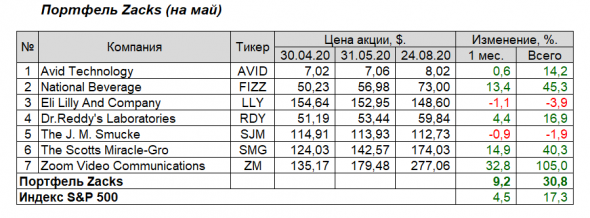

💡 Пост является продолжением уже ранее обсуждавшейся темы списков Zacks. Если кратко пересказывать содержание предыдущей серии, то в нашем эксперименте, проведенном в мае-июне с. г., оказалось, что списки Zacks дают весьма неплохую доходность.

Для того, чтобы продолжить эксперимент, я вновь рассчитал доходность майского портфеля на сегодняшний день.

🚀Надо отметить, что преимущество майского портфеля Zacks над бенчмарком с течением времени становится всё больше и больше. Конечно, львиную долю доходности портфеля обеспечили акции Zoom Video Communications (+105,0%), в то же время, – это не единственная хорошая инвестиционная идея от Zacks: неплохо выросли также National Beverage (+45,3%) и The Scotts Miracle-Gro (+40,3%).

( Читать дальше )

❓Американские эмитенты: пир во время чумы

- 02 августа 2020, 22:26

- |

Здравствуйте, друзья! 😀

Хотел бы посоветоваться с уважаемыми Смарт-Лабовцами по поводу перспектив котировок акций большой четверки фондового рынка США – FAAG (Facebook, Amazon, Apple, и Google (Alphabet)).

С чего вдруг возник вопрос? Росли, растут и будут расти – ведь это, казалось, бы очевидно. И в то же время, на мой взгляд всё не так просто.

__________

Как Вы знаете, в четверг (30.07.2020) Facebook, Apple и Amazon победоносно опубликовали свои финансовые результаты за 2 квартал 2020 г. (Google также опубликовала свой отчёт, но не столь победоносно).

Инвесторы весьма позитивно восприняли эту новость и на следующий день котировки акций мега-капов уверенно пошли вверх. Так, во время пятничной сессии акции Apple выросли на 10% и достигли исторического максимума, Facebook – на 8% и также достигли исторического максимума, Amazon – «всего» на 4%, немного не дотянув до исторического максимума.

( Читать дальше )

Американские эмитенты: для чего козе баян?

- 19 июля 2020, 20:34

- |

Здравствуйте, Коллеги!

Прошу прощения за дублирование поста (https://smart-lab.ru/blog/634221.php). Похоже, что вопрос про казначейские акции не зашёл в пятницу вечером, поэтому я повторяю его, надеясь получить от Смарт-Лабовцев идеи зачем же всё-таки компании делают с собой этакое.

На днях я изучал финансовые показатели нового для меня американского эмитента – производителя телекоммуникационного оборудования с труднопроизносимым названием Ubiquiti (UI).

В первом приближении результаты эмитента за 1 квартал 2020 г. выглядят весьма достойно: рентабельность продаж составила 31 %, рост выручки к АППГ превысил 18% (и это в условиях пандемии!), а коэффициент текущей ликвидности на конец квартала превысил 2,7х.

Однако, открыв пассив баланса я обнаружил, что собственный капитал компании глубоко отрицателен: при активах в $621M долгов у компании на $977M, то есть собственный капитал составляет минус $356M (

( Читать дальше )

Американские эмитенты: для чего козе баян?

- 17 июля 2020, 13:55

- |

Здравствуйте, Коллеги!

На днях я изучал финансовые показатели нового для меня американского эмитента – производителя телекоммуникационного оборудования с труднопроизносимым названием Ubiquiti (UI).

В первом приближении результаты эмитента за 1 квартал 2020 г. выглядят весьма достойно: рентабельность продаж составила 31 %, рост выручки к АППГ превысил 18% (и это в условиях пандемии!), а коэффициент текущей ликвидности на конец квартала превысил 2,7х.

Однако, открыв пассив баланса я обнаружил, что собственный капитал компании глубоко отрицателен: при активах в $621M долгов у компании на $977M, то есть собственный капитал составляет минус $356M (минус 57% от валюты баланса). Для сравнения: многострадальная российская Авиакомпания «ЮТэйр», шансы на спасение которой от банкротства стремятся к нулю (если не поможет государство), имеет отрицательный собственный капитал «всего» минус

( Читать дальше )

Американские эмитенты: а что, так тоже можно было?

- 11 июля 2020, 19:46

- |

Добрый субботний вечер, друзья!

Изучая новости различных американских эмитентов на Yahoo Finance, я периодически вижу рекламу Zacks, предлагающую получить список 7 лучших акций на ближайший месяц:

Сразу же отмечу, что я скептически отношусь к подобного рода рекламным предложениям. Во-первых, общеизвестно, что бесплатный грааль может быть только в мышеловке и на Смарт-Лабе.

Во-вторых, в молодости я уже покупал всевозможные «волшебные» списки, обучающие курсы и прочие хрустальные шары, позволяющие «разогнать депозит с 10 000 $ до 1 000 000 $ всего за год». К сожалению, ни один из них ни богатства, ни славы мне не принёс, в силу чего заново наступать на эти грабли не вижу никакого смысла.

В то же время, эта реклама так часто попадалась мне на глаза, что в начале мая 2020 года я всё же не удержался и кликнул по ссылке. Здесь я с удивлением обнаружил, что доходность предлагаемых списков более чем в два раза опережает динамику индекса S&P 500, составляя в среднем 24% годовых в долларах.

( Читать дальше )

Американские эмитенты: финансовая головоломка

- 28 июня 2020, 20:25

- |

Добрый вечер, друзья!

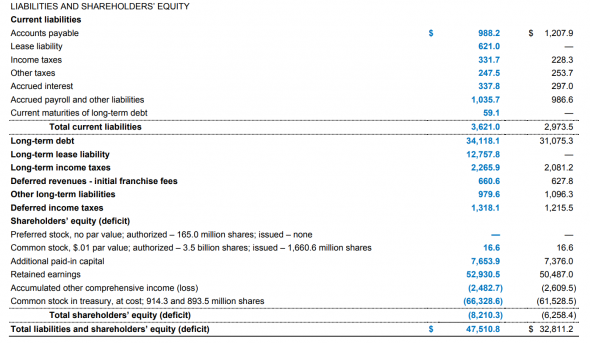

Несмотря на то, что отчетности эмитентов я анализирую уже много лет, иногда я ловлю себя на мысли, что далеко не всё постиг в финансовых отчетах компаний.

Опытные аналитики знают, что величина собственного капитала компании (чистых активов) тесно коррелирует с её финансовыми результатами. Если компания убыточна, то она постепенно «проедает» свой собственный капитал и он становится отрицательным. Верно и обратное – компании, стабильно работающие с прибылью, как правило, обладают значительным положительным собственным капиталом.

А теперь посмотрите, на пассив баланса одной всемирно известной компании (не буду сейчас называть её имя) и попытайтесь предположить прибыльна или убыточна её деятельность?

Отрицательный собственный капитал более 8 млрд. USD, составляющий 17% от валюты баланса, наводит на мысль, что компания глубоко убыточна. Вероятно Вы удивитесь, когда узнаете, что за последний год эта компания получила более 6 млрд. USD чистой прибыли, а рентабельность продаж компании превышает 28% (что очень неплохо даже для США).

( Читать дальше )

Американские эмитенты: обзор компании Garmin

- 14 июня 2020, 20:50

- |

Здравствуйте, друзья!

Специально для ИнвестГазеты провёл анализ конкурентного потенциала компании Garmin (GRMN).

Швейцарская компания была основана в 1990 году. Garmin является ведущим производителем навигационного, коммуникационного и информационного оборудования для автомобилей, авиации и мореплавания, а также устройств, разработанных для людей, ведущих активный образ жизни (умных часов и др.).

Высокая востребованность продукции и услуг обеспечили рост денежных потоков и капитализации эмитента: с 2015 по 2019 гг. годовая выручка компании увеличилась с 2 820 до 3 576 млн. USD, а цена акции выросла с 40 до 100 USD.

Финансовые показатели компании за 1 квартал 2020 г. также впечатляют: рентабельность продаж составляет 19 %, рост выручки к АППГ составил 12%, а коэффициент текущей ликвидности превышает 3,7х (более подробно с финансовыми показателями можно ознакомиться здесь).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал