SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

автокорреляция

Автокорреляция первого порядка: RTS vs Random

- 26 ноября 2016, 02:42

- |

Не публиковал это ранее. Но т.к. сегодня Ри разочаровал, то… сижу, грущу...

Поднял из старых исследований… (я ж программист)

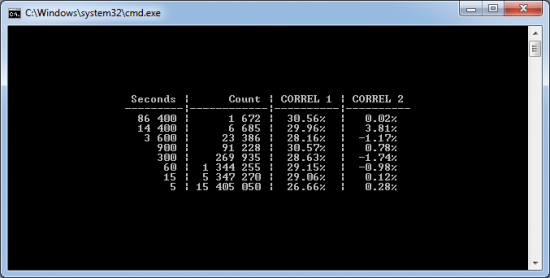

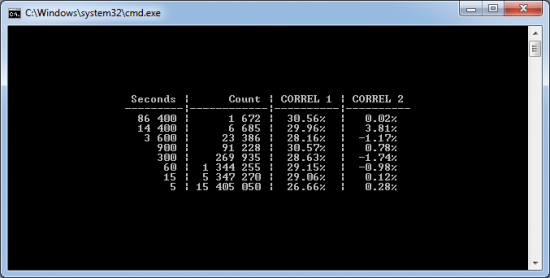

таймфрейм | кол-во свечек | автокор. 1-го порядка | автокор. 2-го порядка

История фьюча RTS за 6 лет...

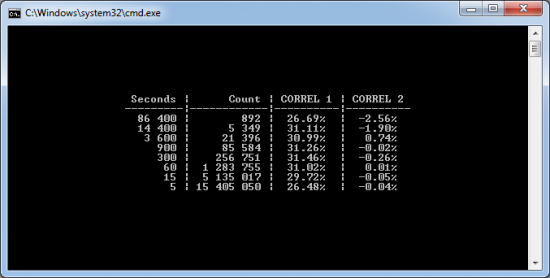

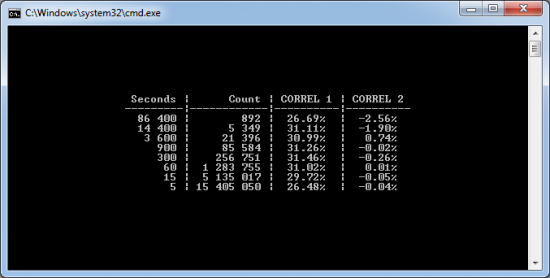

Псевдослучайный Random

( Читать дальше )

Поднял из старых исследований… (я ж программист)

таймфрейм | кол-во свечек | автокор. 1-го порядка | автокор. 2-го порядка

История фьюча RTS за 6 лет...

Псевдослучайный Random

( Читать дальше )

- комментировать

- ★6

- Комментарии ( 15 )

Тренд - друг или враг? Автокорреляция с человеческим лицом.

- 16 мая 2016, 09:42

- |

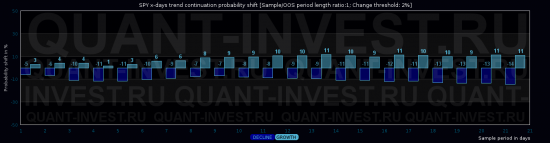

Автокорреляция — статистическая взаимосвязь между последовательностями величин одного ряда, взятыми со сдвигом, например, по времени.Если подать данные в стандартные функции расчета автокорреляции, на выходе получим высоконаучную хрень, которую непонятно как интерпретировать в реальном мире. Поэтому переписываем по-человечески, чтобы она измеряла что? Приавильно, вероятность продолжения тренда, т.е. нужное, полезное и понятное большинству трейдеров качество :)

А чтобы было еще понятней, в том числе полному большинству, сдвинем шкалу вероятности чтобы 50% оказался на 0%, таким образом, будем отображать смещение вероятности от средней отметки 50%. Столбик вниз — значит вероятность меньше 50%, и вплоть до 0. Вверх — соответственно, больше.

На графике для SPY по оси Х — тестируемый период в днях, по оси У — сдвиг вероятности от 50%, например, для 10 дневного периода роста(более 2%) вероятность того, что через 10 дней курс будет еще выше — 64%, т.е. смещение на 9% (что и видим на оси У). Большие периоды:

( Читать дальше )

Линейный коэффициент корреляции. Его суть и возможности применения в трейдинге. Часть II.

- 10 сентября 2012, 15:00

- |

Коллеги, добрый день!

В настоящей статье я продолжу разговор о линейном коэффициенте корреляции и приведу пример торговой стратегии, построенной на эффекте корреляции внутри одного потока данных – т.н. автокорреляции.

Первая часть статьи находится ЗДЕСЬ

Стратегия, построенная на принципах автокорреляции.

Общее описание стратегии.

Принципы стратегии:

( Читать дальше )

В настоящей статье я продолжу разговор о линейном коэффициенте корреляции и приведу пример торговой стратегии, построенной на эффекте корреляции внутри одного потока данных – т.н. автокорреляции.

Первая часть статьи находится ЗДЕСЬ

Стратегия, построенная на принципах автокорреляции.

Общее описание стратегии.

Принципы стратегии:

- Тестируемый инструмент – акции Лукойла (LKOH) на недельном ТФ за период с 01.01.2001 по 31.07.2012.

- Типы совершаемых сделок – исключительно Long.

- Время удержания позиции – вход на Open недельной свечи, выход на Close этой же свечи. Таким образом, удержание позиции строго в течение торговой недели без ухода в бумагах на выходные.

- Внешние факторы – цены на нефть, мировые новости, динамика западных рынков и проч. – не учитываются.

- Внутренние факторы – внутрикорпоративные новости, дивидендные отсечки и проч. – не учитываются.

( Читать дальше )

Что насчет VIX?

- 10 июня 2012, 22:14

- |

Этот пост в продолжение предыдущего об индикаторах противоположного мнения. После тестирования AAII Sentiment Index меня охватило разочарование в отношении контрарных индикаторов как таковых. Тест, о котором пишу ниже, вселяет некоторые надежды. Хотя к его результатам отношусь умеренно скептически, руководствуясь пословицей: «Слишком хорошо, чтобы быть правдой».

Первые корреляционные тесты касаются дневных и недельных приращений SP500 и VIX (приращения данных close)[1]. Это для начала: получены ожидаемые результаты – зависимость между значениями SP500 и VIX является очень высокой. Для дневных данных коэф. корреляции равен -0,82; для недельных: -0,75. Зависимость очевидна, если ее оценивать визуально (см. рис.1). Однако из тестов следует, что на дневном таймфрейме она более выражена, чем на недельном.

Рис.1. Недельные бары VIX (вверху) и SP500 (внизу).

( Читать дальше )

Первые корреляционные тесты касаются дневных и недельных приращений SP500 и VIX (приращения данных close)[1]. Это для начала: получены ожидаемые результаты – зависимость между значениями SP500 и VIX является очень высокой. Для дневных данных коэф. корреляции равен -0,82; для недельных: -0,75. Зависимость очевидна, если ее оценивать визуально (см. рис.1). Однако из тестов следует, что на дневном таймфрейме она более выражена, чем на недельном.

Рис.1. Недельные бары VIX (вверху) и SP500 (внизу).

( Читать дальше )

Автокорреляции для sp500

- 05 апреля 2012, 20:01

- |

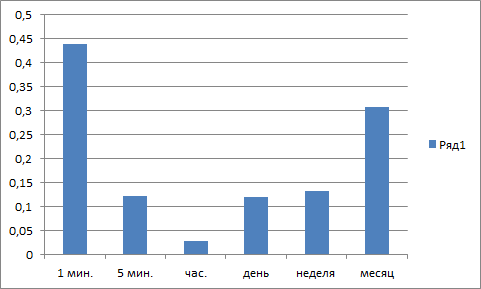

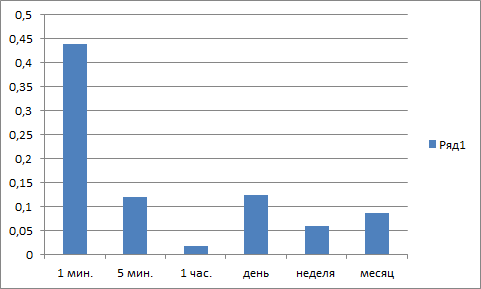

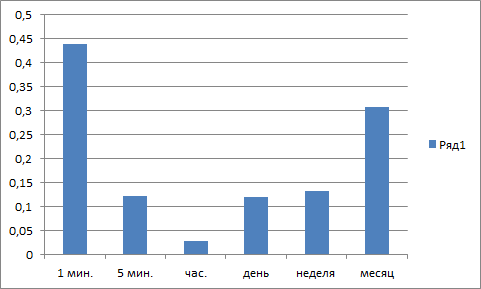

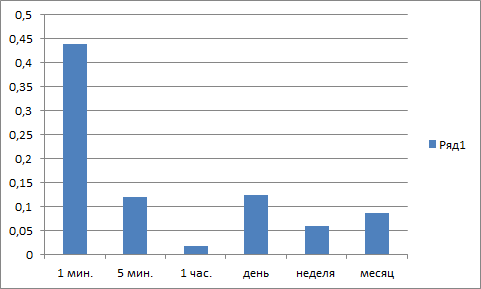

Сделал автокорреляционные тесты для приращений sp500 типа high(сегодня)-high(вчера) и low(сегодня)-low(вчера). Или в алгебраическом выражении (для разных таймфреймов): high x – high x-1 и low x – low x-1. Размеры выборок: 25508 (для минуток) — 691 (для месяцев).

Результаты для приращений хаев:

Результаты для приращений лоев:

Выводы:

Замечания по другим вопросам приветствуются, поскольку моя математическая компетенция не велика.

Результаты для приращений хаев:

Результаты для приращений лоев:

Выводы:

- Тенденция минимальна на часовом таймфрейме, предположительно из-за высокой спекулятивной конкуренции на нем.

- Тенденциозность плавно возрастает вглубь часового таймфрейма как для приращений хаев, так и лоев. Коэффициенты корреляции для нижних таймфреймов близки по значению для приращений хаев и приращений лоев.

- Тенденциозность плавно возрастает с ростом таймфрейма для приращений хаев, но не стабильна для высших таймфреймов для приращений лоев. Это, видимо, как-то связано с глобальным аптрендом, но каким образом – не понимаю. Если Вы можете пояснить это со статистической точки зрения, буду Вам очень благодарен.

Замечания по другим вопросам приветствуются, поскольку моя математическая компетенция не велика.

Автокорреляция дневных цен евро и sp500

- 25 марта 2012, 14:52

- |

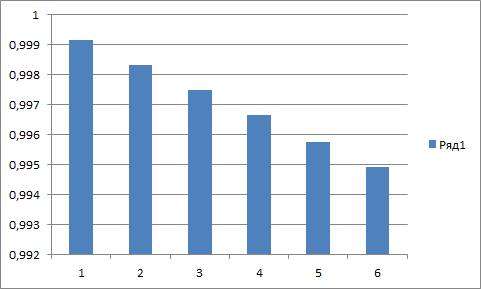

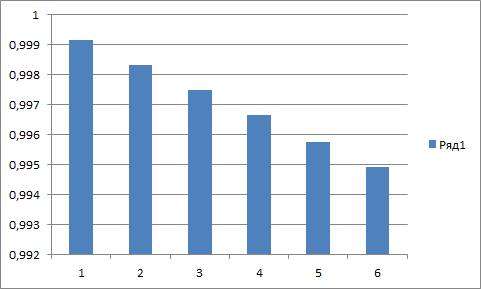

посчитал автокорреляцию для евро-доллар. дневные данные close. кол-во: 3145 (с января 1999)

для лагов 1-6 коэф. корреляции получились: 0,999175 — 0,994933. снижение автокорреляционной функции плавное.

схожий результат по sp500. 15472 дневных данных с 1950 года. коэф. для 6 лагов в диапазоне 0,999877 — 0,999394.

просьба к математикам прокомментировать.

что означают такие высокие коэфф. корреляции? какие можно сделать выводы? коэфф. корреляции выражает вероятность ее наличия или ее выраженность (интенсивность)?

прошу плюсануть, чтобы заметили математики.

для лагов 1-6 коэф. корреляции получились: 0,999175 — 0,994933. снижение автокорреляционной функции плавное.

схожий результат по sp500. 15472 дневных данных с 1950 года. коэф. для 6 лагов в диапазоне 0,999877 — 0,999394.

просьба к математикам прокомментировать.

что означают такие высокие коэфф. корреляции? какие можно сделать выводы? коэфф. корреляции выражает вероятность ее наличия или ее выраженность (интенсивность)?

прошу плюсануть, чтобы заметили математики.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал