Ютэйр

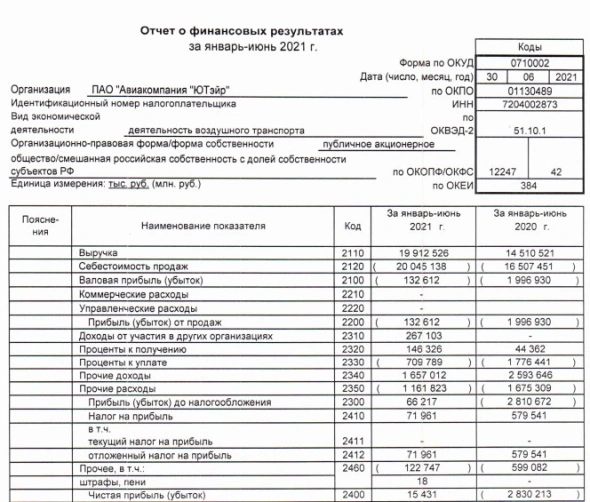

Чистая прибыль ЮТэйр по РСБУ в 1 п/г составила ₽15,4 млн против убытка годом ранее

- 11 августа 2021, 13:23

- |

Чистая прибыль авиакомпании "ЮТэйр" по РСБУ в первом полугодии 2021 года составила 15,431 миллиона рублей против убытка в 2,83 миллиарда рублей годом ранее.

Выручка компании выросла на 37,2%, до 19,912 миллиарда рублей.

www.e-disclosure.ru/portal/FileLoad.ashx?Fileid=1717672

- комментировать

- Комментарии ( 0 )

Акционеры ЮТэйр одобрили дополнительную эмиссию по цене ₽3,25 за акцию

- 23 июля 2021, 18:40

- |

Доп выпуск пройдет по цене 3,25 руб.

Акции дополнительной эмиссии будут размещены в пользу существующих займодавцев авиакомпании (мажоритарного акционера АО «АК-ИНВЕСТ» и ООО «Нефть-консалтинг») и компании Группы «ЮТэйр» (АО «ЮТэйр-Инжиниринг»). Таким образом, долги авиакомпании перед этими займодавцами будут конвертированы в акции.

Конвертация долгов «ЮТэйр» в акции позволит выполнить требования банков-кредиторов, существенно снизит долговую нагрузку, а также улучшит кредитные и финансовые метрики

Авиакомпания «ЮТэйр» — «ЮТэйр» вышел на заключительный этап реструктуризации (utair.ru)

Ютэйр планирует восстановить пассажирские перевозки в этом году на уровне 19 г - руководитель

- 21 июля 2021, 12:53

- |

Генеральный директор ЮТэйр Андрей Мартиросов в рамках выставки МАКС рассказал о прогнозе пассажиропотока на 2021 год:

Новость — БИР-Эмитент (1prime.ru)Мы хотели бы отскочить к 2019 году, то есть в районе 8 миллионов

Так как это будет практически все domestic (внутренние рейсы — ред.), то с точки зрения структуры потока это лучше, потому что мы как бы заняли больше внутреннего рынка. Когда откроется international (международные рейсы — ред.), у нас будет органический рост на international

Восстановление внутренних авиаперевозок за 5 мес к 20 г в 2 раза, к 19 г +10% - министр

- 29 июня 2021, 10:14

- |

Постепенно наблюдается восстановление авиаперевозок российскими авиакомпаниями. Особенно это заметно на внутренних перелетах, объем которых за первые 5 месяцев 2021 года составил почти 28,75 млн пассажиров. Это почти в 2 раза больше, чем в «ковидный» 2020 год, и на 10% выше показателей 2019 года, когда объем перевозок имел стабильную тенденцию к росту

Их (внутренних перелетов — ред) объем в мае 2021 года увеличился на 30% по сравнению с аналогичным периодом 2019 года и составил 7,64 млн пассажиров.

В мае 2020 года в период спада объем внутренних авиаперевозок составлял всего 925 тыс. пассажиров

Российские авиакомпании увеличили внутренние перевозки на 10% по сравнению с 2019 годом — Экономика и бизнес — ТАСС (tass.ru)

Новости компаний — обзоры прессы перед открытием рынка

- 15 июня 2021, 08:19

- |

Деньги пошли биржевым путем. Мировые инвесторы выбрали ETF

Международные инвесторы продолжают наращивать вложения в акции, в том числе российские, но только через биржевые фонды (ETF). При этом классические фонды потеряли максимальный объем средств с марта прошлого года. Все это происходит на фоне обновления индексами локальных или исторических максимумов, что привлекает частных инвесторов в ликвидные ETF.

https://www.kommersant.ru/doc/4856769

Акционеров равняют на банки. ЦБ готовит регулирование финансовых групп

В рамках совершенствования регулирования финансовых групп и холдингов ЦБ планирует ввести возможность приостановить акционерам некредитных финансовых организаций (НФО) право голоса на общем собрании акционеров. Такая мера будет применяться, если акционеры провели сделки с НФО, в результате которых оказались нарушены нормативные требования. Для банков такая норма уже действует.

https://www.kommersant.ru/doc/4856768

Обновленные региональные аэропорты могут оказаться не по карману авиакомпаниям

Авиакомпании пожаловались на планируемое резкое повышение сборов в аэропортах Уфы, Кемерово, Нового Уренгоя и Геленджика. Рост тарифов, который еще предстоит согласовать с правкомиссией по транспорту и ФАС, нужен, чтобы окупить затраты на модернизацию аэропортов. По оценкам авиакомпаний, в результате цены на авиабилеты по этим направлениям могут вырасти на 25–30%, а некоторым перевозчикам и вовсе придется исключить эти города из маршрутной сети. В аэропортах же считают эти опасения преувеличенными.

https://www.kommersant.ru/doc/4856771

В результате конвертации долга ЮТэйр доли структур Сургутнефтегаза увеличатся, а пакеты ХМАО и Тюменской области сократятся

- 05 июня 2021, 13:55

- |

Сейчас уставный капитал ЮТэйр составляет 3,7 млрд обыкновенных акций. Контрольный пакет — 50,1% — принадлежит АО «АК-Инвест». Этой компанией владеет недействующий НПФ «Пенсионный выбор» — это бывший НПФ «Сургутнефтегаза». Сейчас конечным владельцем «Пенсионного выбора» значится Валерий Ефимов. Тем не менее на рынке по-прежнему связывают «АК-Инвест» с «Сургутнефтегазом».

«Сургутнефтегаз» значится миноритарием «Нефть-консалтинга», а основной долей в нем владеет фонд «Пенсионное содействие» (согласно сайту фонда, занимается негосударственным пенсионным обеспечением «Сургутнефтегаза»). «Ютэйр-Инжиниринг» — 100-процентная структура самой Utair.

Крупнейшими акционерами авиакомпании остаются ХМАО (38,8%) и Тюменская область (8,4%).

( Читать дальше )

Конвертация долгов ЮТэйр"в акции существенно снизит долговую нагрузку - Финам

- 04 июня 2021, 18:00

- |

Как отметили представители «ЮТэйр», конвертация долгов в акции является необходимым этапом комплексной реструктуризации долгов, что позволит выполнить требования банков-кредиторов, существенно снизит долговую нагрузку, улучшит кредитные и финансовые метрики компании. Для принятия окончательного решения об увеличении уставного капитала авиаперевозчика совет директоров созывает внеочередное собрание акционеров, которое пройдет в заочной форме 22 июля.

Отметим при этом, что Сбербанк, один из основных кредиторов «ЮТэйр», отказался от участия в допэмиссии акций авиакомпании. В последний раз «ЮТэйр» проводила допэмиссию в 2015 году, а уставной капитал был увеличен с 577 млн акций до 3,7 млрд акций.Пырьева Наталия

ГК «Финам»

Ютэйр объявил SPO

- 04 июня 2021, 11:46

- |

Акции дополнительной эмиссии предполагается разместить в пользу существующих займодавцев авиакомпании (АО «АК-Инвест» и ООО «Нефть-консалтинг») и компании группы «ЮТэйр» (АО «ЮТэйр-Инжиниринг»). Таким образом, долги авиакомпании перед этими займодавцами конвертируются в акции. Конвертация долгов в акции «является необходимым этапом комплексной реструктуризации долговю

Обязательства перед прочими кредиторами останутся в долговой форме, и, согласно достигнутым договоренностям, условия по ним будут изменены (аналогично тому, как в декабре 2020 года были изменены условия по двустороннему кредиту ПАО „Сбербанк“ на сумму 21,3 млрд рублей)

Уставный капитал ПАО „Авиакомпания “ЮТэйр» сейчас разделен на 3 702 208 000 обыкновенных акций. С долей 50,1% компанию контролирует АО «АК-Инвест» — 100%-ная «дочка» НПФ «Пенсионный выбор», в прошлом принадлежавшая НПФ «Сургутнефтегаз». Другие крупнейшие акционеры — Ханты-Мансийский автономный округ (38,8%) и Тюменская область (8,4%). 2,7% капитала находятся во владении миноритариев: бумаги торгуются в третьем котировальном списке Московской биржи.

Источник:

www.interfax.ru/business/770514

Набсовет ЮТэйр предложил акционерам провести допэмиссию по цене ₽3,25 за акцию

- 04 июня 2021, 10:13

- |

Акции дополнительной эмиссии предполагается разместить в пользу существующих займодавцев авиакомпании (АО «АК-ИНВЕСТ» и ООО «Нефть-консалтинг») и компании Группы «ЮТэйр» (АО «ЮТэйр-Инжиниринг»). Таким образом, долги авиакомпании перед этими займодавцами конвертируются в акции. Обязательства перед прочими кредиторами останутся в долговой форме, и согласно достигнутым договоренностям условия по ним будут изменены (аналогично тому, как в декабре 2020 года были изменены условия по двустороннему кредиту ПАО «Сбербанк» на сумму 21,3 млрд руб.)

Конвертация долгов в акции, в которой примут участие мажоритарный акционер АО «АК-ИНВЕСТ» и другие займодавцы, является необходимым этапом комплексной реструктуризации долгов. Это позволит выполнить требования банков-кредиторов, существенно снизит долговую нагрузку, а также улучшит кредитные и финансовые метрики «ЮТэйр».

https://www.utair.ru/about/news/nablyudatelnyy-sovet-yuteyr-predlozhil-aktsioneram-provesti-dopemissiyu-aktsiy-aviakompanii-/

Сбербанк не планирует участвовать в допэмиссии ЮТэйр

- 02 июня 2021, 16:33

- |

источникСбербанк не планирует участвовать в дополнительной эмиссии акций авиакомпании

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал