Эталон

🏗 Эталон демонстрирует мнимый рост

- 06 апреля 2023, 21:23

- |

📈 С начала года акции компании выросли на 31%. Насколько этот рост оправдан динамикой финансовых результатов Группы и есть ли потенциал для дальнейшего роста? Попробуем вместе разобраться в статье.

Ключевые результаты 2022 года:

📉 Выручка снизилась на 8% г/г до 80,56 млрд руб. Ожидаемое снижение на фоне негативной динамики операционных результатов, которые так и не восстановились после пандемии 2020 года. Вторым важным фактором стало сильное падение цен на элитное жилье в прошлом году, а основную ставку Эталон делает как раз на этот сегмент рынка. Но, стоит отметить, что девелоперы не сильно снижают цены на новостройки, поэтому, потенциальные покупатели постепенно уходят на вторичный рынок, где можно найти более выгодные предложения.

📊 Удержание высокой цены реализации квадратного метра позволило немного нарастить рентабельность валовой прибыли до 35%, что на 3 п.п. выше уровня 2021 года.

📉 EBITDA демонстрирует тоже нисходящую динамику, падение на 8% г/г до 16,5 млрд руб. Рентабельность EBITDA удалось сохранить на уровне 2021 года в районе 20,5%.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 1 )

Интересна ли сейчас Строительная отрасль вообще и Акции девелоперов в частности?

- 01 апреля 2023, 15:50

- |

В свою очередь так же регулярно пишу, что всё не так уж и плохо у девелоперов:

В Феврале «Девелоперов поддержат»

В Январе — «Больше субсидий для девелоперов»

В Декабре - «Льготная ипотека была, есть и будет» и т.д.

Динамика роста акций за последние полгода (после объявления частичной мобилизации) это наглядно подтверждает:

Решил, что надо написать пост и объяснить самую основу — почему строительная отрасль будет одна из первых, кого будут спасать и поддерживать, а не отвлекаться на новостной шум Обсуждая хорошие результаты Эталона и т.п. Чтобы было очевидно большему количеству людей (особенно тем, кто ждёт массовых банкротств застройщиков и квадратный метр в Москве по 100.000 рублей), что стройку будут спасать даже если станет совсем плохо.

( Читать дальше )

Элитное жильё в Сочи стоит дороже чем в Нью-Йорке, Лондоне и Дубае - NF Group

- 31 марта 2023, 10:38

- |

Сочи вошел в тройку городов мира с самым дорогим элитным жильем в расчете на 1 кв. м, подсчитали в консалтинговой компании NF Group, опираясь на аналитический отчет о благосостоянии The Wealth Report 2023. Этот отчет каждый год готовит международная компания Knight Frank, до прошлого года NF Group работала в России под ее брендом.

www.rbc.ru/business/31/03/2023/6425ac419a794772c2efe754

Выдача ипотечных кредитов в России в январе-феврале снизилась на 12%

- 30 марта 2023, 16:29

- |

Российские банки в январе-феврале 2023 года выдали ипотечные жилищные кредиты на 704,0 млрд рублей, что на 12,4% меньше, чем за аналогичный период 2022 года (803,8 млрд рублей), следует из информации на сайте Банка России.

При этом количество предоставленных в первые два месяца года кредитов снизилось по сравнению с январем-февралем 2022 года на 16,8% (192 тысячи против 230,6 тысячи).

www.interfax.ru/business/893661

Снижение цен прекратилось на вторичном рынке жилья в Москве - "Циан"

- 30 марта 2023, 13:19

- |

Снижение цен прекратилось на вторичном рынке жилья в Москве, сообщили в «Циан» по итогам марта.

«На вторичном рынке недвижимости РФ продолжается ценовая стагнация. В Москве, где „квадрат“ почти год медленно дешевел, снижение цен прекратилось. Сохранение нынешних тенденций ожидается и в ближайшие месяцы», — отметили аналитики компании.

По их данным, спрос на вторичном рынке РФ немного увеличился, но он ниже, чем в прошлом году, в то время как выбор — выше в два больше.

www.interfax.ru/moscow/893617

ГК Эталон опубликовала неоднозначные финансовые результаты за 2022 год - Атон

- 30 марта 2023, 10:37

- |

Выручка компании сократилась на 8% г/г и составила 80.6 млрд руб., валовая прибыль выросла на 2% до 28.2 млрд руб. при валовой рентабельности на уровне 35%. Показатель EBITDA составил 16.5 млрд руб. при рентабельности EBITDA 20%, EBITDA до распределения стоимости приобретения активов (PPA) выросла на 5% г/г до 18.8 млрд руб.). Чистая прибыль составила 13 млрд руб., но следует учесть, что на показатель повлияла разовая прибыль от приобретения ЮИТ Россия в размере 12 млрд руб. Чистый корпоративный долг составил 14.5 млрд руб. при соотношении чистый долг/EBITDA 0.77x.

На наш взгляд, компания представила неоднозначные результаты. Динамика выручки и валовой рентабельности выглядит убедительно, но рост коммерческих, общехозяйственных и административных расходов (SG &A) оказывает давление на рентабельность EBITDA. Без учета разовой прибыли от приобретения ЮИТ Россия чистая прибыль компании составила всего 1 млрд руб. — это весьма посредственный результат. Мы ожидаем нейтральной реакции рынка на результаты.Атон

Краткосрочно акции Эталона начинают смотреться технически перегретыми - Открытие Инвестиции

- 29 марта 2023, 20:32

- |

В 2021 г. выручка компании была рекордной, составила 87,1 млрд руб. В 2022 г. выручка снизилась на 7,6% и сопоставимыми темпами сократилась EBITDA. В результате рентабельность по EBITDA удалось сохранить на уровне 2021 г., то есть 20,5%. Это самый высокий уровень рентабельности с 2017 года.

Компания добилась значительного прироста вводимой недвижимости благодаря органическому росту и выгодному приобретению Концерна «ЮИТ» в 2022 году. Благодаря выгодной сделке с «ЮИТ», прибыль в 2022 г. подскочила в 4 раза и достигла рекордной величины 13 млрд руб.

( Читать дальше )

Эталонные показатели 🚀

- 29 марта 2023, 15:50

- |

🏠 Эталон групп Основные финансовые показатели за 2022 год:

👉 Выручка за 2022 составила 80,6 млрд рублей

👉 Валовая прибыль достигла 28,2 млрд рублей. Рентабельность до +35%

👉 Рентабельность по EBITDA ~20%

👉 Чистая прибыль выросла на 332% до 13,0 млрд рублей 🔥

Чистый долг по состоянию на составил 14,5 млрд рублей и остался на на уровне 0,77x 💪

Сумма средств, накопленных на счетах эскроу, достигла 60,4 млрд рублей при рыночной капе в 24 млрд 🤯🤯🤯

Т.е. компания торгуется в 3 раза дешевле чем просто КЭШ на ее балансе 🤦

В общем, как и писал ранее пару дней назад (тут) и месяц назад тут — это очень интересная история в долгосроке

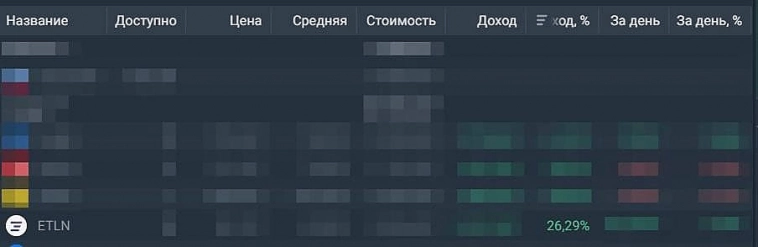

📌А по технике подходим к первому уровню, в рамках стратегии достигли доходности а 26%

Набор позиции на этих уровнях не стоит масштабировать, при этом на уровне 59, активизация имеет место быть

*не является ИИР

Источник: Телеграмм канал Дивидендный обозреватель t.me/+L-8JEsUeSbs5NzFi

( Читать дальше )

Динамика выручки Etalon Group в 2022 году оказалась ожидаемо хуже, чем у конкурентов - Синара

- 29 марта 2023, 14:20

- |

Не озвучив каких-либо планов по выплате дивидендов, Etalon Group не планирует и проводить телефонную конференцию для обсуждения результатов.

Динамика выручки Etalon Group оказалась ожидаемо хуже, чем у Группы ЛСР (-7,6% против +7%). Мы полагаем, что в 1К23 давление на спрос на проекты бизнес- и элитного классов Etalon Group сохранилось, но ожидаем некоторого оживления рынка в 2К23. На данный момент мы не видим оснований для пересмотра оценки эмитента в лучшую сторону. Более того, несмотря на солидную чистую прибыль, Etalon Group вряд ли начнет выплачивать дивиденды до завершения процесса смены юрисдикции. Мы сохраняем рейтинг «Держать» по акциям компании.Фомкина Ирина

( Читать дальше )

Прибыльная покупка Эталона

- 29 марта 2023, 13:11

- |

Российский застройщик отчитался за 2022 год

Эталон:

МСар = ₽24 млрд

Р/Е = 2

Итоги

— выручка: ₽81 млрд (-7,5%);

— EBITDA: ₽16,5 млрд (-8%);

❗️чистая прибыль: ₽13 млрд (+332%).

📈 Бумаги компании (ETLN) растут на 5%. Вместе с тем отчет подстегнул сектор в целом:

— Самолет (SMLT) +3%;

— Пик (PIKK) +2%;

— ЛСР (LSRG) +1%.

— По словам аналитиков MP, бурный рост чистой прибыли объяснить просто: в апреле Эталон очень выгодно купил активы (земельный банк и проекты) финской строительной группы ЮИТ на общую сумму ₽12 млрд. ЮИТ спешно покидала рынок по понятным причинам…

— Однако эта сделка не была тайной для рынка, а операционные показатели Эталона не блещут: и выручка, и EBITDA упали. Почему же тогда растут котировки компании и всего строительного сектора? Дело в том, что рынок ожидал намного более сильное падение, учитывая процентную ставку по ипотеке и инфляцию. Льготная ипотека делает свое дело!

— Учитывая результаты, компания может выплатить дивиденды.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал