Экономика России

Макро-сентимент в графиках | ChartPack #28 (27.09.2023)

- 27 сентября 2023, 16:12

- |

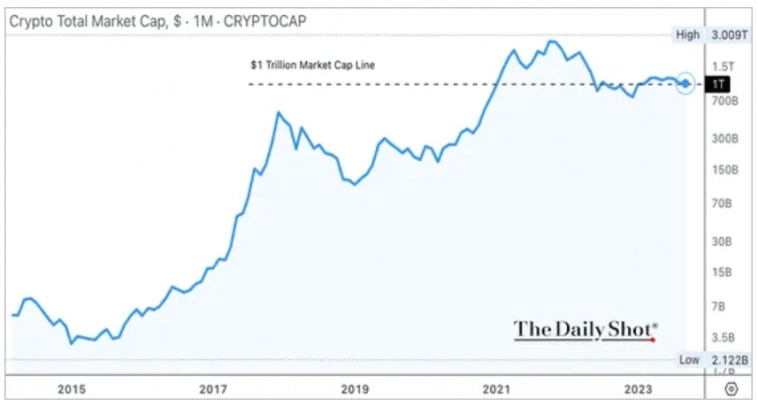

Общая капитализация крипторынка снова приблизилась к отметке в 1 трлн долларов:

Общая капитализация крипторынка

Общая капитализация крипторынка

Ежедневный объем торговли биткоином и эфиром остается очень ограниченным по сравнению с основными валютами:

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Скучный никому не интересный макро обзор №0001

- 27 сентября 2023, 13:01

- |

Чем выше доллар (DX) тем больше вероятность, что ФРС потеряет контроль. Прогнозы FOMC на прошлой неделе это подтверждают, цикл ужесточения будет дольше и выше.

По основным пунктам …

- Производственный сектор находится в рецессии.

- Высокие процентные ставки оказывают огромное негативное влияние на многие секторы экономики.

- Банки ужесточают стандарты кредитования, что влияет на потребительские расходы.

- Избыточные сбережения достаточно высокие, но сокращаются.

- Заработная плата растет. Повышение заработной платы означает увеличение покупательной способности, особенно с учетом того, что инфляция заработной платы в настоящее время превышает большинство показателей общей инфляции.

- Цепочки поставок полностью восстановились после COVID. (в прошлом сбои в поставках приводили к росту расходов)

- Рынок труда – сильный. (спрос на рабочую силу высокий)

- Оценки корпоративных доходов растут (EPS). Это один из лучших показателей здоровья экономики.

( Читать дальше )

Потребление товаров в России превзошло уровень докризисного 2021 года.

- 26 сентября 2023, 13:01

- |

Потребление товаров в России превзошло уровень докризисного 2021 года

Оборот розничной торговли в июле превысил показатели двухлетней давности на 1,2% с учетом инфляции, говорят данные аудиторско-консалтинговой сети FinExpertiza, имеющиеся у РИА Новости.

Эксперты полагают, что этому способствовал рост доходов населения и постепенный отказ от сберегательной модели поведения, характерной для 2022 года.

дальше-больше:

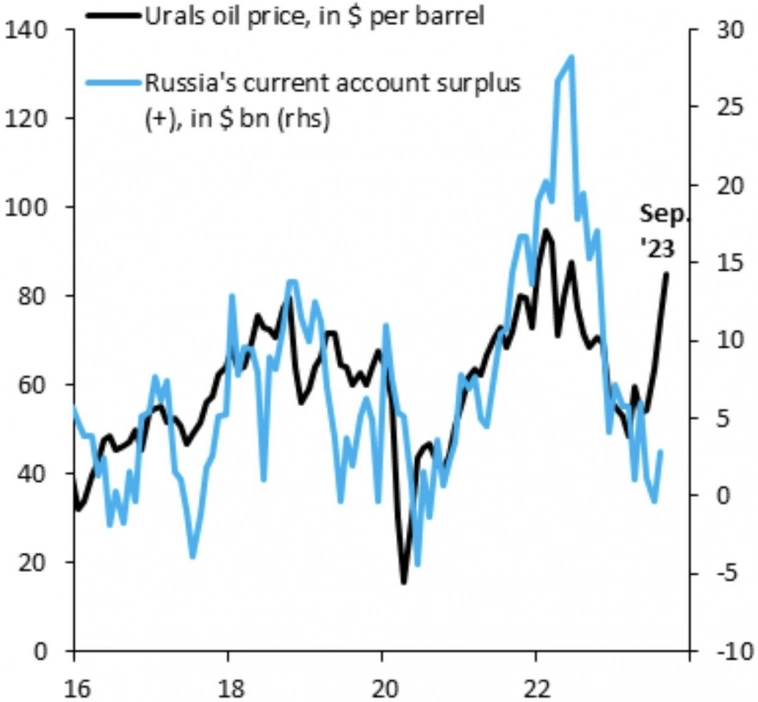

Россия в условиях роста мировых цен на нефть с июля и снижения дисконта в 2023 году заработает от экспорта нефти как минимум на $15 млрд больше, чем в прошлом.

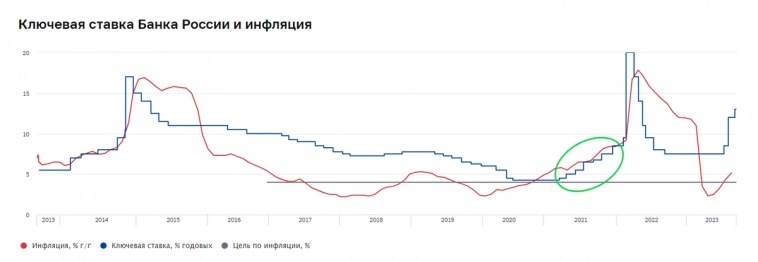

ЦБ повысил ключевую ставку. А результат?

- 25 сентября 2023, 15:35

- |

В 2022 году ЦБ сначала резко задрал ставку до 20%, а затем так же резко её опустил, не обращая внимания на годовой уровень инфляции в 12%.

( Читать дальше )

Макро-сентимент в графиках | ChartPack #27 (25.09.2023)

- 25 сентября 2023, 15:29

- |

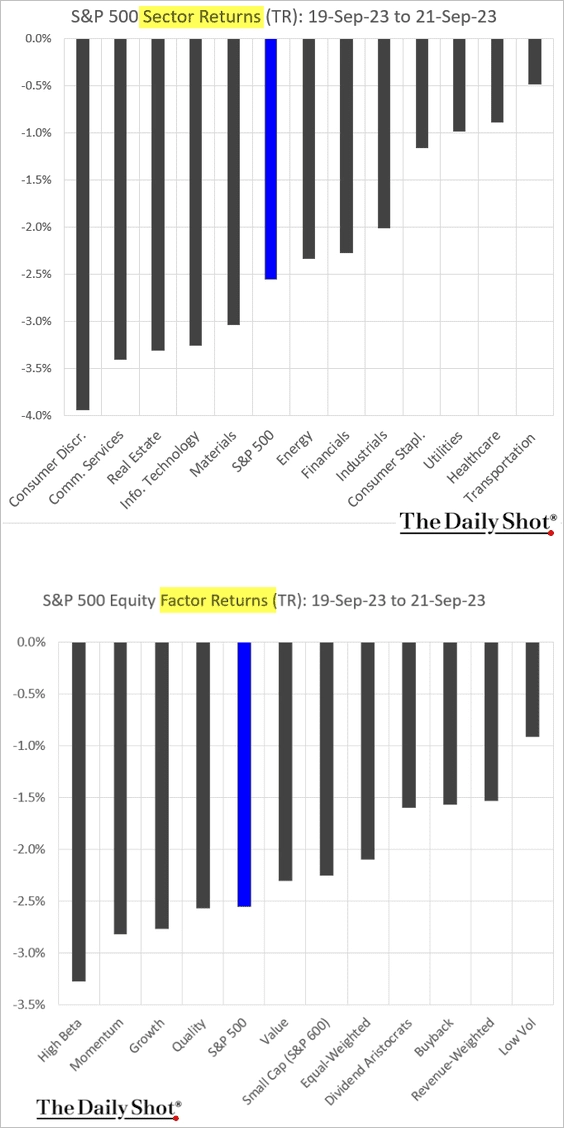

После предупреждения ФРС о “высоких ставках на долгий срок”, акции всех факторов и секторов значительно упали:

Показатели акций по факторам и секторам после заседания ФРС

Показатели акций по факторам и секторам после заседания ФРС

В этом году число ликвидаций фондов ESG резко возросло:

( Читать дальше )

Сильный потребительский спрос: чем подкрепляется и будет ли оставаться таким

- 25 сентября 2023, 13:47

- |

В этой статье поговорим о том, как обстоят дела с потребительским спросом (спойлер: он сильный, потребители увеличили расходы на дорогие непродовольственные товары).

По данным Sberindex видно ускорение спроса в августе по сравнению с июлем, в сентябре динамика замедлилась до уровня начала августа. Расходы на все виды товаров и услуг в номинальном выражении в августе выросли в среднем на 15,5% г/г против прироста на 9,9% г/г в июле. В реальном выражении они показали рост на 10,3% г/г (при инфляции ~5,2%) против прироста на 5,5% г/г в июле.

В первой половине сентября динамика замедлилась до уровней начала августа, что связано с окончанием лета, похолоданием, снижением расходов на кафе, рестораны и развлечения, так как начались рабочие будни и учебный год.

Наиболее красноречиво о сильном спросе говорят расходы на дорогие непродовольственные товары.

Расходы на бытовую технику и электронику (далее – БТиЭ) в августе увеличились в среднем на 40% г/г против среднего прироста на 9% г/г в июле (относительно одинаково низкой базы прошлого года, когда потребители, начиная с апреля, резко снизили траты на фоне экономической неопределенности). В начале сентября сильная динамика сохранялась (прирост ~40% г/г на неделях: 28 августа – 3 сентября и 4–10 сентября).

( Читать дальше )

Бюджетное правило: что это такое, как оно изменится в 2024 году? Как дела у рубля и нефтяной иглы?

- 25 сентября 2023, 07:33

- |

Всё новое — это хорошо забытое старое. Силуанов потёр лысину, подумал и достал с верхней полки не успевшее ещё запылиться старое бюджетное правило, проапгрейдил его и представил на 2024 год в изменённом виде. Как это отразится на бюджете, экономике, курсе рубля или не отразится?

Если простыми словами, то бюджетное правило — это погашение волатильности наполняемости казны нефтегазовыми деньгами. Чтобы не «то густо, то пусто», а всегда можно было и рыбку съесть, и с нефтяной иглы не слезть. Если нефть приносит сверхдоходы, они копятся в юанево-золотой кубышке, а если нефть стоит дёшево, кубышка расчехляется. В жирные времена теперь государство покупает юань и золото 60/40, в худые — продаёт за рубли. Раньше это были разные другие валюты (евро, доллар, иена и прочие). Также ранее была привязка к баррелю нефти (в последний раз сберегали всё, что дороже 44,2 долларов за баррель). Спойлер: снова будет так же.

Был тут один случай…

( Читать дальше )

Макрообзор № 38 (2023)

- 24 сентября 2023, 20:57

- |

Попросил искусственный интеллект выделить две самые важные или интересные новости из обзора. Вот что он ответил:

===

Если выбрать только две самые важные или примечательные новости из этого обзора, то я бы выделил следующие:

1. Предварительные индексы PMI за сентябрь указывают на продолжающееся замедление экономики в Еврозоне и других развитых странах. Это важный сигнал ухудшения глобальной экономической конъюнктуры.

2. Пример денежно-кредитной политики Бразилии, которая сочетает высокие ставки с активным ростом денежной массы. Это примечательный и позитивный пример, поскольку такая политика дает хорошие результаты для экономического роста.

Остальные новости тоже важны, но эти две выделяются как наиболее значимые для понимания текущей ситуации в мировой экономике. Первая указывает на вероятное ухудшение, а вторая демонстрирует эффективную политику.

===

Ниже оглавление и наш краткий дайджест обзора, а затем подробности по каждой новости с иллюстрациями.

( Читать дальше )

Счёт текущих операций России всё сильнее отрывается от цены нефти.

- 24 сентября 2023, 16:58

- |

Российская нефть дорожает, а превышение экспортной выручки над импортом так и нет.

Это может объясняться двумя главными причинами. Россия так и продолжает продавать нефть не за свободно конвертируемую валюту (СКВ), а за неконвертируемые деньги (вроде индийских рупий). Вторая – экспортёры утаивают на заграничных счетах всё бОльшую часть выручки (особенно в

СКВ).

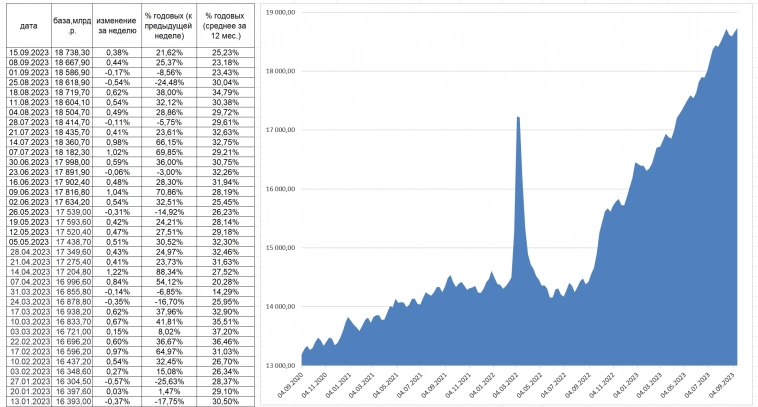

Нала всё больше. О каком укреплении рубля ВЫ говорите ? Рост узкой денежной базы. РУБЛЬ.

- 24 сентября 2023, 09:10

- |

Друзья,

Денежная база в узком определении

включает в себя выпущенные в обращение Банком России наличные деньги и

остатки на счетах обязательных резервов кредитных организаций в национальной валюте, депонируемые в Банке России.

Более 90% отсюда — это нал.

С 8 по 15 сентября, рост за неделю 0,4% (за год, рост 25%),

В августе наличка не увеличилась.

В сентябре — опять, как всегда.

Рост денежной наличной массы сейчас около 25% в год.

Думаю, что рубль никуда не денется и долгосрочно будет слабеть.

Остаётся только открытым вопрос КОГДА ?

Напоминаю от том, как растёт денежная масса М2

(доступные для платежа собственные средства плюс депозиты)

в России (красный график) и в США (зелёный график).

Судя по выступлению Пауэлла, в США до конца 2023г. уменьшение денежной массы будет продолжатся.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал