Центробанки

Почему золото переписывает исторические максимумы?

- 18 марта 2024, 13:05

- |

Материал подготовлен командой финансовой платформы Bitbanker

Растет биткоин и другая крипта, растут акции, подталкиваемые ожиданиями ИИ-революции, так что рост золота на первый взгляд выглядит довольно логичным.

Однако, это не совсем так. Золото — самый традиционный защитный актив в мире. Обычно, золото покупают для того, чтобы защититься от избыточной волатильности. Рост золота во время того, как исторические максимумы бьют биткоин и акции NVIDIA, выглядит довольно нелогично. Аппетит инвесторов к риску зашкаливает, а золото призвано защищать от рисков.

К тому же, последние данные по инфляции в США показывают, что ФРС еще до конца не справилась с ростом цен. Скорее всего, процентные ставки придется удерживать на высоких уровнях как минимум до лета, а то и до осени. Высокие ставки являются негативным фактором для золота и других драгоценных металлов, не приносящих процентный доход.

( Читать дальше )

- комментировать

- Комментарии ( 1 )

Рекордный спрос на золото: 3% рост в 2023 году, достигнуто 4899 тонн, с активными покупками центральными банками и внебиржевым спросом – Ведомости

- 01 февраля 2024, 07:50

- |

В 2023 году общий мировой спрос на золото, включая внебиржевой рынок, увеличился на 3%, достигнув рекордных 4899 тонн, по данным Всемирного совета по золоту (WGC). Отчет также отмечает, что в четвертом квартале общий спрос снизился на 0,2% по сравнению с третьим кварталом, составив 1221 тонну.

Согласно данным WGC, комплексный показатель спроса включает в себя инвестиционные слитки, ювелирные изделия, монеты, покупки центральными банками, биржевые фонды и внебиржевую деятельность. Мировые центральные банки продолжают активно скупать золото, частично компенсируя отток из биржевых инвестиционных фондов.

Спрос на золото без учета внебиржевого рынка в 2023 году снизился на 5% до 4448 тонн, а в четвертом квартале к предыдущему периоду – на 12% до 1150 тонн. Внебиржевой спрос в 2023 году составил 450,4 тонны, что является рекордом за последние 13 лет.

Цены на золото в 2023 году выросли на 13% год к году, достигнув максимального уровня в декабре, под воздействием политической и экономической неопределенности. Средняя цена на металл составила $1940 за унцию, что превышает показатель 2022 года на 8%.

( Читать дальше )

Золото в международных резервах

- 07 декабря 2023, 16:49

- |

Работа Gold as International Reserves: A Barbarous Relic No More? опубликована в январе 23го.

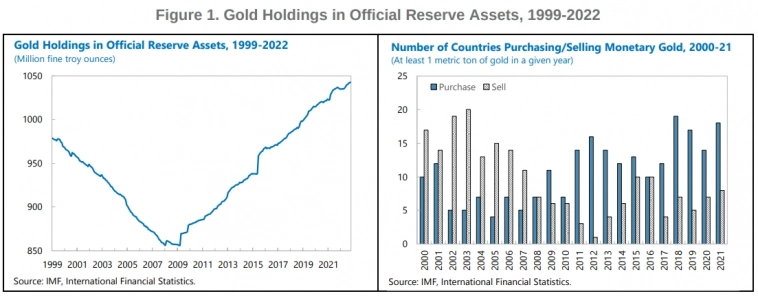

Немного исторического контекста. В первую декаду 21-го века наблюдался сырьевой бум. Он затронул и золото (цена взлетела с $256 в июле 99-го до $1780 в сентябре 11-го). Новый век, бурный рост мировой экономики. Владельцы «старых денег» распродают «устаревшее» дорогое золото. На графике видно какими быстрыми темпами золото испарялось из резервов. Причем как и в количественном отношении (тоннаже), так и в плане числа стран, продающих золото из резервов (правая панель).

После мирового финансового кризиса ситуация перевернулaсь: золотой запас is the new normal

Как можно заметить, в пост-кризисную эпоху в развитых экономиках запасы были постоянными, а развивающиеся страны активно накапливали объемы золота. Однако, доля золота в резервах в 20-м веке была существенно выше.

( Читать дальше )

Бернанке был недолго прав: золото опять становится деньгами.

- 17 декабря 2022, 14:09

- |

https://www.zolotoy-zapas.ru/news/market-analytics/na-puti-k-pereotsenke-fizicheskogo-zolota/

Фактическое прекращение действия «Вашингтонского соглашения по золоту», ограничивающее закупки, а также обнуление золотых своп контрактов, т.е. отказ от обмена золотом, свидетельствуют о том, что все центробанки мира накапливают свои резервы физического золота. Это мощнейший фундаментальный фактор указывающий на продолжение роста цены золота. 👆

Лишь сокрытие данных о резервах сдерживает цену золота от резкого скачка вверх. Центробанки просто не заинтересованы в резком увеличении цены и вынуждены скрывать данные, чтобы цена росла плавно.

Ключевое испытание для мировых ЦБ

- 11 июля 2021, 07:57

- |

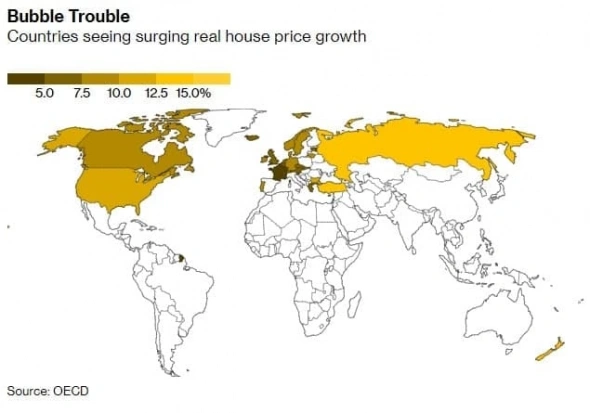

Рост цен на жилье во многих странах мира становится ключевым испытанием способности центральных банков сдерживать свою поддержку в кризис.

Слишком медленное снятие стимулов чревато дальнейшим ростом цен на недвижимость и ухудшением проблем с финансовой стабильностью в долгосрочной перспективе. Слишком сильное отступление означает дестабилизацию рынков и снижение цен на недвижимость, что угрожает экономическому восстановлению после пандемии Covid-19.

Как они будут выходить из этой ситуации очень интересно. Кому нибудь будет больно...

Больше информации в Телеграмм

Взгляд мельком на 2021 год...

- 07 января 2021, 11:29

- |

Ежели продолжатся хотелки регуляторов разделить Microsoft, Amazon, Google, Apple, как и Standard Oil 110 лет назад, а новые антитрастовые законы по разделению, либо ограничению деятельности этих гигантов будут приняты в 2021 году, то рынки весьма запросто может накрыть волна волатильности намного большая, чем весной 2020 года.

( Читать дальше )

Регулятор, попытка подъёма штанги, перегруз...

- 08 сентября 2020, 06:59

- |

Да и весь этот подмятый и собранный в одну структуру функционал, так и не смог справиться с постоянной девальвацией национальной валюты, задранными ставками по кредитам, масштабными и непонятными схемами в кредитных учреждениях и ещё много чем пр.пр. и пр...

Может быть и не надо было собирать весь этот функционал в одну огромнейшую структуру и консолидировать, затачивать именно под конкретного управленца, а вместо этого, надобно было усиливать и совершенствовать систему сдержек и противовесов, заниматься именно развитием экономики и не уничтожать конкуренцию и не защищать интересы небольшой группы финансовых спекулянтов? Или надо было ещё несколько лет назад, уже весьма оперативно разъединить и реструктурировать весь этот неподъёмный функционал, именно в целях создания наиболее оптимальной системы сдержек и противовесов?!

Или, итоговая оценка результатов деятельности такого искусственно созданного и неповоротливого функционального монстра, зиждется на результатах как в одном известном анекдоте: подход к спортивному снаряду — 5 баллов, выполнение упражнения — 2 балла, отход от спортивного снаряда — 5 баллов, общая оценка выполнения упражнения — 4 балла?!

Центробанки, регуляторы и золото...

- 29 августа 2020, 11:06

- |

Поэтому, когда нынче просматриваешь ту или иную европейскую экономическую прессу, уже не удивляешься видя:

Бундесбанк: "… Спросите у любого немца, что для него золото и вы услышите, что это синоним непреходящей ценности и экономического процветания..."

Голландский Центробанк De Nederlandsche Bank (DNB): "… Слиток золота всегда сохраняет свою ценность, неважно есть кризис или нет. Это создает чувство безопасности…"

Banque de France (BDF): "… Золото — очень востребованный драгметалл, который является основным средством сохранения стоимости и сохраняет свою покупательную способность с течением времени..."

( Читать дальше )

Если бы Баффет купил "Barrick Gold" в декабре 2018, когда я купил "Полюс золото", он стал бы богаче в 2.5 раза. Почему он так промахнулся

- 18 августа 2020, 20:25

- |

Его подвело внушённое нынешними либералами пренебрежение к, якобы, варварскому пережитку — золоту.

На самом деле, варварский пережиток возродила именно ФРС и Современная Денежная Теория (MMT). Национальные валюты, стоимость которых меняется произволом Центробанков, — возврат к тем временам, когда длину измеряли ступней — foot, а вес — камнем, stone.

Древние пребывали в дикости, не имея фиксированных эталонов измерения физических величин.

Современный мир пребывает в дикости, не имея фиксированного эталона измерения экономической стоимости.

Не знаю, читал ли Баффет Мюррея Ротбарда «Государство и деньги» и «Великая депрессия в Америке». Но если и читал, не в коня корм.

Отказ ФРС от попыток плавно спустить биржевой пузырь после паники октября-ноября 2018 дал чёткий сигнал, что мировые финансы достигли точки невозврата.

PS Правда, кроме российских добытчиков, я накупил и более непосредственные золотые и серебряные активы. Поэтому счёт всего лишь удвоился.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал