Хедж-фонд

93% хедж-фондов ожидают рост крипторынка по итогам 2023 года

- 03 августа 2023, 11:20

- |

Вторая в мире по величине консалтинговая компания PwC провела опрос как криптовалютных, так и традиционных хедж-фондов. По большинству ключевых позиций мнение управляющих сходится. Мы отобрали наиболее интересные ответы из проведенного исследования.

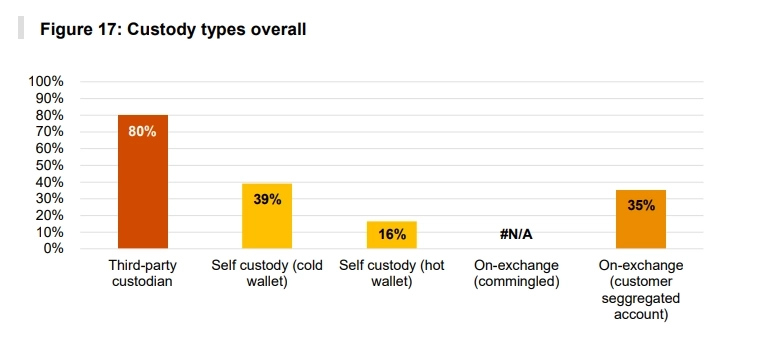

Особое внимание при работе с криптовалютами хедж-фонды уделяют вопросам безопасности. Большинство участников используют сторонние сервисы по хранению или же самостоятельно управляют холодными кошельками. Счета на криптовалютных биржах преимущественно используются для непосредственного проведения операций или удержания открытых позиций по производным инструментам (деривативам).

Источник изображения: pwc.com

События 2022 года вынудили управляющих пересмотреть стратегию поведения на рынке, в том числе для снижения сопутствующих рисков. Поэтому в 2023 году спотовая торговля лидирует со значительным отрывом.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 2 )

Тайны успешных терйдеров. Хедж-фонды раскрывают карты....

- 10 июля 2023, 16:56

- |

🌿 Открываем двери в мир успеха: Хедж-фонды и талантливые трейдеры! 📈💼

Привет, друзья! Сегодня мы открываем завесу тайны и погружаемся в увлекательный мир хедж-фондов и трейдинга. Будьте готовы к захватывающему путешествию в финансовый лабиринт, где интуиция и аналитика вступают в битву!

🏦 Что такое хедж-фонд? Хедж-фонд — это инвестиционный фонд, управляемый профессиональными финансистами, известными как трейдеры. Они стремятся защитить своих инвесторов от рисков и приносить им стабильную доходность. Хедж-фонды используют различные стратегии, чтобы достичь своих целей, и могут работать на разных финансовых рынках.

📊 Чем занимаются трейдеры в хедж-фондах? Трейдеры в хедж-фондах — настоящие гении финансового мира. Их основная задача состоит в том, чтобы анализировать финансовые рынки, прогнозировать движения цен и принимать решения об успешных инвестициях. Они работают с акциями, облигациями, валютами и другими финансовыми инструментами.

💡 Какие стратегии применяют трейдеры? Трейдеры хедж-фондов используют различные стратегии, чтобы достичь высокой доходности и минимизировать риски. Вот некоторые из них:

( Читать дальше )

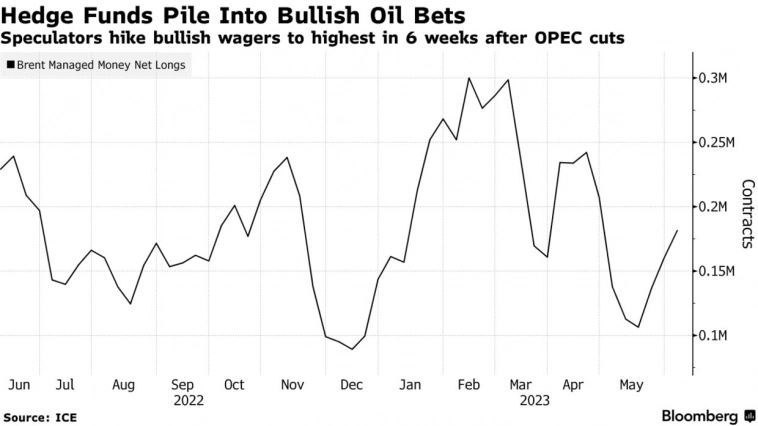

Саудовская Аравия сокращает добычу нефти на 1 миллион баррелей. хедж-фонды настроены оптимистично - Bloomberg

- 12 июня 2023, 07:10

- |

Ранее министр энергетики Саудовской Аравии принц Абдулазиз бин Салман предупредил спекулянтов, делающих ставку на падение цен, быть осторожными.

Однако несмотря на сокращение добычи, цены на нефть не удалось подняться, поскольку инвесторы остаются сосредоточенными на мировой экономической ситуации.

Источник: www.bloomberg.com/news/articles/2023-06-09/hedge-funds-pile-into-bullish-oil-wagers-amid-saudi-s-surprise-oil-cut

AI, Big Tech, туристические компании и еще кое-что: что покупали Хедж-фонды в 1 квартале 2023 (Анализ форм 13F)

- 18 мая 2023, 06:00

- |

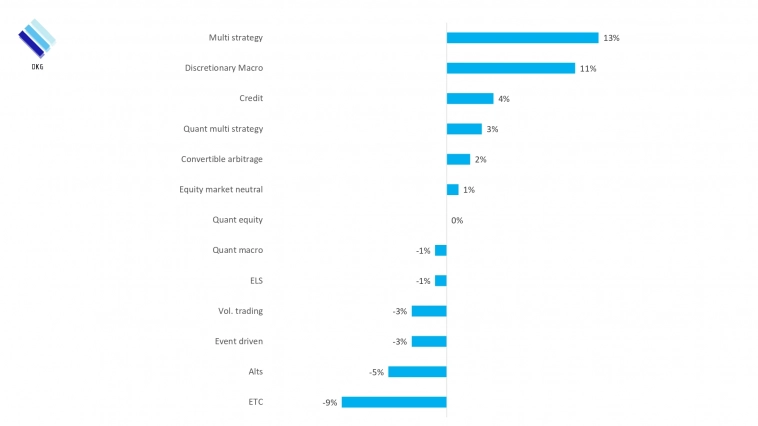

Источник: DKG Global

Об отчетах за предыдущий квартал Вы можете прочитать Здесь. Ключевые статистические показатели глобальной экономики и рынка капиталов в 1Q23 в целом были позитивны:

- Доходность мировых акций и облигаций составила 6,35% и 3,19% соответственно.

- Инвестиционные стратегии с более высоким коэффициентом бета по отношению к акциям превзошли более диверсифицированные low-beta стратегии.

- Средневзвешенная доходность хедж-фондов составила 1,45% в первом квартале 2023 года.

- При этом март был негативным месяцем для перформанса хедж-фондов: доходность хедж-фондов упала на 0,39%, Macro (снижение на 2,46%) и Quant (снижение на 2,33%) продемонстрировали самую негативную динамику.

- Изменения процентных ставок, вызванные банкротством нескольких банков в марте, оказали значительное влияние на макроэкономические стратегии.

- 5-летняя CAR для хедж-фондов составила 4,42% на конец квартала, выше облигаций на -1,66% и чуть ниже акций на 4,49%. Дисперсия снизилась, вернувшись ближе к наблюдаемому долгосрочному тренду до 2020 года.

( Читать дальше )

AI, Финансовые услуги, REIT и еще кое-что: что покупали Хедж-фонды в 4 квартале 2022 (Анализ форм 13F) (Часть 1)

- 01 марта 2023, 23:29

- |

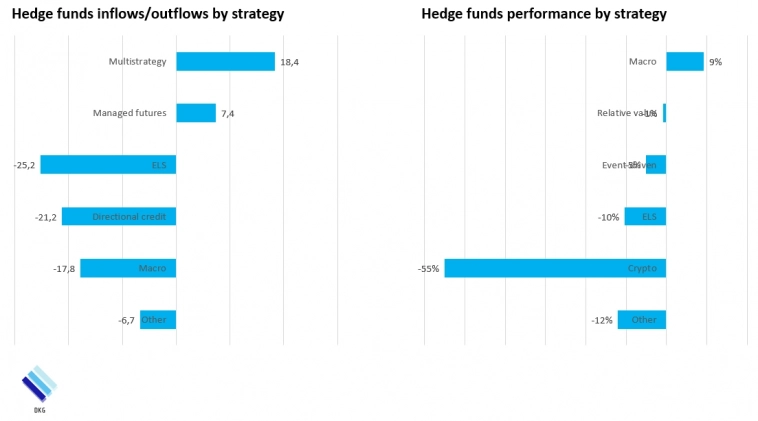

Источник: DKG Global

Хотя секторально композиция ключевых холдингов фондов квартал к кварталу по итогам четвертого квартала не изменилась, de-risk преимущественно продолжился, фонды активно выкупали просадку в ряде крупных технологических компаний и инвестировали в акции дивидендных компаний. Основные выводы следующие:

- В целом отток средств из активно-управляемых фондов продолжился, но в 4 кв замедлился по сравнению с 3 кв. В числе фондов, которые продемонстрировали приток средств были multistrategy фонды и managed futures фонды;

- Продолжился вывод средств из Tech (в широком смысле): Berkshire снизила долю Tech до 41,87% с 46,09% кварталом ранее, Tiger Global — до 41,38% с 52,93%, Third Point — до 8,36% с 9,93%, Tremblant — с 21,79% квартал назад до 20,21% и т.д.;

- С другой стороны, некоторые акции крупных технологических компаний (в основном технологических гигантов) были одними из самых популярных для покупки в течение 4 квартала 2022 года, в числе таковых: AMZN, MSFT, BABA, CRM, INTU, AAPL;

- После масштабных распродаж во 2-3 кварталах фонды наращивали доли в телеком гигантах: GOOGL, META;

- Среди других популярных «покупок» были также компании сектора здравоохранения, в том числе: TMO, UNH (которые мы также выделяем в качестве долгосрочных Buy targets);

- Большинство активистов (+ Value Funds) были очень осторожны или вообще не совершали никаких сделок в описанный период: Icahn добавил 0 новых позиций, Pershing добавил 0 новых позиций, Berkshire добавил 0 новых позиций, ValueAct только инициировал позицию в CRM.

( Читать дальше )

Ленивые депутаты-стесняши, монетка на триллион долларов, а также красный диплом для нейросети

- 30 января 2023, 08:28

- |

Не смотрите на депутатов, они стесняются

С 2023 года российским депутатам и сенаторам хотят разрешить не публиковать декларации о доходах и имуществе. Вроде бы, согласно старой задумке, такое публичное декларирование финансов «народных избранников» должно было бы несколько усложнять для них участие в коррупционных схемах – но, видимо, в списке текущих приоритетов России такая задача не слишком актуальна.

Впрочем, автор поправки (депутат Единой России Павел Крашенинников) дал несколько другое объяснение: видите ли, депутаты не хотят ничего декларировать, потому что

( Читать дальше )

На заметку инвесторам. Что важно учитывать при выборе фонда

- 29 января 2023, 22:59

- |

Всем привет!

О том, что подавляющее большинство хежд-фондов вместо прибыли приносит убытки, а так же о причинах, которые, по моему мнению, к этому приводят, я написал в предыдущем посте (можете заглянуть в мой блог).

В этом посте я пишу, чему, на мой взгляд, стоит уделять особое внимание инвесторам, желающим инвестировать деньги в фонды (хедж-фонды),

в следующем посте планирую написать, что, по моему мнению, могли бы сделать сами фонды, чтобы не просто перестать генерить убытки, но и выйти на качественно новые уровни доходности.

Очевидно, что основная причина неээфективной работы большинства фондов — это устаревшие методы управления капиталом инвесторов. Процитирую сам себя (из предыдущего поста):

«Слепить портфель из 5-10-20 акций и оставить его на год — это не стратегия, это лотерея с отрицательным матожиданием, а ведь почти все фонды так или иначе делают нечто подобное. Да, это должно было работать (и работало) лет 30-40-50 назад, но теперь — нет, рынки стали другими.

Проведено немало исследований, показывающих, что портфели из нескольких акций — это заведомо проигрышная тактика, и что прибыль, полученная на дистанции при таком подходе — это случайность, а не закономерность».

Под фондами я подразумеваю, в основном, хедж-фонды, потому что именно они, вопреки названию и определению, являются самыми рискованными, т.к. имеют наибольшую свободу действий.

( Читать дальше )

Инвестиции в хедж-фонды или как терять деньги с умным видом

- 26 января 2023, 20:39

- |

Всем привет!

Провел небольшое исследование на тему эффективности работы хедж-фондов в целом.

Задачей исследования было выяснить хотя бы примерный процент стабильно убыточных хедж-фондов, так как были подозрения, что подавляющее большинство из них на относительно продолжительной дистанции (5 — 10 лет) показывает убытки.

Статистику мою считать однозначно достоверной не следует, так как данные использовал зачастую обрывочные, проверить все источники не было возможности, да и сами методы анализа кривоваты, в первую очередь по причине недостатка этих самых данных, однако ж я ничего старался не преувеличивать и даже немного занижал средние значения, из научной, так сказать, скромности. Российскую, с позволения сказать, индустрию в расчет не брал, чтобы не вносить еще больший сумбур в свой набор и без того не вполне упорядоченных данных.

Получилось примерно следующее:

Если из топ 4500 мировых фондов (в первую очередь по объему капитала) убрать топ 500 (по доходности), то оставшиеся 4000 фондов за 5 лет (я взял участок янв 2017- янв 2022) принесли бы вам в среднем 0% прибыли.

Прям красота выходит: топ 4500 — топ 500 — 5 лет = 0%!

Т.е. если у вас по той или иной причине нет возможности инвестировать деньги в какой-то из лучших 500 мировых фондов, вы скорее всего получите доходность около нуля, инвестировав деньги в какой-то из оставшихся 4000 хедж-фонд.

Если же говорить вообще обо всех хедж-фондах, исключив 500 лучших, то почти в 90% случаев вы не получите никакой прибыли, в 20% случаев вы потеряете 30% капитала, в 5% случаев — 50% или более (это все так же за 5 лет).

На 10-летней дистанции дела у тех же самых фондов чуть лучше, но это не делает инвестиции в них безопаснее, по крайней мере для отдельно взятого человека. Да, чем дольше срок — тем ровнее эквити, в «здоровых» моделях это действительно так, но если фонд сам по себе сомнительный (а таких, опять же, большинство), то лишние 5 лет, на которые вы оставите деньги в этом фонде, значительно усилят уже другие риски, неторговые.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал