ХК Финанс

Экспертное мнение об ООО «ХК Финанс»

- 30 ноября 2023, 11:30

- |

Экспертное мнение

ООО «ХК Финанс» — компания высокого инвестиционного риска. Ведёт финансовую деятельность и этим опасна. Финансовое состояние и финансовая устойчивость неудовлетворительные. Динамика финансового состояния «горбатая» из-за непостоянных объёмов денежных поступлений и вечного перекладывания активов из пустого в порожнее и обратно. Компания максимально закредитована. Структура капитала полностью состоит из заёмных денег. 10 млрд заёмных денег, контора может сопоставить 47 млн собственных денег, которые наверняка не в конторе, комп с х286 процессором, табурет и коврик при входе в офис. Ликвидность компании обеспечена только краткосрочными финансовыми вложениями, то есть денег в конторе нет, а погашает долги она по графику. Поэтому периодически в контору идёт поток денег от дочек для закрытия долгов. Однако этот процесс в 47% случаев даёт сбой и конторы объявляют дефолт по причине отсутствия денег. Одним словом, инвестировать в контору не рекомендуется.

( Читать дальше )

- комментировать

- Комментарии ( 3 )

Главное на рынке облигаций на 13.10.2023

- 13 октября 2023, 11:19

- |

- «Якутская топливо-энергетическая компания» (ЯТЭК) сегодня начинает размещение трехлетних облигаций серии 001Р-03 объемом 6 млрд рублей. Регистрационный номер — 4B02-03-20510-F-001P. Бумаги включены во Второй уровень котировального списка. Ставка 1-6-го купонов установлена на уровне 15,35% годовых. Купоны ежеквартальные. Сбор заявок на выпуск прошел 10 октября. Организаторы — БКС КИБ, Газпромбанк и Россельхозбанк. Кредитный рейтинг эмитента — А(RU) со стабильным прогнозом от АКРА.

- «Группа Астон» сегодня начинает размещение по закрытой подписке пятилетних коммерческих облигаций серии КО-П05-002РС объемом 400 млн рублей. Ставка 1-4-го купонов установлена на уровне 14% годовых. Потенциальные приобретатели бумаг — клиенты Экспобанка. Кредитный рейтинг эмитента — BB+(RU) со стабильным прогнозом от АКРА.

- «Т1» установил ставку 1-6-го купонов двухлетних облигаций серии 001P-01 объемом не менее 1 млрд рублей на уровне 15,5% годовых.

( Читать дальше )

Главное на рынке облигаций на 02.10.2023

- 02 октября 2023, 12:33

- |

- «Охта Групп» со 2 по 6 октября планирует провести сбор заявок на трехлетние облигации серии БО-П03 объемом 500 млн рублей. Ориентир ставки 1-4-го купонов — 17% годовых, 5-8-го купонов — 16% годовых, 9-12-го купонов — 14% годовых. Купоны ежеквартальные. Предусмотрена возможность досрочного погашения бумаг через полгода по желанию эмитента. Организатором размещения выступит Совкомбанк. Техразмещение запланировано на 11 октября. Кредитный рейтинг эмитента — BB(RU) с позитивным прогнозом от АКРА.

- «Эксперт РА» присвоил рейтинг кредитоспособности «Солнечному свету» (бренд Sunlight) на уровне ruА- со стабильным прогнозом.

- «Азот» осуществил частичное досрочное погашение коммерческих облигаций серии 001КО-04 в размере 13,8% от номинальной стоимости одной бумаги на общую сумму 5,56 млрд рублей. Также компания выплатила совокупный дополнительный доход по облигациям в размере 55,6 млн рублей. Кредитный рейтинг эмитента — ruA+ со стабильным прогнозом от «Эксперта РА».

( Читать дальше )

Главное на рынке облигаций на 29.09.2023

- 29 сентября 2023, 15:01

- |

«Джи-групп» установила ставку купона трехлетних облигаций серии 002Р-03 объемом 2 млрд рублей на уровне 15,4% годовых на весь период обращения. Купоны ежеквартальные. Сбор заявок проходил 28 сентября. По выпуску предусмотрена амортизация. Организаторы — БКС КИБ, Газпромбанк, инвестиционный банк «Синара». Техразмещение пройдет 3 октября. Кредитный рейтинг эмитента — ruBBB+ со стабильным прогнозом от «Эксперта РА».

- Московская биржа зарегистрировала дополнительный выпуск облигаций МФК «Фордевинд» серии 001P-03 (дополнительный выпуск №1). Регистрационный номер — 4B02-03-00616-R-001P. Бумаги предназначены для квалифицированных инвесторов. Кредитный рейтинг эмитента — ruBB- со стабильным прогнозом от «Эксперта РА».

- «Авангард-Агро» 23 октября проведет оферту по выпуску облигаций серии БО-001Р-03. Эмитент планирует выкупить до 3 млн облигаций. Цена приобретения составит 100% от номинальной стоимости бумаг (1000 рублей). Период предъявления облигаций к выкупу — с 10 по 16 октября.

( Читать дальше )

Коротко о главном на 31.05.2023

- 31 мая 2023, 15:27

- |

- МФК «Быстроденьги» сегодня, 31 мая, начинает размещение выпуска облигаций объемом 300 млн рублей со сроком обращения 3,5 года. Ставка купона установлена на уровне 16% годовых на весь срок обращения. Купоны ежемесячные. По займу предоставлено поручительство от МКК «Турбозайм». По выпуску предусмотрено частичное досрочное погашение: по 20% от номинала будет погашено в даты окончания 36-го, 38-го и 40-го купонов, еще 40% от номинала погасят в дату завершения 42-го купона. Выпуск предназначен только для квалифицированных инвесторов. Организатор — ИК «Иволга Капитал».

- Московская биржа зарегистрировала выпуск облигаций МФК «Фордевинд» серии 001Р-01. Присвоенный регистрационный номер — 4B02-01-00616-R-001P. Бумаги включены в Третий уровень листинга и Сектор ПИР.

- Московская биржа зарегистрировала выпуск облигаций МФК «Лайм-Займ» серии 001P-02. Бумаги включены в Третий уровень листинга и Сектор ПИР. Присвоенный регистрационный номер — 4B02-02-00533-R-001P.

( Читать дальше )

Коротко о главном на 02.07.2022

- 04 июля 2022, 09:21

- |

Новый выпуск, понижение рейтинга и договор факторинга:

- Московская биржа зарегистрировала выпуск облигаций «ХК Финанс» серии 001P-08. Регистрационный номер — 4B02-08-36426-R-001P. Бумаги включены в Третий уровень котировального списка.

- «Эксперт РА» понизил рейтинг кредитоспособности НПП «Моторные технологии» до уровня ruB+ со стабильным прогнозом. Ранее у компании действовал рейтинг на уровне ruBB+ со стабильным прогнозом.

- Акционер «реСтор» принял решение заключить с Альфа-Банком годовой договор факторинга на сумму до 100 млн рублей. Согласно условиям договора «реСтор» обязуется уступать банку денежные требования к покупателям/заказчикам по оплате поставленных компанией товаров (выполненных работ или оказанных услуг), предусматривающих отсрочку платежа. Со своей стороны, банк обязуется предоставлять компании денежные средства в счет уступаемых требований. Договор может быть пролонгирован на срок до пяти лет.

( Читать дальше )

Коротко о главном на 15.11.2021

- 15 ноября 2021, 12:26

- |

Старт размещения, ставки купонов и кредитный рейтинг:

- Сегодня «ХК Финанс» начинает размещение по открытой подписке трехлетних облигаций серии 001P-07 объемом 1,5 млрд рублей. Регистрационный номер — 4B02-07-36426-R-001P. Ставка купона установлена на уровне 10,5% годовых на весь срок обращения бумаг, купоны ежеквартальные. По выпуску предусмотрена амортизация. Бумаги включены в Третий уровень котировального списка.

- «Аквилон-лизинг» установил ставку купона трехлетних облигаций серии БО-01-001P объемом 100 млн рублей на уровне 13,25% годовых на весь период обращения бумаг. Купоны ежеквартальные. По выпуску предусмотрена амортизация. Размещение выпуска начнется 16 ноября. Организатор — ИК «Риком-траст».

- 16 ноября «ЗАС Корпсан» начнет размещение выпуска коммерческих облигаций серии КО-П01 объемом 60 млн рублей. Регистрационный номер — 4CDE-01-00583-R-001P. Потенциальные приобретатели бумаг — ООО «ИК «Септем Капитал» и ее клиенты.

( Читать дальше )

Коротко о главном на 24.03.2021

- 24 марта 2021, 11:40

- |

Ставка купона, начало и итоги размещений:

- Сегодня «Атомстройкомплекс-Строительство» начинает размещение пятилетних облигаций серии БО-П01 на 1,15 млрд рублей. Ставка купона установлена на уровне 8,5% годовых и зафиксирована на первые полтора года обращения, купоны полугодовые. По выпуску предусмотрена оферта.

- Сегодня «ХК Финанс» начинает размещение выпуска трехлетних биржевых облигаций серии 001P-06 объемом 3 млрд рублей. Ставка купона установлена на уровне 7,5% годовых и зафиксирована на весь период обращения, купоны ежеквартальные.

- «Элемент Лизинг» полностью разместил трёхлетние облигации серии 001Р-03 объемом 4 млрд рублей за один день торгов. Ставка купона установлена на уровне 8,25% годовых, купоны ежеквартальные. По выпуску предусмотрена амортизация. АКРА присвоило выпуску кредитный рейтинг A-(RU).

( Читать дальше )

Коротко о главном на 22.03.2021

- 22 марта 2021, 09:56

- |

Новые выпуски, кредитный рейтинг и ставка купона:

- «Гарант-Инвест» зарегистрировал выпуск биржевых облигаций серии 002Р-03 на Московской бирже. Присвоенный регистрационный номер — 4B02-03-71794-H-002P от 19.03.2021.

- «ХК Финанс» зарегистрировал выпуск биржевых облигаций серии 001P-06 на Московской бирже. Присвоенный регистрационный номер — 4B02-06-36426-R-001P от 19.03.2021.

- Московская Биржа сообщила об изменении параметров ценных бумаг ГК «ПИК». Рейтинговое агентство «Эксперт РА» присвоило эмитенту рейтинг ESG на уровне ESG-II, что означает очень высокий уровень соблюдения интересов в области устойчивого развития при принятии ключевых решений.

- «Элемент Лизинг» определил дату размещения трёхлетних облигаций серии 001Р-03 объемом 4 млрд рублей — 23 марта. Ставка купона установлена на уровне 8,25% годовых, купоны ежеквартальные. Цена размещения — 100% от номинала. По выпуску предусмотрена амортизация.

( Читать дальше )

Коротко о главном на 16.11.2020

- 16 ноября 2020, 08:55

- |

Ставка купона, итоги размещения и оферты:

- «Онлайн Микрофинанс» установил ставку купона трехлетних облигаций серии 02 объемом 700 млн рублей на уровне 12,5% годовых. Ставка зафиксирована на весь срок обращения. Дата начала размещения — 17 ноября.

- «Каскад» в полном объеме выплатил доход по 5-му купону облигаций серии 001P-01 на сумму 11 млн 220 тыс. рублей.

- «Балтийский лизинг» подвел итоги оферты по облигациям серии БО-01. Владельцы бумаг не предъявили к выкупу ни одной ценной бумаги. Обязательств по выкупу не возникло.

- «ХК Финанс» завершил размещение биржевых облигаций серии 001P-05 объемом 650 млн рублей за один день торгов.

Подробнее о событиях и эмитентах на boomin.ru

План выплат купонов на сегодня в Ожидаемых событиях

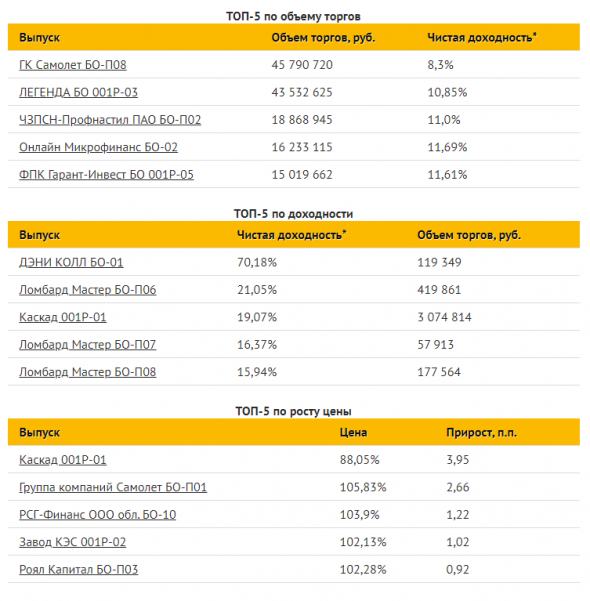

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал