Фундаментальный анализ валютного рынка

📊ИПЦ в Германии снизился до 2,2% в годовом исчислении. Фундаментальный и технический анализ EURUSD.

- 02 апреля 2024, 16:20

- |

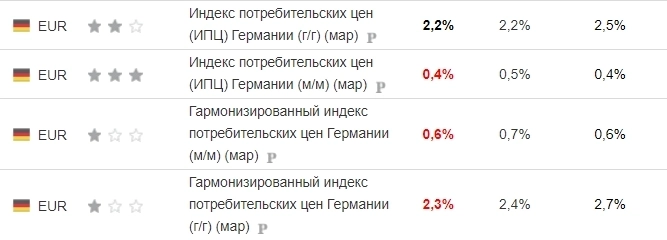

👉Сегодня были опубликованы предварительные данные по ИПЦ в Германии за март.

По итогам марта наблюдалось снижение ИПЦ с 2,5% до 2,2% в динамике г/г, что совпало с ожиданиями. По итогам месяца ИПЦ прибавил +0,4%, что даже оказалось лучше ожиданий в +0,5% м/м.

👉В тоже время базовый показатель (без учета цен на еду и энергию) снизился с 3,4% до 3,3% г/г. В динамике м/м базовый показатель прибавил +0,6%.

👉Не смотря на то, что в годовом исчислении у нас наблюдается прогресс, текущие темпы роста ИПЦ в 2024 году могут вызывать некоторые опасения. Текущее снижение годового показателя вызвано тем, что из статистики выпал март 2023 с показателем +0,8%. Текущее среднее значение месячного ИПЦ за последние 3 месяца составляет +0,333%, что указывает на годовую динамику в 4%. При этом показатель за последние 6 месяцев составляет +0,116%, что уже демонстрирует годовые темпы в 1,4%. Таким образом, если мы увидим продолжение ежемесячного прироста ИПЦ на уровне последних 3-х месяцев, то можно ожидать дальнейшего роста инфляции по году. Если же это просто всплеск последних 2-х месяцев и далее темпы ИПЦ вернуться в рамки последних 6 месяцев, то уже в следующем месяце инфляция в Германии вернется к целевой отметке.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

📉EURUSD пытается преодолеть уровень поддержки после публикации данных по производственному сектору США. Фундаментальный и технический анализ EURUSD.

- 01 апреля 2024, 18:05

- |

👉На открытии торгов в понедельник наблюдалось относительное спокойствие после достаточно оптимистичного выступления Пауэлла на конференции в Сан-Франциско.

👉Мери Дейли, открывавшая конференцию, не затронула тему ДКП в своем выступлении. Пауэлл же заявил, что вышедшие данные по индексу цен на личное потребление были «приятными для просмотра», хоть и отметил, что для уверенности в снижении инфляции ФРС хочет получить «более точные данные по инфляции, подобные тем, что были в прошлом году».

👉Но в целом тон Пауэлла я бы назвал более ястребиным. В частности, он отметил, что ФРС не реагировала остро на позитивные данные по ИПЦ в прошлом году и поэтому не будет реагировать на плохие данные за последние 2 месяца. Так же он отметил, что экономика США сильна и нет необходимости спешить с сокращением ставки. ФРС ожидает дальнейшее снижение ИПЦ как базовый сценарий, но готова удерживать ставку дольше, если инфляция не снизится. Так же он поделился мнением, что он не ожидает возврата ставки к уровню до пандемии. Еще одним условием начала снижения ставки Пауэлл так же отметил слабый рынок труда.

( Читать дальше )

📊Снижение ставки ФРС в июне уже под вопросом. Анализ валютного рынка.

- 28 марта 2024, 13:15

- |

👉Пока мы спали, Кристофер Уоллер (Глава правления ФРС и голосующий член Board of Governors), высказался о его взгляде на дальнейшие действия ФРС:

-«По-прежнему нет спешки» снижать ставки в текущей экономике.

-ФРС, возможно, потребуется сохранять текущую целевую ставку дольше, чем ожидалось.

-Необходимо увидеть дальнейший прогресс инфляции, прежде чем поддерживать снижение ставки.

-Нужны данные по крайней мере за пару месяцев, чтобы быть уверенным, что инфляция приблизится к 2%.

-По-прежнему ожидает, что ФРС снизит ставки позже в этом году.

-Сила экономики дает ФРС пространство для анализа данных.

-Данные свидетельствуют о меньшем количестве возможных снижений ставки в этом году.

-Экономика растет здоровыми темпами.

-Несмотря на прогресс в инфляции, последние данные были разочаровывающими.

-Данные показали неоднозначную динамику в сфере занятости.

-ФРС добилась значительного прогресса в снижении инфляции.

-Давление на заработную плату ослабевает.

-Нет уверенности, что производительность сохранится на нынешнем высоком уровне.

( Читать дальше )

📉Рынок все еще ожидает первого снижения ставки ФРС в июне. Анализ индекса доллара DXY.

- 26 марта 2024, 19:18

- |

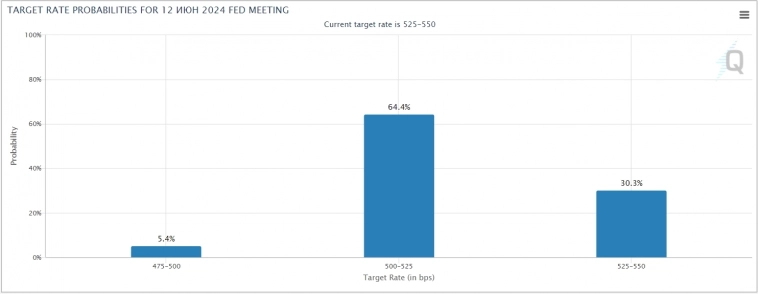

👉Согласно CME FedWatch Tool, вероятность снижения ставки ФРС в июне составляет 69,7%. При этом четкого мнения о дальнейших действиях ФРС после июньского заседания у рынка сейчас нет.

👉Последние комментарии чиновников ФРС при этом нельзя назвать позитивными. В частности, вчера Bostic заявил, что он ожидает только одного снижения ставки в этом году. В тоже время, по его мнению, пока экономика и рынок труда демонстрируют силу, не нужно спешить снижать инфляцию до 2%. Следом выступала Cook и отметила, что ФРС должен осторожно подходить к снижению ставки, чтобы дать больше времени для замедления инфляции.

👉Некоторые аналитики уже начинают давать прогнозы, что ФРС и вовсе не станет снижать ставки в этом году. Такие прогнозы можно услышать от частной компания по управлению инвестиционными фондами Vanguard и экономиста Ларри Саммерса. Последний указывает на то, что безработица находится ниже того уровня, который члены ФРС считают максимальным потенциалом, а инфляция, даже по прогнозам чиновников, в ближайшие два года будет выше таргета. Темп роста ВВП опережает потенциальный уровень. Финансовые условия можно охарактеризовать как очень свободные.

( Читать дальше )

📈Пауэлл о компания не видят проблем в последних данных по инфляции. Анализ индекса доллара DXY

- 22 марта 2024, 14:05

- |

👉На позавчерашнем заседании ФРС снова принял решение сохранить ставку на текущем уровне, как это и прогнозировалось. Основная интрига была в том, на сколько последние данные по ИПЦ в США повлияли на прогнозы ФРС по дальнейшему ДКП.

👆🏻На фоне ожиданий ужесточения риторики регулятора мы и наблюдали коррекцию на фондовом и криптовалютном рынках, а так же укрепление USD. Но ФРС в итоге свои прогнозы на 2024 год не скорректировала: планы по снижению ставок в этом году остаются в силе, а так же планируется замедление темпов количественного ужесточения. При этом Пауэлл заявил, что сокращение ставок может начаться «довольно скоро».

👉При этом некоторые моменты в прогнозах ФРС все-таки были смещены в пользу ужесточения. В частности, сократился прогноз снижения ставки в 2025 году. Но судя по всему, рынок в данный момент решил сосредоточится на более близком периоде и игнорировал долгосрочные прогнозы. CME FedWatch Tool по прежнему ожидает первое снижение ставки ФРС в июне с вероятностью 62,8%.

( Читать дальше )

📊Инфляция в Великобритании оказалась ниже ожиданий по итогам февраля. Разбираемся в деталях, анализ GBPUSD

- 20 марта 2024, 15:47

- |

👉Сегодня были опубликованы данные по ИПЦ в Великобритании за февраль, которые оказались немного ниже ожиданий: +0,6% м/м против +0,7% м/м. В годовом исчислении показатель так же снизился с 4% до 3,4% против ожиданий в +3,5% г/г.

👉Базовый показатель ИПЦ (без учета цен на еду и энергию) так же оказался лучше ожиданий и составил +0,6% м/м и +4,5% г/г.

👉Основной причиной снижения годового показателя является эффект высокой базы, из расчетов выпал февраль 2023 с показателем +1,1% м/м. Кстати, этот эффект будет способствовать и дальнейшему снижению годовых темпов ИПЦ еще как минимум 3 месяца.

👉Не смотря на то, что показатель оказался ниже ожиданий, месячный прирост +0,6% — довольно высокое значение, которое стало максимальным значением с мая 2023 года. При этом средние темпы ИПЦ за последние 3 месяца и за последние 6 месяцев даже с учетом этого роста на 0,6% сохраняются неплохие, +0,133% и +0,116% соответственно. Т.е. если февральский показатель — разовый всплеск, то ничего критичного не произойдет, так как при сохранении этих значений годовой показатель опустится ниже 2% уже по итогам апреля.

( Читать дальше )

📈Канадский доллар упал до максимума 2024 года на фоне более низкой, чем ожидалось, инфляции в феврале. Анализ USDCAD.

- 20 марта 2024, 12:24

- |

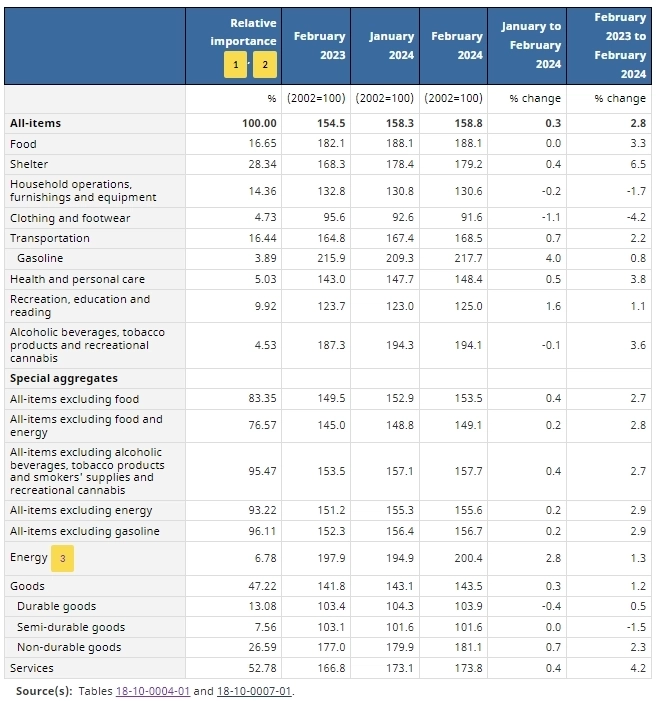

👉Вчера вышел довольно неплохой отчет по ИПЦ в Канаде. Инфляция хоть и подросла на +0,3% в феврале, но это оказалось сильно лучше ожиданий в +0,6%. Так же продолжил снижаться и годовой показатель, с +2,9% до +2,8%.

👉В разрезе отчет похож на то, что мы видели в США: хорошая динамика в ценах на еду (0% м/м), сильный рост цен на бензин (+4% м/м) и стабильность роста в ценах на услуги (+0,4% м/м).

👉Но вот динамика темпов ИПЦ за последние 3 и 6 месяцев — позитивная, а значит текущий рост на +0,3% м/м можно обозначить как некоторую погрешность. Это позитивный момент и дополнительный аргумент для Банка Канады, что можно начинать смягчать ДКП без оглядки на ФРС.

👉Соотношение покупателей и продавцов в паре USDCAD имеет перевес последних: 29,8% покупателей против 70,2% продавцов, что указывает на некоторую вероятность продолжения восходящего движения.

👉Технический обзор и выводы по дальнейшему глобальному и локальному поведению канадского доллара (USDCAD) уже выложил в моем телеграмм-канале: t.me/+Kk6-fx5JxuExMmYy

( Читать дальше )

📊Банк Японии повысил ставку впервые за 17 лет. Разбираемся куда дальше пойдет USDJPY.

- 19 марта 2024, 18:30

- |

👉В своем докладе ЦБ отметил, что стабильный рост цен в 2% наконец достигнут и они повышают ставку и прекращают контроль кривой доходности 10-летних облигаций. Темпы покупки гос. облигаций Банк Японии при этом оставляет на прежнем уровне и готов при необходимости эти темпы увеличить в случае резкого роста доходности.

👉Но вот покупки биржевых ETF и инвест. фондов недвижимости прекращаются. Так же будут снижаться покупки корпоративных облигаций и в планах полностью прекратить покупки корпоративных долгов через год.

👉Соотношение покупателей и продавцов в паре USDJPY имеет перевес последних: 33,9% покупателей против 66,1% продавцов, что указывает на некоторую вероятность продолжения восходящего движения.

👉Технический обзор и выводы по дальнейшему глобальному и локальному поведению Йены (USDJPY) уже выложил в моем телеграмм-канале: t.me/+Kk6-fx5JxuExMmYy

📈Япония впервые за 17 лет планирует повысить ставку. Анализ USDJPY

- 18 марта 2024, 15:42

- |

👉Завтра состоится заседание Банка Японии и решение по ставке. Goldman Sachs ожидает, что ЦБ Японии повысит ставку и это будет выход из режима «отрицательных ставок», который был установлен в 2016 году. Ожидается, что ставка будет повышена до диапазона 0%-0.1%.

👉Bloomberg сообщает, что крупные фонды, такие как BlackRock и другие начали активно шортить госбонды Японии и делать ставку на JPY в преддверии выхода страны из режима отрицательных ставок.

👉Соотношение покупателей и продавцов в паре USDJPY имеет перевес последних: 34,4% покупателей против 65,6% продавцов, что указывает на некоторую вероятность продолжения восходящего движения.

👉Технический обзор и выводы по дальнейшему глобальному и локальному поведению японской йены (USDJPY) уже выложил в моем телеграмм-канале: t.me/+Kk6-fx5JxuExMmYy

📉ЕЦБ начнет снижать ставку уже весной? Анализ валютной пары EURUSD

- 15 марта 2024, 15:38

- |

📉EURUSD после создания двух ложных пробоев уровня сопротивления в диапазоне 1.0920 — 1.0940 так и не смог закрепиться и снизился до уровня поддержки в диапазоне 1.0880 — 1.0890.

👉Если в США у нас все больше сигналов от чиновников и экономики, что снижать ставку еще рано, то в ЕЦБ риторика выглядит все более «голубиной». Вчера представитель ЕЦБ Stournaras заявил, что ЕЦБ необходимо в ближайшее время начать снижать процентные ставки — до летних каникул. Особой реакции рынка на это высказывание не было, но если такие голоса начнут звучать чаще, то рынок может начать оценивать снижение ставки ЕЦБ намного раньше, чем ФРС и это окажет давление на EUR.

👉Соотношение покупателей и продавцов в паре EURUSD уже имеет небольшой перевес первых: 53,9% покупателей против 46,1% продавцов, что указывает на некоторую вероятность продолжения нисходящего движения.

👉Технический обзор и выводы по дальнейшему глобальному и локальному поведению пары EURUSD уже выложил в моем телеграмм-канале: t.me/+Kk6-fx5JxuExMmYy

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал