Фондовый рынок

Индекс S&P500 – новый максимум и новые цели наверху

- 10 ноября 2021, 15:49

- |

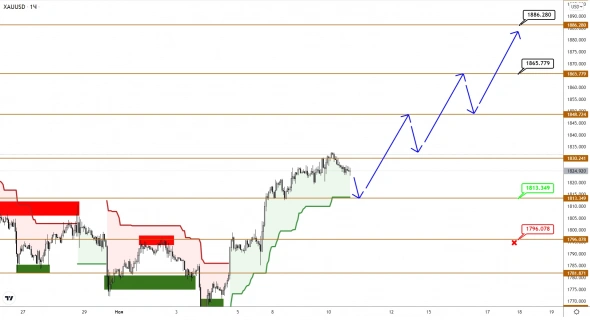

XAUUSD

Реализация сценария: исполнен

Золото наконец развило ожидаемое восходящее движение, согласно предполагаемому сценарию, отработав поставленную цель. Правда, перед этим цена провалилась немного ниже ожидаемого, нарушив сигнальную зону, но почти сразу вернулась выше, при этом перейдя в зеленую зону супертренда, после чего развило устойчивый рост, который дотянулся до целевой области в части его нижней границы на 1830.

Котировки развили восходящую волну и сейчас торгуются вблизи внутридневного максимума, уверенно держась в зеленой зоне супертренда, что свидетельствует о текущем доминировании быков. Вполне можно ожидать развития этого тренда к новым максимумам в рамках следующей волны роста.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Данные по безработице и QE от ФРС

- 05 ноября 2021, 15:49

- |

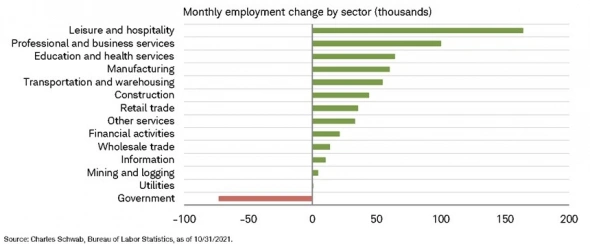

⚡️Безработица в США 4.6% (ранее 4.8; прогноз 4.7%)

⚡️Количество новых рабочих мест вне с/х 604K при прогнозе в 400к

В целом статистика хорошая, но обратите внимание на то, что уровень участия остался неизменным на уровне 61.6%, что говорит о том, что американцы продолжают сидеть дома.

🤔 Показатель количество новых рабочих мест вне с/х вроде бы хороший, но за сентябрь и август изменён в пользу снижения. Что не есть хорошо!

😳 Уровень зароботных плат продолжил свой рост, что в целом предсказуемо на +0,4% м/м и +4,9% г/г

😮 Сектор «отдых и индустрия гостеприимства» добавили 1/3 мест за октябрь.

❗️ Итог: данные очень хорошие и говорят о том, что рынок труда восстановился на примерно 81%. Но для нас эти данные хороши тем, что уровень участия всё ещё низкий, а значит ФРС продолжит свой медленный и постепенный курс на сокращение программы скупки активов на 15 миллиардов долларов, то есть смысла ускорять сокращение — НЕТ! Очень круто и очень позитивно!

👉🏻 Не вижу препятствий для роста рынков!

P.S. заходи на огонёк в телегу DarthTraders

Пару слов перед решением ФРС

- 03 ноября 2021, 20:45

- |

ФРС США находится в сложном положении, так как рост инфляции, снижение рейтинга Байдена на фоне всех проблем в том числе и инфляции, а также возросшая неопределённость в вопросе: а временная ли инфляция или устойчивая? – привели к тому, что ФРС США нужно менять свою денежно-кредитную политику.

Если ФРС начнёт более жёстко ужесточать денежно-кредитную политику сейчас, начиная с сокращения стимулов, то с учётом того, что экономика США по итогам третьего квартала потеряла импульс от стимулов, то США рискуют впасть в стадию замедления роста уже после начала сокращения. И, кстати, не факт, что у ФРС получится контролировать инфляцию, так как рост цен идёт в целом по миру, а не в рамках одной – двух стран.

Если ФРС решит повременить с сокращением стимулирующих мер, то есть риск, что США могут столкнуться с более высокой и устойчивой инфляцией, и всё равно придётся ужесточать денежно-кредитную политику, что в итоге приведёт, как и в первом случае к грубо говоря рецессии.

Но какой выход из ситуации?

( Читать дальше )

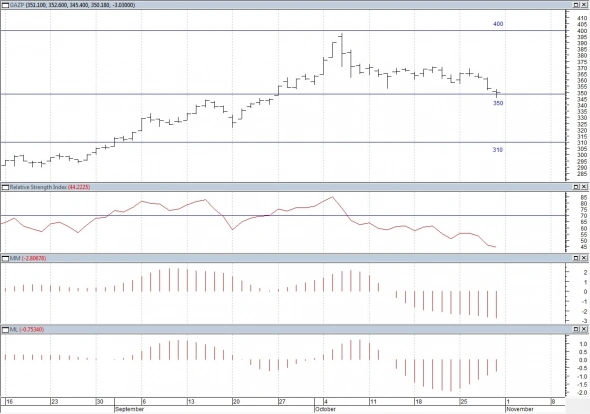

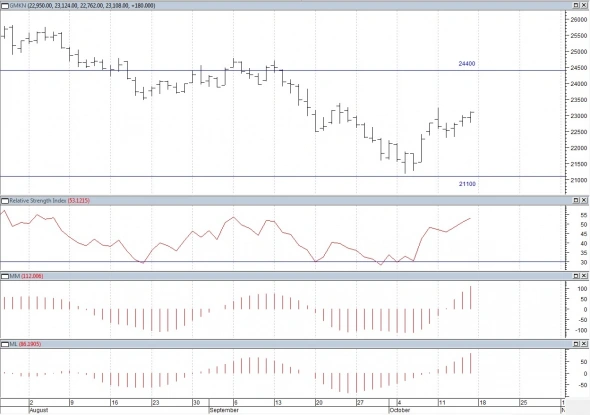

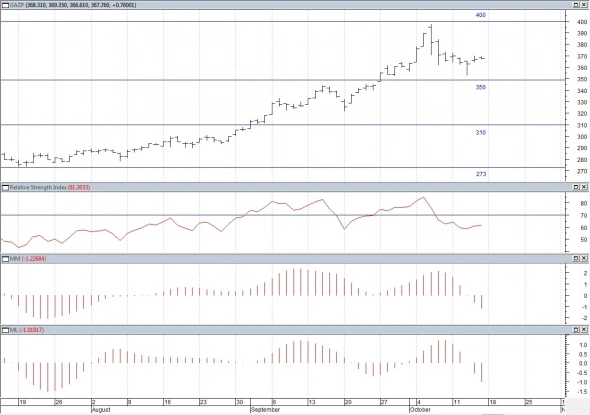

Технический анализ Акций РФ. Лукойл выполнил цель роста.

- 01 ноября 2021, 14:09

- |

На прошедшей неделе акции Лукойла выполнили цель роста 7500.

Акции Газпрома закрылись на уровне 350.

RSI и MACDы нейтральные.

Уровень сопротивления: 400.

Уровни поддержки: 350, 310 и 273.

Рекомендуется торговать от уровней.

Акции ГМКН закрылись на уровне 22170.

RSI и MACDы нейтральные.

Уровни сопротивления: 24400, 27000 и 31000.

Уровень поддержки: 21100.

Рекомендуется удерживать 50% длинных позиций, стоп в б/у (21100+).

( Читать дальше )

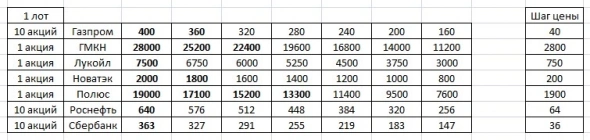

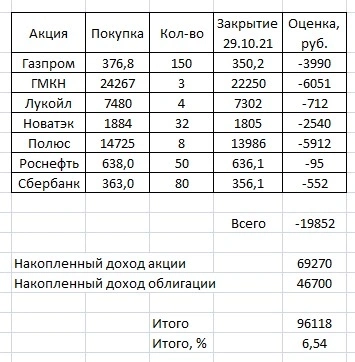

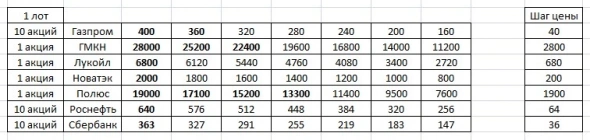

Торгуем по динамической лесенке. Лукойл +2720 рублей.

- 01 ноября 2021, 14:03

- |

На прошедшей неделе акции Лукойла проданы по 7480 рублей. Прибыль +2720 рублей.

Депозит 1.470.000 рублей.

Лимит на 1 акцию 210.000 рублей. Лимит на 1 сделку 30.000 рублей.

Сетка по акциям Лукойла изменилась.

Текущая сетка динамической лесенки.

Лукойл Sell 25.10 7480 4 акции. Long25.10 7480 4 акции.

Новатэк Long27.10 1800 17 акций.

Текущие позиции по акциям.

Газпром Long 06.10 396,0 70 акций. Long13.10 360,0 80 акций.

ГМКН Long12.04 25200 2 акции. Long28.09 22400 1 акция.

Лукойл Long25.10 7480 4 акции.

Новатэк Long13.09 1980 15 акций. Long27.10 1800 17 акций.

Полюс Long19.04 15200 6 акций, Long31.08 13300 2 акции.

Роснефть Long28.09 638,0 50 акций.

Сбербанк Long10.08 363,0 80 акций.

Текущая лесенка по акциям.

( Читать дальше )

Crocs. Обувной гигант

- 21 октября 2021, 12:27

- |

❕Разбор Crocs❕

🟢Тикер CROX

Crocs, Inc. вместе со своими дочерними компаниями разрабатывает, производит, продает и распространяет повседневную обувь и аксессуары для мужчин, женщин и детей.

▪️Мультипликаторы

P/E=14.95 ( хорош, относительно среднего по сектору = 20)

P/S=4.97

Маржинальность бизнеса = 35.3%

ROE (Возврат на капитал) = 257%

ROA (Рентабельность активов) = 57.5%

▪️Теханализ

Акции находятся в бычьем восходящем тренде с марта 2020 года. RSI, стохастик на верхней границе в пределах канала (многовероятна коррекция до уровня локальной поддержки 132-136$)

▪️Достоинства

Прибыль выросла на 437,7% за последний год.

Ожидается, что прибыль будет расти на 5,71% в год.

Ритейлер устанавливает новую цель ускоренного Bayback в размере $500 млн. к концу года.

Crocs обязалась перейти к нулевым выбросам к 2030 году «комфорт без углерода».

▪️Риски

❌Имеет высокий уровень долга ($386.4 млн).

❌Значительные инсайдерские продажи со стороны руководства за последние 3 месяца.

❌Действительно ли в дальнейшем будет такой высокий спрос на продукцию, как в пандемию?

( Читать дальше )

Разбор компании Apple

- 19 октября 2021, 08:45

- |

❗️Разбор компании Apple❗️

🍏Тикер AAPL

Американская корпорация, производитель персональных и планшетных компьютеров, аудиоплееров, телефонов, программного обеспечения; владеет платежным сервисом Apple Pay.

▪️Мультипликаторы

P/E = 28.6 (Хуже относительно тех. сектора, где P/E=20.4)

P/S = 6.95

Маржинальность бизнеса = 25%

ROE (Возврат на капитал) = 126.12%

ROA (Рентабельность активов) = 26.82%

Ebitda (Прибыль до вычета налогов) = $110.93 млрд

▪️Текущая ситуация:

После презентации новых айфонов и коррекции индекса откатились от исторического максимума на -10%. Многие индикаторы по-прежнему показывают перекупленность.

▪️Достоинства

👉У компании стабильное финансовое положение. Чистый долг находится ниже 0 последние 10 лет, что говорит о том, что денежных средств в краткосрочных вложениях и на счетах больше, чем долгов у компании.

👉Чистая прибыль выросла с $26 млрд до $87 млрд или +235% за 10 лет.

👉Комплексная экосистема Apple способствует покупке не только базовых, но и второстепенных продуктов компании. За счет этого активно развивается сегмент услуг.

▪️Риски

❌ Основным риском для компании на данный момент являются действия США и прочих стран по ограничению деятельности монополий.

❌ С появлением каждой новой модели возможности для революционных изменений в девайсе уменьшаются, что удлиняет цикл обновления смартфонов пользователями, соответственно, влечёт уменьшение прибыли.

❌ Актуальный риск для 2020-2021 года — нехватка микросхем, что уже повлияло на поставку Iphone 13.

▪️Вывод

Apple остаётся одной из лидирующих технологических компаний мира с возможностью развития, роста и поглощений других технологических компаний. Драйвером роста может стать старт продаж новой линейки гаджетов с 24 сентября.

Считаю, что акции Apple в портфеле долгосрочного инвестора имеют место быть, несмотря на свою перекупленность в моменте. Справедливая цена для меня: 120-125$.

На более глубокой просадке Apple вполне можно покупать.

❗️❗️❗️Не является индивидуальной инвестиционной рекомендацией.

Больше информации можно увидеть в моем телеграмм канале, закрепленном в шапке профиля.

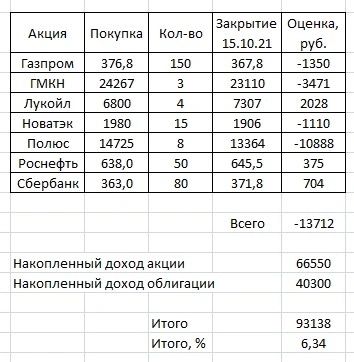

Технический анализ Акций РФ.

- 18 октября 2021, 09:10

- |

Акции Газпрома закрылись на уровне 368.

RSI и MACDы нейтральные.

Уровень сопротивления: 400.

Уровни поддержки: 350, 310 и 273.

Рекомендуется торговать от уровней.

Акции ГМКН закрылись на уровне 23110.

RSI и MACDы нейтральные.

Уровни сопротивления: 24400, 27000 и 31000.

Уровень поддержки: 21100.

Рекомендуется удерживать 50% длинных позиций, стоп в б/у (21100+).

( Читать дальше )

Торгуем по динамической лесенке.

- 18 октября 2021, 09:04

- |

Депозит 1.470.000 рублей.

Лимит на 1 акцию 210.000 рублей. Лимит на 1 сделку 30.000 рублей.

Текущая сетка динамической лесенки.

Газпром Long13.10 360,0 80 акций.

Текущие позиции по акциям.

Газпром Long 06.10 396,0 70 акций. Long13.10 360,0 80 акций.

ГМКН Long12.04 25200 2 акции. Long28.09 22400 1 акция.

Лукойл Long25.06 6800 4 акции.

Новатэк Long13.09 1980 15 акций.

Полюс Long19.04 15200 6 акций, Long31.08 13300 2 акции.

Роснефть Long28.09 638,0 50 акций.

Сбербанк Long10.08 363,0 80 акций.

Текущая лесенка по акциям.

( Читать дальше )

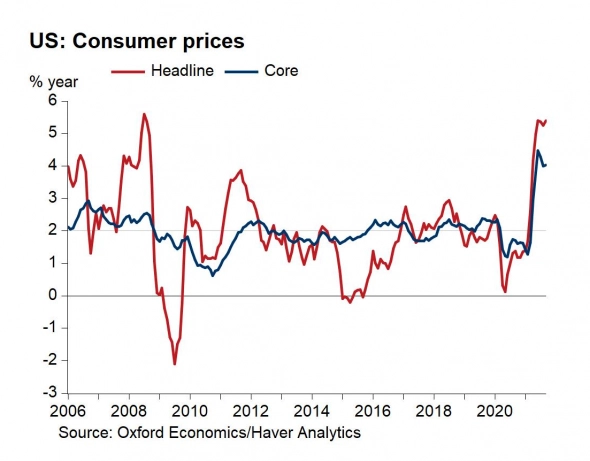

Беглый обзор по инфляции в США от Евгена

- 13 октября 2021, 15:51

- |

❗️Инфляция в США всё ещё остаётся на высоком уровне 5.4%, что выше прогноза на 0.1%

▪️ Газ, продукты питания и товары продолжают оставаться ключевыми факторами инфляции. Цены на продукты питания в целом один из самых больших компонентов возросшей инфляции.

▪️ Цены на подержанные автомобили продолжают снижение в сентябре на -0.7%, но остаются на 24% выше, чем в прошлом году. Цены на новые автомобили выросли на 1,3%, что связано с продолжающимся нарушением цепочек поставок.

👉🏻 Эти данные дают нам понимание того, что инфляция в США проявляет признаки устойчивого характера особенно в преддверии периода праздников в конце года, так как те самые праздники и дальше будут воздействовать на рост цен на товары и продукты.

▪️ Базовая инфляция за исключением самых волатильных компонентов энергии и продуктов питания, показывает устойчивый рост цен в районе 4%, что говорит о самом высоком росте цен с 2008 года.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал