Талеб

Красивый профиль позиции в опционах - еще не залог хорошего результата

- 30 ноября 2020, 11:41

- |

Этот пост, на мой взгляд, инетересен тем, что дает представление о выгодности определенных идей, которые на первый взгляд кажутся очень перспективными, но когда вы подходите к ним с точки зрения холодного расчета, они становятся не столь интересными. Можно сказать, что этот пост очень хорошо подходит по своей тематике к моему другому посту "Фьючерсы и опционы, чем и когда выгодно страховать свои позиции?", но не является его продолжением или дополнением.

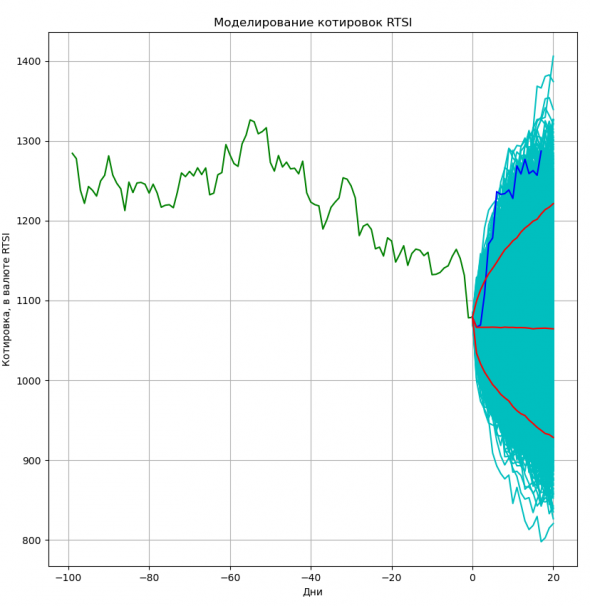

На прошлой неделе для подписчиков своего закрытого Telegram канала я изложил мысль поставить на падение российского рынка акций через покупку PUT SPRED на индекс RTSI. Вообще я бы с бОлшим удовольствием это делал через опционы на IMOEX, но там у нас «три калеки», поэтому приходится прибегать к решениям не комфортным (по крайней мере для меня).

Идея была следующая:

Рассматривая«оптимистичную» картинку в индексе MCFTR (IMOEX с учетом дивидендов), захотелось поглядеть, что там у нас с опционами. К сожалению, опционы на индекс IMOEX совсем неликвидны, поэтому приходится смотреть на опционы на RTSI (картинка по которому, тоже очень «оптимистична»).

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 13 )

Инструменты гигантов. Глава: Богатство. Секреты успеха, приемы повышения продуктивности и полезные привычки выдающихся людей. Тим Феррис

- 01 октября 2020, 10:01

- |

Как фонд Нассима Талеба заработал на "Черном лебеде" 4144% за год

- 02 сентября 2020, 05:25

- |

P.S. буду признателе за +, в знак благодарности за труды.

( Читать дальше )

11 книг по менеджменту. Часть 2. Сам себе MBA. От хорошего к великому. Не работайте c мудаками. Талеб

- 22 июля 2020, 15:20

- |

Прогнозирование

- 21 мая 2020, 20:04

- |

В сегодняшнем посте я хотел бы обсудить тему прогнозирования на финансовых рынках и обратиться к мнению авторитетных источников. Но перед тем, как читать пост далее, поставьте ему лайк, т.к. я уверен, он его заслуживает.

Уверен, вам не раз встречались аналитические статьи со всевозможными прогнозами а-ля «Потенциал роста акций «Магнита» составляет 52% в перспективе года» или предположения известных людей, например, Сечина («Нефть по 150$ через 5 лет» в 2014 году перед обвалом) или даже Путина («Мировая экономика рухнет при сохранении цены на нефть $80» — октябрь 2014 г.).

Я разделяю мнение Нассима Талеба о том, что невозможно (или, по крайней мере, крайне трудно) прогнозировать что-либо на фондовом рынке относительно цен в будущем. Да и не только на фондовом рынке, а в целом будущее. В его книге «Черный лебедь» есть примечательный пример, иллюстрирующий сложность прогнозирования будущих событий.

Так вот в этом примере описано прогнозирование передвижения бильярдного шара по столу. Приведу цитату из книги:

«Если вы знаете все основные параметры покоящегося шара, можете рассчитать сопротивление поверхности стола и силу удара, то довольно просто определите, что случится при первом столкновении. Предсказать последствия второго удара будет труднее, но тоже возможно: придется лишь уточнить уже измеренные параметры. Но чем дальше, тем хуже: для корректного расчета девятого удара нужно учесть гравитационное воздействие тела, находящегося возле стола. А для расчета пятьдесят шестого удара в ваших вычислениях должны будут присутствовать все элементарные частицы Вселенной. Электрон на краю Вселенной, отделенный от нас 10 миллиардами световых лет, может оказать значимый эффект на результат. Помните о дополнительной трудности: нужно также принять во внимание все прогнозы относительно местоположения этих переменных в будущем. Чтобы предсказать движение бильярдного шара по столу, нужно знать динамику всей Вселенной, каждого атома!»

Переводя этот пример на финансовый лад, получается, что цены на активы зависят от множества причин: от банальных спекуляций до политических решений. И чем длиннее горизонт прогнозирования, тем больше становится неопределенностей.

Я изредка совершаю сделки с расчетом получения прибыли в краткосроке. Но я не ищу эти возможности специально, чтобы заработать, т.к. это невероятно трудно. Я лишь использую возможности, которые рынок сам дает. Вспомните, например, покупку Группы ПИК в прошлом году. Тогда один акционер просто продал свой пакет, отчего акция рухнула более чем на 10%, но это никак не влияло на хорошие тогда финансовые показателикомпании. Я купил в этот момент, акция восстановилась, и я продал. Просто факты, ничего более.

Поэтому в инвестициях нужно в первую очередь руководствоваться фактами, а не прогнозами аналитиков, а тем более политиков. И когда я читаю ленту новостей из финансовых рынков, мой мозг уже автоматом отбрасывает оценочные суждения и прогнозы всяких брокеров и т.п. и останавливается только на фактических данных.

А еще у меня есть блог в инстаграм:

www.instagram.com/long_term_investments/?hl=ru

Подписывайся, не пожалеешь :)

Мастер-класс обезьянки Луши

- 21 апреля 2020, 01:54

- |

[Очерк написан в начале или в середине 2010 г. для сетевого журнала «Валютный спекулянт» (издавался ДЦ «Акмос Трейд», сейчас его уже нет)]

В конце прошлого года трейдерское сообщество немало повеселила история про цирковую обезьянку по кличке Луша. Луше, потехи ради, «предложили» сформировать инвестиционный портфель: разложили перед ней 30 кубиков с написанными на них названиями акций. Обезьянка, руководствуясь какими-то ей одной ведомыми соображениями, выбрала восемь кубиков, — и между восемью соответствующими акциями российского фондового рынка организаторы забавы распределили виртуальный миллион рублей. В результате, по итогам 2009-го года, инвестиционный портфель Луши показал доходность выше, чем у 96% ПИФов, где портфели формируют профессионалы с высшим экономическим образованием.

Годами двумя раньше сходную забаву устроила компания американских трейдеров. Они нарисовали на листе бумаги круг, расчертили его на секторы, вписали в секторы названия акций и стали играть в дартс — метать дротики в круг; в какой сектор дротик попадал, ту акцию в виртуальный портфель и включали. Результат вышел примерно как у Луши. То есть блестящий результат.

( Читать дальше )

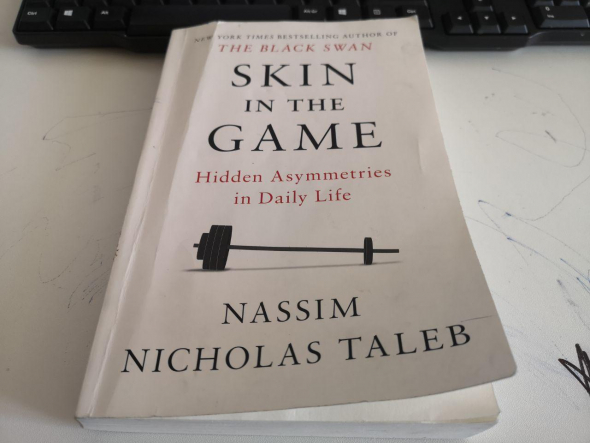

Талеб. Шкура в игре. Интересные мысли. Часть III.

- 05 апреля 2020, 19:16

- |

Рецензия моя была тут. Дополнение с интересными мыслями выписал тут.

👉если вы хотите оказать миру услугу, снизить бедность — начните бизнес.

👉смелость (принятие риска) — высочайшая добродетель. Нам нужны предприниматели.

👉сначала выживание, потом уже правда, понимание и наука.

👉вероятность краха стремится к единице, если вы берете на себя тысячу мелких незначительных рисков, которые незаметно перемножаются

👉это же касается здоровья человека: каждый маленький риск, который ты добавляешь, снижает ожидаемую продолжительность жизни

👉Buffett: to make money you must first survive

👉секрет успеха Баффета: жесткий фильтр. Подбирать только идеи, которые прошли этот фильтр.

👉очень успешные отличаются от успешных тем, что почти всегда говорят «нет».

👉не стоит думать, что история человечества — это череда бесконечных войн. Просто мирная жизнь и торговля — это не то, что интересует людей. Поэтому историки в основном занимаются войнами.

👉думать, что коронавирус не опаснее гриппа — наивный эмпиризм

👉центральная асимметрия жизни: в стратегии, которая может крахнуть, никакие выгодны не перевешивают риск краха

👉на каждую богатую жопу найдется продавец, который будет продавать втридорога тот же самый товар

👉люди часто едят в дорогих ресторанах именно потому что могут себе позволить это, а не потому что оно лучше

👉если ты богат, то чтобы сохранить друзей, тебе надо скрывать свое богатство. Менее очевидно: если хочешь сохранить друзей, скрывай свое образование и эрудицию. Люди могут нормально общаться, если не чувствуют, что один возвышается над другим.

👉люди хотят быть на равных, во всяком случае для того, чтобы сложился диалог.

( Читать дальше )

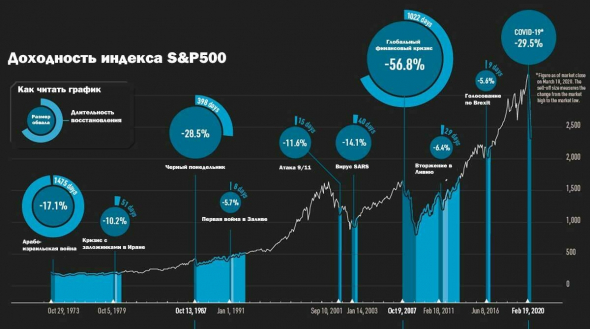

«Черные лебеди»: история крупнейших обвалов на фондовом рынке

- 01 апреля 2020, 14:18

- |

Далее можно тут прочесть: https://vc.ru/finance/116707-chernye-lebedi-istoriya-krupneyshih-obvalov-na-fondovom-rynke в целом неплохая статейка, правда большая, полностью копипастить лень.

Талеб отказался. Если это лебедь, то белый!

- 01 апреля 2020, 10:47

- |

Экономист Нассим Талеб, который ввел термин «черный лебедь» и написал книгу «Черный лебедь. Под знаком непредсказуемости», заявил: нельзя приписывать пандемию коронавируса к подобного рода явлениям.

По его мнению, вспышка была предсказуема, поэтому если это и «лебедь», то «белый», заявил он в интервью Bloomberg.

** ох, как я его понимаю!

Конечно, предсказуема. Но не всеми, а только специалистами по птичкам.

«Черными лебедями» экономист назвал непредвиденные события, которые оказывают значительное воздействие на экономику. «Меня так раздражают люди, которые говорят, что это „черный лебедь“», — подчеркнул он.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал