ТАТНЕФТЬ

3 в 1: про хрупкость, про рынок / портфель / акции / фьючерсы и про психологию

- 13 апреля 2023, 19:30

- |

Друзья,

В этом выпуске – сразу 3 темы.

1.

Хрупкость и высокие риски малого бизнеса.

Применительно к telegram – за что может быть блокировка (публикация статьи или информации, на которую есть авторское праву, чужие ресурсы, высказывания, за которые к Вам могут быть претензии и многое другое), почему у некоторых блогеров много телеграмм каналов.

2.

Что я думаю о рынках.

На позитив настраивают

- рост ED (EUR/USD),

- РОСТ ЗОЛОТА (уровень $2 000 был сопротивлением, а стал поддержкой).

Мой портфель и почему он именно такой.

Главные по весу активы:

#СБЕР

#Полюс

#НОВАТЭК

#Роснефть

#Татнефть

остаются перспективными.

Подробнее — в закрытых канале и чате (надёжнее, потому что закрытые).

ФОРТС: ED лонг с 30 12 2022г., с учетом плеча 8,5, плюс около 50%.

3.

Рынок колбасит (боковик).

ВСМПО Ависма, СПБ Банк и другие стремительные истории:

рынок новичков «завидит», но

полезно посчитать, стал ли счёт больше от дёрганий или

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 1 )

Дивиденды Таттелекома

- 13 апреля 2023, 14:10

- |

Акционеры «Таттелеком» утвердили дивиденды по итогам 2022 года в размере ₽0,05085 на одну обыкновенную акцию.

Последний день покупки бумаг для получения дивидендов – 14 апреля 2023 года.

t.me/prostoiinvest

$SFTL

- 12 апреля 2023, 07:20

- |

По остальным позициям ($BSPB, $MOEX, $RNFT, $TATN) усреднился, пока все занимались распродажей…

Фавориты российского рынка: кто перекуплен, кто недооценен

- 11 апреля 2023, 17:08

- |

Рынок РФ отлично растет на слабом рубле, сильной нефти и удорожании металлов. Пройдемся по нашему списку фаворитов, отметим акции, которые идут с опережением, и те, у которых основной потенциал еще впереди.

Нефть и газ

Наши основные фавориты: ЛУКОЙЛ (долгосрочно) и Татнефть (на квартал и год) — при этом оба входят в нашу дивидендную корзину на ближайший год. Остальные тяжеловесы имеют умеренно-позитивную или нейтральную оценку.

По динамике с начала года явно выбиваются акции Сургута, особенно префы: растут почти вдвое быстрее отраслевого индекса и рынка акций в целом. На более длинной дистанции (если брать все полгода ралли) они также лидируют.

Среди отстающих — Татнефть, прежде всего обыкновенные акции. Она, напротив, идет с отставанием от индекса, что отчасти связано с выплатой дивиденда (в сумме за полгода более 12%) и последующим гэпом.

Техническая картина в целом подтверждает такой расклад: префы Сургута перекуплены по основным осцилляторам (RSI более 80), а у Татнефти MACD (на 12 и 26 дней) сигнализирует о легкой перепроданности.

( Читать дальше )

✅Татнефть

- 11 апреля 2023, 14:33

- |

Предполагаю что идет к завершению волна [с]: t.me/TerritoryofTrading/6043

Не хватает последней, завершающей волны v.

Повышается риск ее удержания.

Российский рынок глазами Midjourney

- 11 апреля 2023, 11:14

- |

Компании из России — они такие одни: уникальные, яркие, их ни с кем не перепутаешь. С этим согласны и нейросети. Тинькофф Инвестиции обратились к Midjourney, чтобы нейросеть нарисовала в образе людей компании с наибольшим весом в индексе Мосбиржи по итогам 2022 года.

Сможете угадать, кто есть кто?

( Читать дальше )

Новатэк, Татнефть: идеи работают

- 10 апреля 2023, 23:12

- |

Последние 2 серьёзные ребалансировки:

сокращение ММК, НЛМК, СевСталь.

Покупка

19 — 20 марта Татнефть по 347р.,

03 апреля Новатэк по 1 614р.,

03 апреля докупил Совкомфлот по 59,1р. (2 февраля начал покупать по 48р.).

Писал в закрытом телеграмм.

Логика:

покупка фундаментально успешных компаний на растущем тренде и на росте объёма торгов.

Особенно интересна была покупка Татнефти:

единственная нефтяная компания 1 эшелона, отчитавшаяся за весь 2022г.

Про отчётность, коэффициенты, риски уже писал.

Думаю, покупка была в начале растущего тренда после 2 лет падения.

Да,

можно было купить Соллерс, КАМАЗ, Красный Октябрь, но задним числом всегда всё просто.. .

В основном. в портфеле — 1 эшелон.

А Сбер, Полюс, Роснефть, ОГК-2, ТГК-1 и других лидеров держу: как говорится, «давайте прибыли течь».

С уважением,

Олег.

Драйверы рынка - девальвация рубля, сохранение низкой инфляции и ставки, дивидендные притоки - Солид

- 10 апреля 2023, 19:27

- |

Как прокомментировал зампред ЦБ Заботкин, ослабление курса является результатом прохождения нижней точки по экспортной выручке. Одновременно с этим ходили новости о покупке доли Shell в Сахалине-2 Новатэком, хотя сегодня власти прокомментировали, что влияние этого фактора на валютном рынке преувеличено. Так или иначе, ключевой фактор – это цена на нефть Urals и её реализация. Благо, с этим ситуация как раз улучшается.

( Читать дальше )

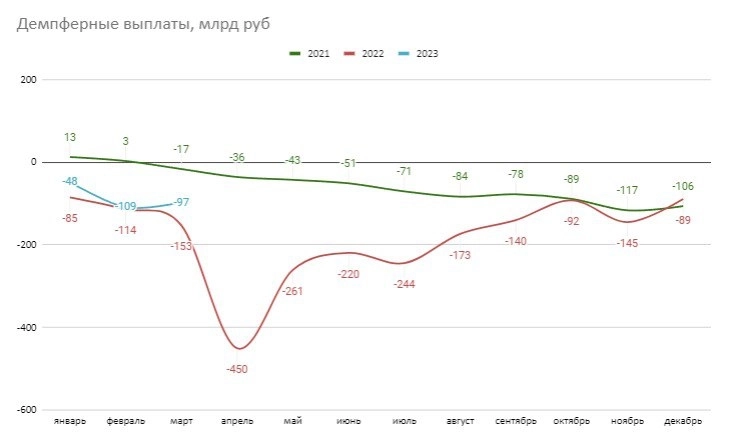

Нефтегаз продолжает получать миллиарды по демпферу, ждем апрель

- 09 апреля 2023, 16:00

- |

Демпфер продолжает шагать по российскому бюджету, в марте переработчики получили еще 100 млрд. Конечно, о 450 млрд рублей за месяц, как было в апреле год назад, можно только мечтать + с апреля ограничат возвратную маржу (так что апрельские цифры будут интересны).

В любом случае это пока еще огромные цифры — спасибо высокой марже переработки в Европе и ценам на дизель/бензин в Роттердаме.

Повторить 22 год точно не удастся, но Лукойлу, ГПНу и Татнефти главное, чтобы не повторился 20 (когда надо было доплачивать в бюджет за переработку))

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал