СберБанк

Тинькофф, Сбербанк против сборища дебилов в брокерских и инвестиционных компаниях

- 06 мая 2020, 20:36

- |

Что единственные, кто умеют в маркетинг на рынке инвестиций — это финансовые пирамиды, форексники-бинарноопциощики и Тинькофф, где последние целиком и полностью повторили путь «Тройки Диалог» начала 2000-х. Если кто помнит — они продавали ПИФы как структурный продукт. Только заноси деньги на счет и смотри графики. Ну а у пирамид и форексников есть давние методички как просто и понять объяснять пастве собственную нужность, заставляя нести бабки, полностью отключив остатки мозгов.

А что остальные на рынке? Что там брокерские дома или инвесткомпании? Ответ: это сборище дебилов, изображающих ученый вид — теперь официально. Тинькофф сделали всё как по учебнику, а остальным дебилам на рынке не хватило сил даже учебник прочесть.

Это всё что нужно вам знать про текущий уровень маркетинга в финансовых продуктах в России.

- комментировать

- Комментарии ( 16 )

Сбербанк - рост корпоративного кредитования во 2 кв снизится

- 06 мая 2020, 14:27

- |

Отмечается возросший интерес компаний к реструктуризации кредитов.

“Есть оценки о том, что к концу года 15% долга российских компаний может быть реструктурировано. Справедливо говорить о том, что к концу года на реструктурированные кредиты будет приходиться примерно 15% корпоративного портфеля Сбербанка”

источник

Новости компаний — обзоры прессы перед открытием рынка

- 06 мая 2020, 09:08

- |

Замещение импортным. Интерес к биржевым торгам российскими акциями падает, иностранными — растет

Санкт-Петербургская биржа, на которой обращаются акции иностранных, прежде всего американских, компаний, увеличила объем торгов в апреле в полтора раза. При этом на Московской бирже объем торгов преимущественно российскими акциями в апреле снизился на треть. Брокеры отмечают, что российских инвесторов интересовали не только рост зарубежных индексов в прошедшем месяце, но и большее число эмитентов, а соответственно, и инвестиционных идей.https://www.kommersant.ru/doc/4336772

Транспорт выезжает на налогах. Минтранс предложил расширить непрямую поддержку автоперевозчиков и авиации

Как выяснил “Ъ”, Минтранс существенно расширил и дополнил список мер поддержки транспортной отрасли. В новом пакете, направленном в правительство, министерство предлагает широкий перечень послаблений для авиаотрасли и грузового автотранспорта, ранее почти обойденного вниманием, а также для городского электротранспорта, вокзалов и автостанций. Ключевые меры связаны со снижением налоговой нагрузки — прежде всего НДС и соцвзносов — и облегчением кредитования, прямая бюджетная поддержка минимальна.

( Читать дальше )

Короткий обзор нефти, российского и американского рынка

- 05 мая 2020, 17:16

- |

Кратко обсудим последние новости и посмотрим при каких условиях можно покупать нефть, акции и рассмотрим инструменты по вашим запросам.

instagram: https://www.instagram.com/aleksey.gorr/

Телеграм канал: t.me/TradingDrift

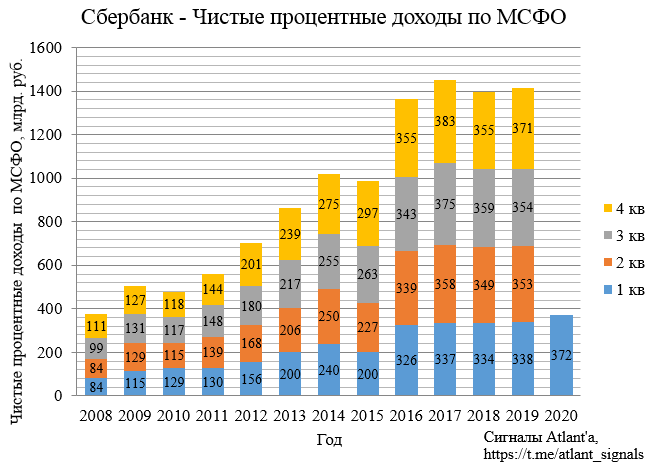

Сбербанк. Обзор финансовых показателей по МСФО за 1-й квартал 2020 года

- 05 мая 2020, 11:08

- |

В операционном плане компания в 1-м квартале отработала отлично.

Чистые процентные доходы выросли на 10,2% относительно прошлого года.

Рост процентных доходов связан с наращиванием розничного кредитного портфеля.

( Читать дальше )

Фридом Финанс: Сбербанк - рост котировок до 242 руб. по обыкновенным и 225 руб. по привилегированным акциям.

- 05 мая 2020, 10:40

- |

Инвесторы позитивно восприняли отчет за первый квартала, несмотря на падение прибыли ниже, чем предполагал консенсус-прогноз.

Впрочем, на финансовый результат сильное влияние оказало начисление резервов.

В операционном блоке не отмечено негативных тенденций. Объем депозитов увеличился более чем на 3%, а ЧПМ осталась вблизи 5,5%.

Банк пока не столкнулся с кризисом, в отличие от его клиентов. В этой связи руководство лидера отечественного финсектора уже готовит контрмеры. Ставка по ипотеке снижена (ипотечный сегмент самый быстрорастущий в денежном выражении), а операционные расходы будут сокращаться на фоне развития цифровизации.

Ожидаем рост котировок до 242 руб. по обыкновенным и 225 руб. по привилегированным акциям.

https://ffin.ru/market/review/82/88735/#ixzz6LXsXpiKj

SBRF BUY (Сбербанк)

- 05 мая 2020, 08:42

- |

От нее прошло возобновление покупок.

Первая цель для фиксации от покупок цена 21833 (+2230 пунктов)

Дивиденды Сбербанка в худшем случае

- 05 мая 2020, 00:02

- |

Считаем: 3р.*0.15 = 0.45 рублей, то есть 45 копеек на преф. На обычку может вообще не платить.

Минимально возможная дивидендная доходность 0.26%

Почему сбер не распродали после отчета

- 04 мая 2020, 13:47

- |

Важные показатели:

1) выдача кредитов +6,5%

2) объем депозитов +3,2%

3) доходы от обслужения клиентов (карты, переводы, счета) +22,8%

Казалось бы все хорошо, но:

В отчете мы увидели снижение чистой прибыли в 1 квартале 20 года на 43%. 43% — это почти половина.

Как при таких показателях так получилось? Дело в том, что существуют так называемые резервные требования, которые устанавливает центробанк. Это своего рода подушка безопасности, которую должен организовать себе банк, причем в принудительном порядке. Если вдруг заемщики перестанут платить кредиты, и т.д., то благодаря этой подушке банк сможет остаться на плаву. И если центробанк видит, что ситуация в экономике ухудшается, то он может увеличить эти резервные требования для банков.

И именно в эту резервную «подушку безопасности» Сбербанк направил большую часть прибыли. И так как, в отчестности это фиксируется как «расход», то именно из-за этого мы видим такое сильное снижение чистой прибыли. Именно поэтому, после выхода отчестности акции не обвалились.

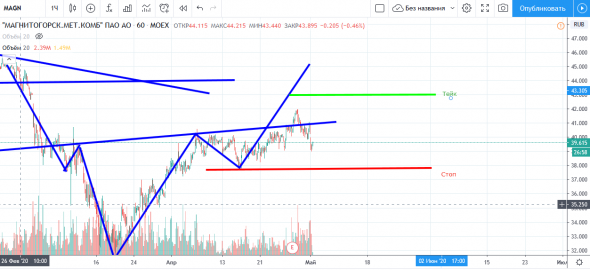

ММК.

- 04 мая 2020, 13:39

- |

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал