Роснефть

«Роснефть» заплатила $250 млн консультанту по Курдистану

- 02 марта 2020, 21:27

- |

- комментировать

- Комментарии ( 3 )

Добыча газа в России в январе-феврале -2,7% г/г - ЦДУ ТЭК

- 02 марта 2020, 16:58

- |

Добыча газа по компаниям:

- "Новатэк" в январе-феврале +4,9%, до 11,77 миллиарда кубометров, в феврале показатель составил 5,571 миллиарда кубометров.

- "Роснефть" в январе-феврале +1,1%, до 7,503 миллиарда кубометров, в феврале показатель составил 3,589 миллиарда кубометров.

- "Газпром нефть" в январе-феврале +14,8%, до 3,724 миллиарда кубометров, в феврале компания добыла 1,818 миллиарда кубометров газа.

"Лукойл" в январе-феврале +6,6%, до 3,58 миллиарда кубометров, в феврале показатель составил 1,738 миллиарда.- "Сургутнефтегаз" в январе-феврале +3,2%, до 1,6 миллиарда кубометров, по итогам февраля компания добыла 771,1 миллиона кубометров газа.

( Читать дальше )

Дивидендная доходность российских нефтегазовых бумаг будет как минимум на уровне прошлого года - Атон

- 26 февраля 2020, 18:31

- |

Макроэкономические факторы:

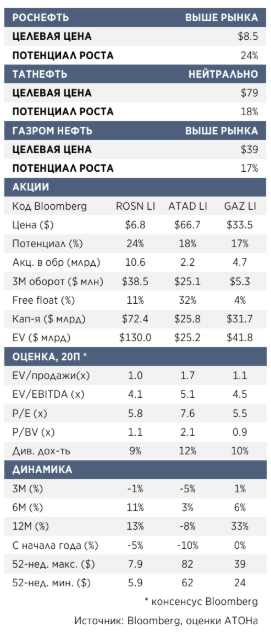

— Несмотря на ослабление макроэкономической конъюнктуры в начале года, все компании считают, что, если ситуация существенно не ухудшится, они смогут продемонстрировать финансовые результаты и дивидендную доходность как минимум на уровне прошлого года (годовая дивидендная доходность в 2020 ожидается на уровне 9%, 12% и 10% для «Роснефти», «Татнефти» и «Газпром нефти» соответственно, расчеты АТОН).Атон

( Читать дальше )

Бумаги Роснефти поддерживает потенциал повышения дивидендов - Газпромбанк

- 26 февраля 2020, 15:32

- |

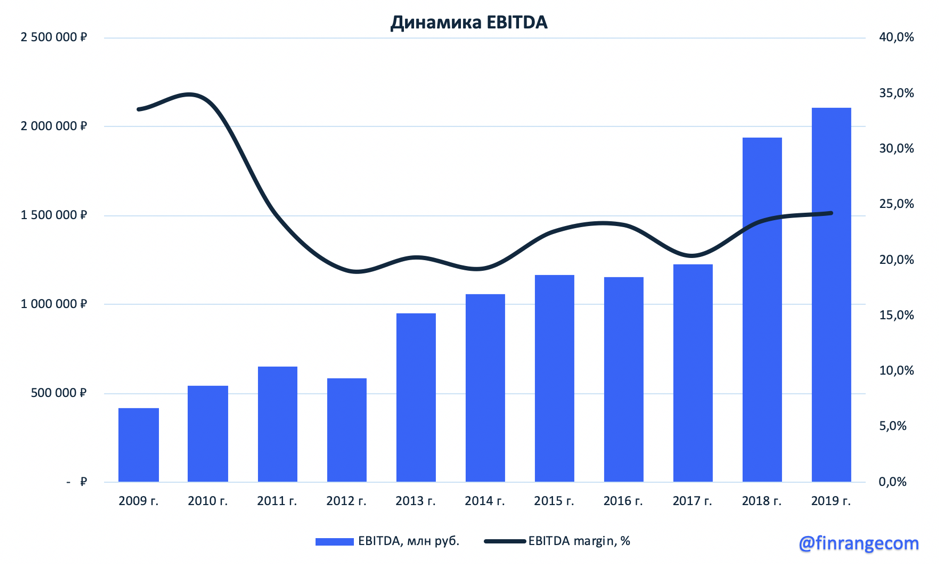

Хотя СДП Роснефти продолжил улучшаться в 4К19, по итогам 2019 г. нескорректированный показатель СДП сократился на ~55% до 256 млрд руб. (4,0 млрд долл.). Это было обусловлено ослаблением операционного денежного потока, особенно в 2К19, когда произошел инцидент, связанный с загрязнением нефти в трубопроводе «Дружба». Скорректированный СДП Роснефти сократился в 2019 г. на ~30% г/г до 713 млрд руб. (11,0 млрд долл.).

Результаты 4К19 и 2019 г. подтверждают наш позитивный взгляд на акции «Роснефти». Мы ждем существенного роста чистой прибыли в среднесрочной перспективе, что создаст потенциал для повышения дивидендов.

( Читать дальше )

Акции российских компаний прогноз по волнам Эллиотта.

- 23 февраля 2020, 12:21

- |

Прогноз по российским акциям на 2020 год. Прогноз основанный на волновом принципе Эллиотта. В данном видео рассматриваю возможные варианты поведения цены акций, газпрома, аэрофлота, магнита и роснефти.

<iframe src=«www.youtube.com/embed/sp4KHjICR5A» frameborder=«0» width=«740» height=«416» data-link="">

( Читать дальше )

Полюс и Полиметалл все ещё могут расти - Invest Heroes

- 21 февраля 2020, 17:49

- |

Сейчас S&P корректируется, и есть 2 возможных исхода: если рынок поверит, что не все так плохо, на сырьевых рынках и в России начнется цикл роста акций, т.к. инвесторы пофиксируют прибыль в США и в золоте и гособлигациях, чтобы направить капитал на более доходные рынки. Если же что-то разочарует инвесторов, мы останемся в боковике. Поскольку именно сейчас идут макро итоги февраля, то в ближайшую неделю я предпочитаю понаблюдать за рынком.

Ставка на золото ещё как сработала, в евро ещё лучше. Скоро пора закрывать этот трейд и можно играть на сокращение гэпа между золотом и Полюсом/Полиметаллом. Если бы золото застыло на текущих уровнях, Полюс должен был бы стоит около 10,000 руб. на акцию, а Полиметалл 1,350-1,400 руб.Invest Heroes

( Читать дальше )

Обзор финансовых результатов Башнефть за 2019 года

- 21 февраля 2020, 09:29

- |

Вместе с Роснефтью отчиталась за 4 квартал и 2019 год по МСФО Башнефть! У дочки дела идут не так хорошо, как у мамы. А судя по отношению, она даже и не дочка, а нелюбимая падчерица. С помощью башкир Роснефть выполняет соглашение ОПЕК+. Естественно, снижение добычи бьет по показателям и рентабельности.

В общем, четвертый квартал оказался совсем слабым: EBITDA сократилась сразу на четверть, чистая прибыль более чем в два раза!!! Годовые показатели более сглаженные, но тоже снизились. За счет снижения денежных средств на счетах чистый долг вырос на 25 млрд и составил 97 млрд ( Debt\EBITDA = 0,6). Ну и самое главное, что вменяется в вину Роснефти: дебиторская задолженность выросла на 33,5 млрд до 163,5 млрд.

Мультипликаторы все еще лучшие в секторе: EV\EBITDA = 2,8 P\E = 4,5.

Один даже очень слабый квартал не испортил общую картину дешевизны и недооценки.

С результатами понятно, но что там с акциями, особенно с привилегированными? В последнее время они дорожали на надеждах о повышении нормы выплат до 50% (мы об этом не раз говорили). Рынок (и телеграм-инвесторы) решил, что раз уж дочки Газпрома переходят на единую дивидендную политику, то то же самое будет происходить и в дочках и внучках Роснефтегаза (рост акций Ирао на это намекает). Вот капитализация и выросла, разогретая ожиданиями.

( Читать дальше )

Роснефть - рекордные финпоказатели дивиденды

- 20 февраля 2020, 17:29

- |

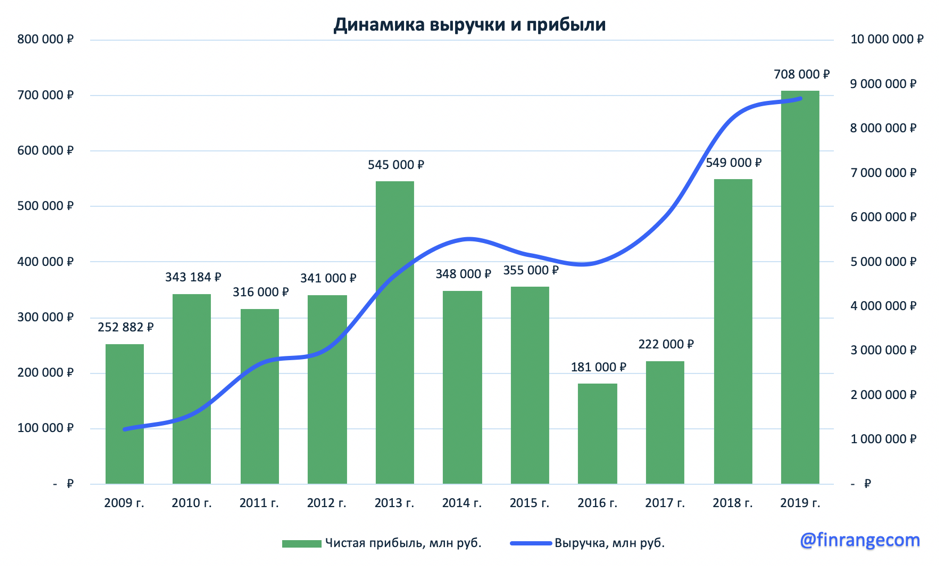

По итогам 2019 г. нефтяник увеличил выручку на 5,3% по сравнению с показателем 2018 г. — до 8,6 трлн руб. Рост показателя обусловлен увеличением объемов реализации углеводородов и нефтепродуктов на фоне отрицательной динамики мировых цен на нефть.

Показатель чистой прибыли показал рост на 24% — до 805 млрд руб. Чистая прибыль, относящаяся к акционерам по итогам года, показала рост на 29%, благодаря положительной динамике операционной прибыли и снижением финансовых и прочих расходов, достигнув отметки в 708 млрд руб.

( Читать дальше )

На рынке акций есть несколько очевидно недооцененных историй - Invest Heroes

- 20 февраля 2020, 16:38

- |

Курсы валют показывают нам на направление финансовых потоков. Снижение иены и евро, а также юаня (и также данные capital flows за январь) говорят нам о том, что со всех этих рынков идет отток капитала и инвесторы боятся, что эти экономика ЕС, Китая и Японии пострадают. Это же подтверждается рекордным ростом акций защитных секторов в США, ростом гособлигаций США и золота.

Тем не менее, многие аналитики уже говорят, что акции США оценены более чем справедливо, и капитал по чуть-чуть начинает переливаться и куда-то ещё. И сегодня мы видим, как индекс Мосбиржи предпринимает попытку выйти из боковика. Если это получится, можем быстро вырасти на «голубых фишках» на 3-5%. Расти в таком рынке, откровенно говоря, страшновато, но именно «Газпром», «Сбербанк», «Роснефть», «ЛУКОЙЛ» и т.п. могут сейчас потащить рынок, если нефть не рухнет с $59.

Курс иены к доллару видится сейчас как годный индикатор risk off — пока он не падает, можно порезвиться...

Сланцевый бум сдувается. На фоне ситуации с коронавирусом и вообще низких цен (ниже $60 Brent) рынок может неожиданно осознать, что рост добычи не составит новый миллион баррелей, а только 400-700 тыс. Глава ФРБ Далласа говорит о снижении капвложений нефтесервисных компаний на 10-15% уже в этом году. Это одна из причин, почему нефть уже на $59.

( Читать дальше )

Не успел откушать обед, а тут опять! (пост 88)

- 20 февраля 2020, 13:19

- |

Пацаны, мне кажется, что профиты зависят от моего борща. Тем кто ест борщ- везет с профитами. Я три дня ел борщ из квашеной капусты и три дня везет.

Есть непосредственная связь профита с моим борщем.

Смотрим скрин:

Не успел откушать борща, как тут опять! 4000 рублей- это хорошая добавка к пенсии пенсионеру!

Выводы: Тут мне писали в предыдущем посте, что я поздно купил Росю, что будет дешевле и другую хиромантию. Не слушайте нищебродов, слушайте небесный голос. Верьте только себе, потому что вы гений!

Ваш все тот же самый,

S.Hamster

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал