РУсал

Русал готовит выпуск дебютных облигаций в AED - Ренессанс Капитал

- 21 августа 2023, 15:12

- |

Напомним, что Русал был первым эмитентом, выпустившим год назад локальные облигации, номинированные в юанях (часть выпусков являлись частными размещениями в пользу банков, часть разместились в рынок). В отличие от юаневых бондов, которые рассчитываются в CNY, предлагаемый выпуск будет рассчитываться в рублях с привязкой к референсной валюте.

Выпуск, вероятно, будет прежде всего представлять интерес для коммерческих банков, имеющих пассивы в AED. 2-летние суверенные облигации ОАЭ номинированные в AED котируются по доходности, сходной с UST2Y (4,87%). С точки зрения эмитента предложение нового для рынка инструмента видимо связано с необходимостью продолжения привлечения рефинансирования на фоне сильного поднятия рублёвых ставок и определённого ухудшения своего кредитного профиля.Булгаков Алексей

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Русал планирует разместить на Мосбирже облигации в дирхамах ОАЭ - Прайм

- 21 августа 2023, 07:23

- |

Предполагается ставка купонов не выше 6% годовых. Облигации будут выплачивать полугодовые купоны и погашаться через два года. Номинал составит 1 тысячу дирхамов. Организатором выступит Газпромбанк.

Обеспечение предусмотрено офертами от компаний группы «Русал». Расчеты будут проводиться в рублях по официальному курсу Банка России.

Источник: 1prime.ru/Bonds/20230818/841512142.html

РУСАЛ:

- 18 августа 2023, 19:54

- |

Крупная российская алюминиевая компания находится в поисках инвесторов. Для привлечения зарубежных партнеров, по данным РИА, «РУСАЛ» собирается разместить на Московской бирже облигации в валюте ОАЭ — на сумму около 350 млн дирхамов (около ₽8,9 млрд). Ожидается, что ставка купонов составит 6% годовых.

Дирхам — стабильная валюта с жесткой привязкой к курсу доллара.

Русал планирует разместить на Мосбирже выпуск биржевых облигаций, номинированных в дирхамах ОАЭ (350 млн дирхамов = около 8,9 млрд руб)

- 18 августа 2023, 16:20

- |

Выпуск предусматривает выплату полугодовых купонов и погашение через два года. Номинал облигаций — 1 тысяча дирхамов. Техническая часть размещения предварительно назначена на 8 сентября.

1prime.ru/Bonds/20230818/841512142.html

⚒ En+ (ENPG) - обзор отчета за 1п2023

- 18 августа 2023, 09:45

- |

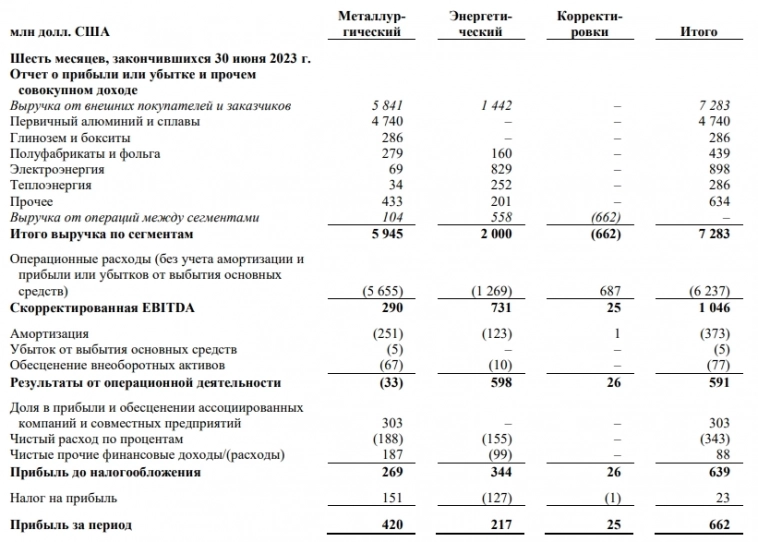

▫️Выручка 1п2023: 7,3 млрд $ (-12,5% г/г)

▫️Валовая прибыль 1п2023: 1,6 млрд $ (-48,7% г/г)

▫️Чистая Прибыль 1п2023: 0,5 млрд $ (-55,7% г/г)

▫️Net debt/EBITDA 2022: 8,9

▫️fwd P/E 2023:4

Телеграм: t.me/+Sh-aXTTRdpMyYzky

👉 Компания показала ожидаемо более слабые результаты относительно 1п2022 года в связи с падением цен на алюминий на 24,2% г/г. При этом, курс доллара к рублю изменился несущественно (+0,7% г/г).

✅ Результаты компании поддержал рост реализации теплоэнергии и электроэнергии в сумме этот сегмент сформировали более 27% выручки и 70% от общей скорректированной EBITDA. Т.е. сама EN+ может обеспечивать себя значительным куском прибыли и FCF даже если у Русала будут более серьезные проблемы, чем сейчас — это позитив.

✅ FCF за 1п2023 составил 230$ млн (17,7 млрд рублей, если считать по среднему курсу 1п2023). При этом, 404$ млн составил FCF энергетического сегмента. Долг энергетического сегмента падает и, в теории, скорее FCF данного сегмента могут начать направлять на дивиденды. Даже если по итогам 1п2023 было бы распределение 50% FCF данного сегмента, то див. доходность акций En+ была бы около 4,8%.

( Читать дальше )

РУСАЛ: ужасные итоги первого полугодия и надежды на девальвацию рубля

- 17 августа 2023, 16:27

- |

🧮 РУСАЛ представил финансовые результаты за 6 мес. 2023 года, которые оказались очень слабыми, и самое время в них заглянуть и проанализировать.

📉 Выручка компании с января по июнь сократилась на -16,9% (г/г) до $5,9 млрд. на фоне падения цен на алюминий на мировых товарных биржах. РУСАЛ увеличил продажи алюминия в натуральном выражении почти на 10%, однако низкие цены на металл не позволили добиться положительной динамики по выручке.

В Китае, после отмены ковидных ограничений, спрос на алюминий по итогам первого полугодия вырос на +1,5% (г/г) до 20 млн тонн, однако это не смогло перекрыть сокращения потребления в Европе, где промышленность в этом году находится в сильной стагнации (в том числе на фоне высоких цен на энергоносители). В результате избыток предложения на мировом рынке алюминия в первой половине года составил 0,7 млн тонн. В целом замедление мировой экономики способствует снижению цен на все промышленные металлы, и алюминий здесь точно не исключение из правил.

📉 Сокращение выручки и рост операционных расходов привели к обвальному падению показателя EBITDA, который сократился на-84% (г/г) до $290 млн. Рентабельность по EBITDA при этом составила скромные 4,9%, что является 10-летним минимумом (вдумайтесь только!).

( Читать дальше )

Русал. Что делать с акциями?

- 17 августа 2023, 11:40

- |

Коллеги, добрый день!👨💻

☄️Сегодня ЦБ РФ повысил ключевую ставку с 8,5 до 12%! Это на 2% выше прогноза аналитиков!🔼

📣Сам факт того, что повышение ставки внеплановое говорит о том, что рост инфляции беспокоит ЦБ и с ней будут бороться. Поэтому уже 15 сентября на плановом заседании ЦБ могут еще повысить ставку!📈

❗️Высокая ставка негативно скажется на компании Русал, т.к. она имеет большой долг, который станет дороже в обслуживании!👎

❌Кроме этого возможны новые ограничения по выводу валюты зарубеж, чтобы остановить девальвацию рубля, что также негативно для Русала.☝️

✔️С другой же стороны слабый рубль увеличит доходы от экспорта.👍

📊Теперь посмотрим на отчет Русала за первое полугодие, который вышел на этой неделе:

✅Выручка упала на -17% г/г до $5 945 млн.

✅EBITDA упала на -84% г/г до $290 млн из-за снижения цен на алюминий!

✅Рентабельность EBITDA обвалилась до 5% против 25% г/г, т.к. себестоимость производства алюминия выросла на 13%!

✅Чистая прибыль упала на -75% г/г до $420 млн.

( Читать дальше )

«Русал» может быть интересен в долгосрочной перспективе

- 17 августа 2023, 10:43

- |

11 августа «Русал» отчитался о финансовых результатах за 1-е полугодие 2023 г., которые были ожидаемо плохими. Компания продолжает покупать глинозем по завышенным ценам. Удельная себестоимость растет, увеличившись на 13% г/г, до 2297 $/т (текущие цены на алюминий составляют ~2150 $/т).

Высокий курс доллара к рублю поддержит рентабельность компании, но без значительного повышения цен на алюминий ее финансовые результаты продолжат стагнировать. Далее рассмотрим отчетность «Русала» за 1-е полугодие 2023 г. и дадим актуальный взгляд на компанию.

Финансовые результаты были ожидаемо плохими

Выручка снизилась на 16,9% г/г, до $5945 млн. Это обусловлено падением цен реализации алюминия на 26% г/г, до 2500 $/т. При этом увеличение объемов продаж на 10% г/г, до 1935 тыс. т, частично сгладило негативный эффект.

EBITDA упала на 84% г/г, до $290 млн, на фоне сильного роста себестоимости, в первую очередь из-за закупок глинозема со значительной премией к рынку (50% и выше). Рентабельность по EBITDA составила 4,9%.

( Читать дальше )

Акции Русала отправляются на пересмотр - Финам

- 16 августа 2023, 19:24

- |

Сохранив производство первичного алюминия на уровне 1,9 млн тонн и добычу бокситов на уровне 6,7 млн тонн, компания по известным причинам сократила собственное производство глинозема на 23,7% до 2,5 млн тонн. Возмещать потерю сырья пришлось увеличением закупок у сторонних производителей, что увеличило себестоимость производства алюминия на 13,3% до $2297 за тонну, при том, что средние котировки металла на LME упали на 24,2% до $2331 за тонну. Средняя премия по реализации к цене на LME снизилась с $342 до $200 за тонну, что также отразилось на результатах РУСАЛа.

( Читать дальше )

Ухудшение кредитных характеристик Русала и повышение рублёвых ставок увеличат стоимость обслуживания долга - Ренессанс Капитал

- 16 августа 2023, 16:36

- |

Русал в начале этой недели опубликовал отчётность по МСФО за 1П23. На фоне существенного снижения рентабельности (маржа по EBITDA опустилась до 5%) свободный денежный поток остался в отрицательной зоне (-$0,31 млрд против -$1 млрд во 2П22). Кассовый разрыв был профинансирован имеющимися денежными средствами, чей баланс с начала года уменьшился на 50% до $1,5 млрд. Коэффициент чистый долг/ EBITDA превысил 10х, что является рекордом для компании, а коэффициент EBITDA/ проценты снизился ниже 1.0х.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал