РОССИЯ

Ценовой диапазон IPO Делимобиля (MOEX: DELI) 29.01.2024

- 29 января 2024, 12:06

- |

Ценовой диапазон IPO Делимобиля (MOEX: DELI)

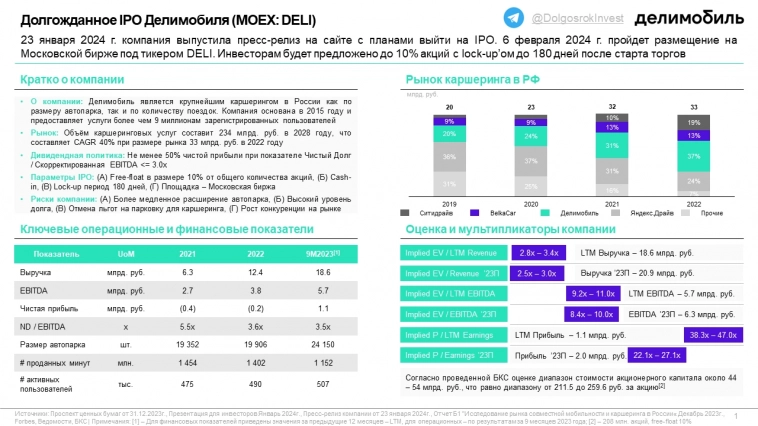

Сегодня компания объявила ценовой диапазон на предстоящее размещение и дополнительные параметры IPO.

• Индикативный ценовой диапазон: 245 — 265 руб.

• Капитализация при текущей оценке: 39.2 — 42.4 млрд. руб.

• Базовый размер IPO: не более 3 млрд. руб.

• Заявки: сбор с 29 января и предварительно завершается 5 февраля

• Механизм стабилизации: 15% от размера предложения и будет действовать в течение 30 дней

• Старт торгов: не позднее 7 февраля 2024 года под тикером DELI и ISIN RU000A107J11

В этой связи мы пересчитали мультипликаторы, которые отражают оценку на текущий уставной капитал размером 160 млн. акций.

• EV / Revenue 2.6x – 2.7x (LTM); EV / Revenue 2.3x – 2.4x (‘23)

• EV / EBITDA 8.4x – 8.9x (LTM); EV / Revenue 7.6x – 8.1x (‘23)

• P / E 34.1x – 36.9x (LTM); P / E 19.7x – 21.3x (‘23)

Кроме того, компания утверждает, что в результате раннего маркетинга

( Читать дальше )

- комментировать

- Комментарии ( 3 )

У России было две промышленности, но одну она сломала, а вторую потеряла

- 28 января 2024, 18:18

- |

В Калининградской области запустили крупнейшее в России производство компонентов для солнечной энергетики. Комплекс «Энкор» позволяет производить пластины монокристаллического кремния для солнечных ячеек суммарной мощностью до 1,3 ГВт в год, что сопоставимо с возможностями атомного реактора. Частные инвестиции в проект составили 30 миллиардов рублей.

( Читать дальше )

Обзор Вуш – хорошая история роста, НО есть нюансы

- 28 января 2024, 17:37

- |

Друзья, в первой части обзора Вуш мы с вами рассмотрели состав акционеров компании, байбек, операционные показатели — рост кол-ва самокатов и поездок, и цены на поездки. Если вы не читали первую часть, то рекомендую начать с нее: t.me/Vlad_pro_dengi/718

А в этой части мы рассмотрим финансовые показатели компании, рассчитаем справедливую цену и сделаем прогноз на 2024 год.

➡️ Финансовые показатели

Выручка, в млрд руб.

• 2019 – 0,07

• 2020 – 0,86

• 2021 – 4,13

• 2022 – 6,96 (9 мес. 2022 – 6,29)

• 9 мес. 2023 – 9,48(прогноз на год – 10,99)

• 2024 (прогноз) – 16,11

Чистая прибыль, в млрд руб.

• 2019 – 0,02

• 2020 – 0,22

• 2021 – 1,80

• 2022 – 0,82

• 9 мес. 2023 – 3,09 (тут еще сыграли в плюс курсовые разницы, на которых Вуш заработал 0,9 млрд руб., очищенная от них прибыль была бы на уровне 2,2 млрд)

( Читать дальше )

IPO Делимобиля: Краткий разбор перед выходом на Мосбиржу 28.01.2024

- 28 января 2024, 16:50

- |

Первое упоминание о планах IPO отходит к 2019 г. в рамках сообщения Bloomberg о намерениях от Винченцо Трани. Проведение IPO таргетировалось не позднее 2021 г. при этом в планах было привлечение более $300 млн. за счет продажи до 40% компании. С этой целью была даже проведена встреча с инвесторами США, которую организовали Sber CIB и BofA.

Винченцо сказал – Винченцо почти сделал: в октябре 2021 г. компания подала документы для IPO в Комиссию по ценным бумагам и биржам США (SEC). Совместными букраннерами размещения выступали BofA Securities, Citigroup Global Markets, «ВТБ Капитал», а также Renaissance Securities, Sber CIB, Banco Santander и «Тинькофф». В рамках звонка с инвесторами один из организаторов размещения – «Ренессанс Капитал» – озвучил оценку в $0.7-1.1 млрд. при целевом привлечении $270 млн. Цифры вполне соответствуют реальности с учетом приобретения в июне 2021 года 13.4% компании Delimobil Holding S.A. за $75 млн. при оценке $560 млн.

( Читать дальше )

Боковик на фондовом рынке России закончился

- 27 января 2024, 11:07

- |

Вчера капитализация фондового рынка России по подсчетам Интерфакс составила почти 59,9 трлн рублей, что примерно на 300 млрд больше, чем в начале сентября 2023 г.

Ссылка на график

Таким образом, если смотреть не на индексы, а на стоимость всего рынка в целом, то боковик, в котором акции застряли с начала августа прошлого года, пробит вверх.

Ссылка на пост

Зачем Россия торгует с США

- 26 января 2024, 19:15

- |

Эппл заплатила в бюджет России больше миллиарда рублей. Если верить западным СМИ, на эти деньги мы сможем купить около 600 гераней, которых доблестной русской армии хватит как минимум на два месяца бомбардировок.

Ситуация выигрыш-выигрыш. Эппл сохраняет возможность работать на нашем рынке, который приносит ей существенные доходы. Россия также зарабатывает. Предыдущий миллиардный штраф Эппл платила в феврале 2023, таким образом за последний год возглавляемая Тимом Куком компания с двух штрафов спонсировала русской армии уже 1200 летающих мопедов. Вместе с тем штрафы — это всё же разовые поступления. Штрафы не так важны по сравнению с налогами, которые текут в бюджет в том числе от наших айти-компаний, которые используют инфраструктуру Эппл для продажи своих программ. Корпорация Эппл дала русским айтишникам определённые привилегии, это ей плюс. Цитирую (ссылка):

…в октябре 2023 года Apple официально разрешила российским разработчикам встраивать в свои приложения для iOS и iPadOS возможность оплаты сторонними платежными системами.

( Читать дальше )

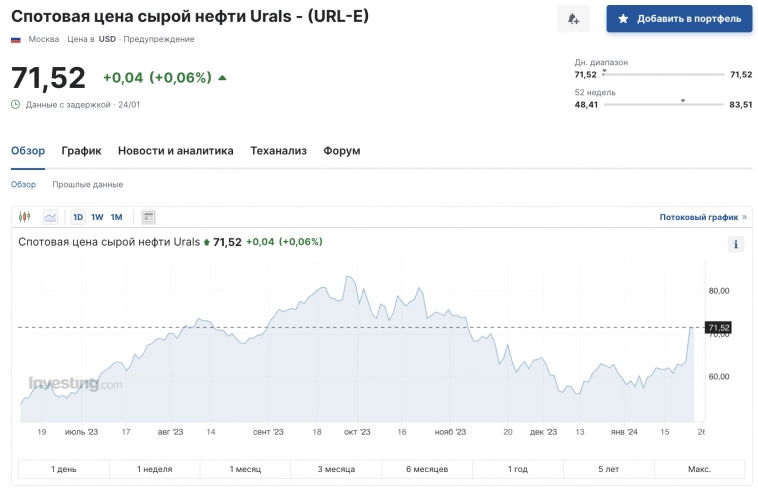

Акции нефтяников могут подрасти - фундаментальная причина есть

- 26 января 2024, 12:08

- |

Brent уже 82,12 $ за баррель, но важнее не это – а цены на российский сорт нефти Urals. Спотовый контракт на бочку Urals уже торгуется по 71,52 $ за баррель(причем с 22 января произошел рост на 10 $). Я не до конца понимаю причину такого быстрого роста бочки Urals в цене, поэтому если кто в курсе – напишите в комментариях. Мое предположение – могли сказаться атаки дронов на НПЗ Новатэка в Усть-Луге, которые как раз были 21 января, но это не факт.

Факт же в том, что цена бочки Urals в рублях сейчас 6 392 руб. И это много!

71,52 (Urals) * 89,37 (доллар) = 6 392 руб.

Это очень близко к той цене, которая заложена в бюджет РФ на 2024 год — 6 424 руб. за баррель (71,3$ за баррель, курс доллара 90,1).

Вот мои обзоры нефтяников и прогнозы на ним на 2024 год при цене Urals в 6 000 руб. за бочку.

Обзор Лукойла (справедливая цена = 8 400 руб.): t.me/Vlad_pro_dengi/573

Обзор Роснефти (справедливая цена = 680 руб.): t.me/Vlad_pro_dengi/613

( Читать дальше )

Обзор Вуш — стоит ли инвестировать в электросамокаты?

- 26 января 2024, 01:45

- |

Вуш – крупнейший в России оператор аренды средств индивидуальной мобильности (в первую очередь, электросамокатов).

➡️ Состав акционеров Вуш

• Дмитрий Чуйко (48%) – гендиректор компании

• Сергей Лаврентьев и Егор Баяндин (21,8%) – еще два основателя компании

• Иные акционеры (20,2%)

• Free Float (10%)

Компания провела IPO в декабре 2022 года по цене 185 руб. за 1 акцию, это было единственное IPO в 2022 году. 15 ноября 2023 года Вуш объявил, что проведет байбек на 1,5 млн акций до 31 мая 2025 года (1,35% от общего кол-ва, 13,5% от free float), компания не намерена гасить эти акции, а планирует использовать их для мотивации менеджмента.

ℹ️ Операционные показатели Вуш

Вуш увеличил число городов присутствия с 4 в 2019 году до 55 по итогам 2023 года. Бизнес компании – сезонный. На самокатах по сугробам не поездишь, поэтому зимой в России они простаивают. Вуш намерен решить проблему сезонности выходом на рынки Латинской Америки, компания проводит пилотный проект в нескольких городах Чили 🇨🇱 и Бразилии 🇧🇷. Менеджмент заявляет, чтов Чили цена поездки выше, чем в России — в 5 раз, в Бразилии — в 3 раза. Кроме того, Вуш ведет бизнес в Казахстане и Беларуси.

( Читать дальше )

Вечерний обзор рынков 📈

- 25 января 2024, 19:01

- |

Курсы валют ЦБ на 26 января:

💵 USD — ↗️ 88,6562

💶 EUR — ↗️ 96,6365

💴 CNY — ↗️ 12,3270

▫️ Индекс Мосбиржи по итогам основной торговой сессии среды снизился на 0,15%, составив 3 157,74 пункта.

▫️ Очередной (13-й) пакет санкций ЕС «едва ли будет включать запрет на поставки алюминия», сообщает «Интерфакс», ссылаясь на Financial Times. Вероятнее всего, в рамках пакета будут расширены санкционные списки физических и юридических лиц.

▫️ Главное таможенное управление КНР сообщает о возобновлении импорта свинины из РФ с 24.01.2024, т.е. спустя 15 лет ограничений, сообщают СМИ. Обсуждение вопроса активизировалось осенью 2023 и получило развитие после зимнего визита в КНР Михаила Мишустина.

▫️ Банк «Санкт-Петербург» (+0,31%); Банк подвел предварительные итоги 2023 г. Чистая прибыль: 48,7 млрд руб. (+2% г/г), выручка: 75,6 млрд руб. (-20% г/г). Активы Банка впервые превысили 1 трлн руб. и составили 1 056,6 млрд руб. (+26.3% г/г). www.e-disclosure.ru/portal/event.aspx?EventId=AlKBvblJ4k2LjHeLbodZvg-B-B

( Читать дальше )

Рубль побеждает доллар с разгромным счётом

- 25 января 2024, 14:39

- |

Курс рубля сейчас — 88 рублей за доллар. Девять лет назад, 25 января 2015, курс был 63 рубля за доллар. Тогда все бегали и кричали «валютный кризис», а на Википедии даже сделали угрожающую табличку, привязав курс рубля к оборонительным действиям России, которые вызвали резкое недовольство у США (ссылка). Намёк был понятен — не смейте сопротивляться дядюшке Сэму, а то он вашу валюту обрушит.

В блогах было много однотипных шуток на тему «деревянной» русской валюты и народных примет, согласно которым в любой непонятной ситуации надо покупать доллары.

Предположим, однако, что некий фаталист, не читающий за обедом советских газет, купил в январе на миллион рублей облигаций федерального займа, то есть займа государственного. Доходность по ОФЗ составляла тогда 16-17% годовых (ссылка), так как в ходе валютного кризиса многие пытались продать рубли и купить доллары. Наш фаталист посмотрел на всеобщую панику и решил воспользоваться ситуацией, получив по рублю значительно более высокую доходность, чем обычно.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал