ПИк

Ждать ли кризиса в девелопменте? Прямой эфир с экспертами отрасли

- 14 ноября 2023, 09:06

- |

Ждать ли кризиса в девелопменте?

Этот вопрос разберем вместе с экспертами отрасли в прямом эфире 15 ноября в 17:00. В гостях у PRObonds генеральный директор G-Group Линар Халитов и заместитель генерального директора Унистрой Искандер Юсупов.

Также поднимем следующие темы:

— Сколько продержится льготная ипотека?

— Как на продажи жилья влияет запретительная ключевая ставка?

— Почему у публичных девелоперов (и Джи-Групп в частности) растут рейтинги?

— Кому нужны ЦФА? Плюсы и минусы для инвесторов и эмитентов.

Ждем ваших вопросов о рынке девелопмента в целом и к Джи-Групп в частности. До встречи на эфире

Подписаться на ТГ | Чат Инвесторов| YOUTUBE | VK | Сайт

- комментировать

- Комментарии ( 1 )

ОТЛИЧНАЯ ПЯТНИЦА ЖИРНО ДАЛА

- 10 ноября 2023, 23:48

- |

Лонганул ENPG на пробой наклонки и под новости, с расчетом на потянуть. Фиксанул и больше не лез.

( Читать дальше )

Пик. Акционеры покидают компанию.

- 10 ноября 2023, 17:04

- |

Что произошло?

❗️Сначала в августе окончательно из акций компании полностью вышел второй основной акционер- банк ВТБ (около 12%). Видимо ВТБ не видит дальнейшей инвестиционной привлекательности в акциях, раз решил выйти из капитала компании

❗️Основной акционер Сергей Гордеев снизил долю владения с 52 до 32%, также утратив контроль в компании, что очень важно. Возможно он перекинул свои акции на какого-то родственника или третье лицо, сохранив контроль, но пока будем считать, что Гордеев утратил контроль

❓️Возникает важный вопрос, а кто стал владельцем проданных акций. Такое чувство, что кто-то собирает большой пакет 12% от ВТБ и 20% от Гордеева. Я думаю, что мы скоро узнаем нового большого акционера.

Почему ВТБ и Гордеев избавляются от акций ПИКа?

📍Во-первых, стоит отметить, что любой владелец намного лучшее знает состояние дел компании и ее примерные перспективы чем физики-миноритарии. Раз он избавляется от акций, то явно что-то знает.

( Читать дальше )

Какие компании могут выкупать акции у нерезидентов

- 02 ноября 2023, 15:24

- |

В последние месяцы ряд российских компаний объявили о запуске выкупа акций у нерезидентов. Особенность таких байбэков в том, что процесс согласуется правительственной комиссией, а цена выкупа не может быть выше 50% от рыночной стоимости бумаг.

Первым выкуп по такой схеме провел Магнит — к текущему моменту компания уже выкупила 21,9 млн акций, что составляет около 21,5% от уставного капитала. Сумма выкупа эквивалентна приблизительно 48,5 млрд руб. по объявленной цене приобретения. Более того, компания объявила второй раунд выкупа — ритейлер готов выкупить до 7,9% акций, что соответствует 8 млн бумаг.

О планах провести выкуп объявил HeadHunter, а Интерфакс сообщал, что ЛУКОЙЛ может выкупить собственные акции у нерезидентов. У каждой компании были свои особенности при проведении выкупа.

В случае HeadHunter цена выкупа установлена на уровне 819,45 за ADS — это 21,8% от рыночной стоимости бумаг. Компания предложила приобрести чуть более 14,64 млн (28,9% от общего количества), если изменения в уставе не будут одобрены собранием акционеров, и чуть более 26,68 млн (52,7%), если изменения будут одобрены.

( Читать дальше )

Девелоперы установили исторический рекорд по продажам. Что дальше

- 31 октября 2023, 12:55

- |

Главное

• Рекордный III квартал 2023 г. — рост спроса и расширение предложения на фоне повышения ключевой ставки ЦБ и ослабления рубля, а также расширения географии присутствия и роста предложения у компаний.

• За 9 месяцев 2023 г. — средний рост продаж на 72% г/г.

• С учетом роста продаж ждем рекордный 2023 г. Но рост процентных ставок может оказать давление на спрос в IV квартале 2023 г.

• Рекомендации:

— Самолет — «Покупать»

— ПИК — «Покупать»

— Эталон — «Покупать»

— ЛСР — «Продавать».

В деталях

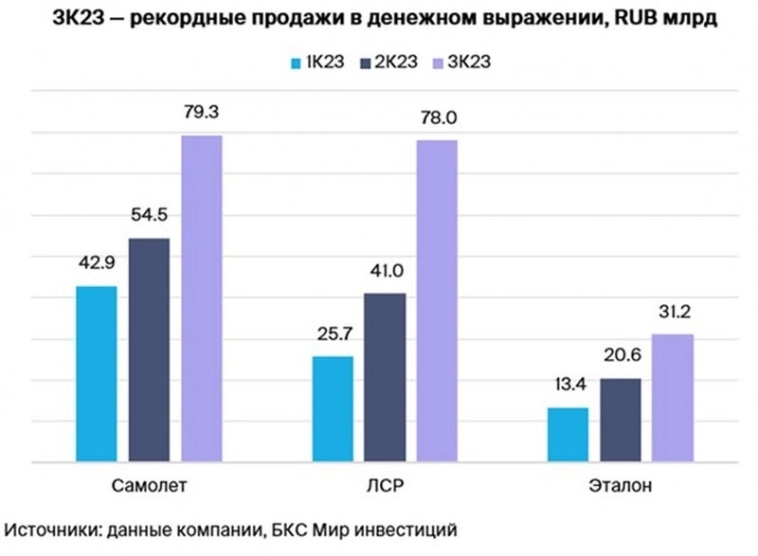

Рекордный III квартал 2023 г. — рост спроса и расширение предложения. III квартал стал рекордным по объемам продаж в денежном выражении для всех публичных застройщиков, раскрывших операционные результаты. Квартальные темпы роста в среднем составили около 60% к/к.

( Читать дальше )

ПИК вышла из проекта по строительству крупного жилого комплекса в новой Москве, его реализацией теперь займется Инград — Ведомости

- 30 октября 2023, 11:49

- |

Девелоперы договорились о сотрудничестве еще в 2021 г. ПИК, как рассказывали тогда представители сторон, должна была в качестве fee-девелопера (компания, которая строит за вознаграждение. – «Ведомости») возвести для «Инграда» 1–1,5 млн кв. м жилья класса комфорт.

( Читать дальше )

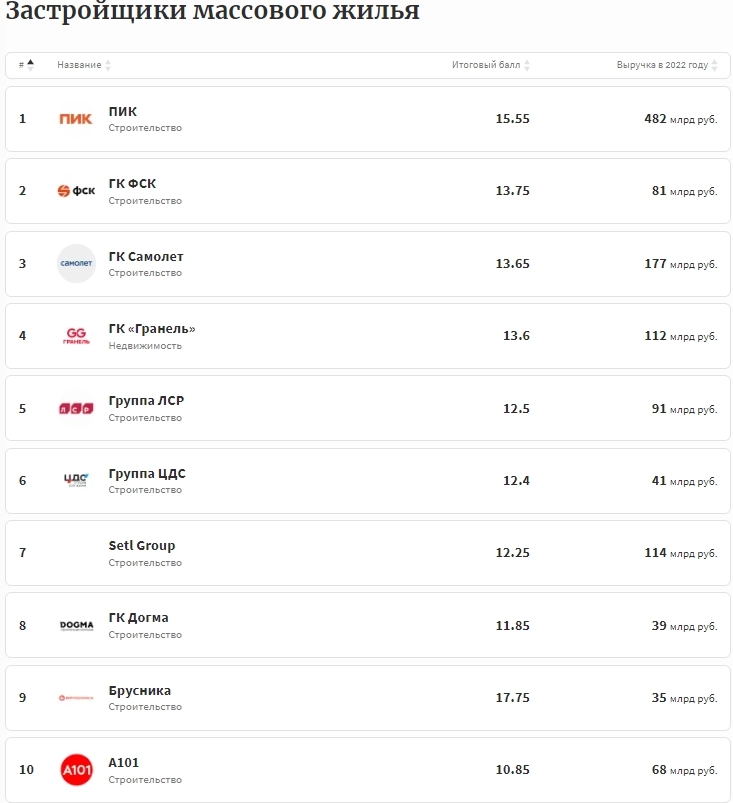

Forbes опубликовал второй рейтинг уверенности застройщиков

- 26 октября 2023, 12:29

- |

Рейтинг уверенности российских застройщиков Forbes подготовил второй раз, слегка изменив методику. В 2022 году мы делали акцент на количестве новых проектов, запущенных после начала «спецоперации»*, и на долговой нагрузке. Однако после перехода отрасли на проектное финансирование самые активные девелоперы стали и самыми закредитованными, поэтому в этом году мы учли не только количество строящихся проектов, но и долю нераспроданных квадратных метров. Эти данные по нашей просьбе предоставили аналитики «ДОМ.РФ», используя Единую информационную систему жилищного строительства (ЕИСЖС). Чем ниже этот показатель, тем лучше: риски девелопера тоже ниже.

( Читать дальше )

5 акций, кому не вредит укрепление рубля

- 25 октября 2023, 13:48

- |

Факторами укрепления нацвалюты стали меры по обязательной продаже валютной выручки крупнейшими экспортерами, а также эффект от жесткой позиции ЦБ по ключевой ставке. На этой неделе ожидается очередное заседание Банка России, наиболее вероятный сценарий — дальнейшее увеличение ставки. Это должно еще сильнее поддержать рубль, высоки риски дальнейшей коррекции USD/RUB.

Для рынка в целом крепкий рубль негативен. Давление оказывается через экспортеров —укрепление нацвалюты снижает рентабельность таких поставок в рублях. Тем не менее есть компании, для которых крепкий рубль не вредит или даже выгоден.

Предлагаем рассмотреть 5 акций, которые не пострадают от крепкого рубля:

• Интер РАО

Покупать. Цель на год: 5,9 руб. / +34%

Интер РАО работает на внутреннем рынке, основная выручка рублевая. Компания поставляет электроэнергию на экспорт, в частности в Китай, однако доля таких поставок незначительная.

( Читать дальше )

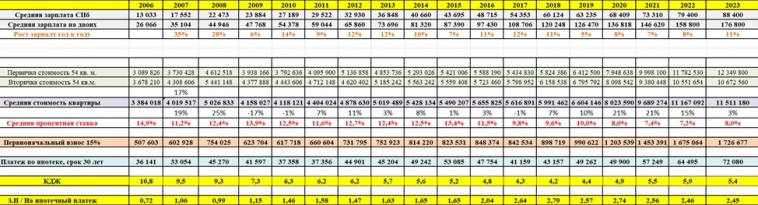

Есть ли пузырь на рынке недвижимости на примере города Санкт-Петербург

- 21 октября 2023, 15:02

- |

Бытует мнение, что льготная ипотека привела к образованию пузыря на рынке недвижимости.

Порядка 80 – 90% всех сделок на первичном рынке финансируются за счёт программы льготной ипотеки, которую продлили до 1 июля 2024 года, повысив ставку с 7 до 8% годовых.

С момента введения льготной программы в 2020 году цены на недвижимости выросли на 50 – 150% в зависимости от региона.

Так есть ли пузырь на рынке жилья?

Для ответа на данный вопрос я посчитал коэффициенты доступности жилья и пришел к определенным выводам.

Вводные:

* Среднестатистическая семья из 3 человек

* Средняя зарплата в городе СПб.

* Средняя ставка по ипотеке.

* Стоимость квартиры в 54 квадрата – средняя площадь согласно данным нашего правительства для семьи из 3 человек.

* Стоимость жилья в городе СПб.

* Первоначальный взнос 15% от суммы недвижимости.

Коэффициент жилищной доступности (КЖД).

КДЖ = (средняя стоимость кв. м × общая площадь квартиры (54 кв. м)) / (суммарные доходы семьи за год).

Данный коэффициент говорит нам о том, за сколько лет семья накопит на квартиру при условии, если весь доход уйдёт на накопления.

( Читать дальше )

В сентябре активный спрос на кредитование — сохранился, даже при ужесточении ДКП, но есть свои нюансы

- 21 октября 2023, 11:30

- |

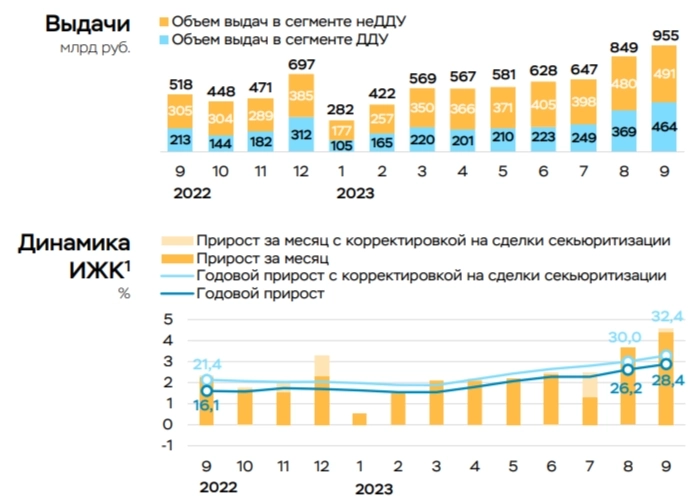

По данным ЦБ, в сентябре повышенный спрос в кредитовании продолжился — 928₽ млрд (2,9% м/м и 22,3% г/г, месяцем ранее 979₽ млрд). Уже 2 месяц подряд происходит ажиотаж и всё благодаря увеличению ключевой ставки, потребители стремились взять ипотеку ещё по заниженным ставкам, держа в уме и ужесточение макропруденциальных надбавок (в прошлом отчёте я отмечал, что мы получим примерно такие же цифры и в сентябре — сбылось, октябрь, наверное, последний месяц где ещё будет присутствовать лаг по перенесённым сделкам). Главным же драйвером остаётся — ипотека, по предварительным данным, в сентябре был побит очередной рекорд и ипотека выросла на рекордные 4,2% (+3,7% в августе). С начала года прирост составил уже 23,5%, что выше аналогичного показателя исключительного 2021 года (20,9%). Но если рассмотреть конкретные цифры, то выдача ипотеки с господдержкой выросла на 27% (к результату августа), а выдача рыночной ипотеки, наоборот, снизилась на 9%. Парадокс таков, что в льготной ипотеке проценты намного ниже рынка (опухоль на теле бюджета, с каждым годом расходы всё выше), а при нестабильном курсе ₽ и инфляционных ожиданиях, население несёт все свои сбережения в бетон.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал