SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Облигации

В этом разделе находятся новости и прогнозы по рынку облигаций в России и мире. Если вы хотите, чтобы ваши записи на смартлабе добавлялись в этот раздел, добавляйте тег "облигации".

Barclays Macro Survey: чего ждут инвесторы?!

- 13 июня 2013, 16:26

- |

Хоче всех ознакомить с ключевыми моментами результатов опроса Барклайс. Опрос проводился с 3 по 7 июня. Опрос проводился среди 304 инвесторов, я так понимаю институциональных.

Так согласно опроснику, «рынок» достаточно конструктивно оценивает шансы роста рынков акций во втором полугодии. 50% инвесторов в следующем квартале предпочитают вложения в акции в сравнении с другими классами активов. При этом, количество желающих инвестировать в highquality облигации упал с 10% до 7% по сравнению с прошлым кварталом.

Инвесторов беспокоят 2 глобальные вещи:

— сокращения стимулирования ФЕДом — 31% респондентов

— снижение темпов глобального экономического роста — 33% респондентов

Исходя из ралли на рынках акций в первом полугодии, инвесторы считают, что рост на рынках акций будет ограниченным

56% — потенциал -5% +5% в следующие 3 месяца.

29% — за рост 5-10%(прошлый квартал так считало 44%)

40% инвесторов в fixed income считают, что сокращениям стимулирования будет дан старт(сигнал) в декабре 2013 года, а не на встрече ФОМС в июне 2013.

Также 40% респондентов считают что ЕЦБ не будет понижать ставки следующие 6 месяцев.

Спасибо!

Так согласно опроснику, «рынок» достаточно конструктивно оценивает шансы роста рынков акций во втором полугодии. 50% инвесторов в следующем квартале предпочитают вложения в акции в сравнении с другими классами активов. При этом, количество желающих инвестировать в highquality облигации упал с 10% до 7% по сравнению с прошлым кварталом.

Инвесторов беспокоят 2 глобальные вещи:

— сокращения стимулирования ФЕДом — 31% респондентов

— снижение темпов глобального экономического роста — 33% респондентов

Исходя из ралли на рынках акций в первом полугодии, инвесторы считают, что рост на рынках акций будет ограниченным

56% — потенциал -5% +5% в следующие 3 месяца.

29% — за рост 5-10%(прошлый квартал так считало 44%)

40% инвесторов в fixed income считают, что сокращениям стимулирования будет дан старт(сигнал) в декабре 2013 года, а не на встрече ФОМС в июне 2013.

Также 40% респондентов считают что ЕЦБ не будет понижать ставки следующие 6 месяцев.

Спасибо!

- комментировать

- Комментарии ( 0 )

Продажи идут не только на рынке акций

- 11 июня 2013, 15:02

- |

Паралельно с падением рынка акций (индекс ММВБ обновил годовой минимум, упав до 1300 п.) не прекращаются продажи в секторе корпоративных облигаций. Похоже нерезиденты выводят деньги с этого сегмента рынка. Слабость рубля это подтверждает.

Сегодня очищенный индекс корп. облигаций ММВБ практически вернулся на апрельские ценовые минимумы.

А вот так выглядят график по спреду в доходностях между 10-летними евробондам России (белый), Турции (желтый) и Польши по отношению к германским бундосам.

( Читать дальше )

Сегодня очищенный индекс корп. облигаций ММВБ практически вернулся на апрельские ценовые минимумы.

А вот так выглядят график по спреду в доходностях между 10-летними евробондам России (белый), Турции (желтый) и Польши по отношению к германским бундосам.

( Читать дальше )

ФСК ЕЭС успешно разместила 35-летний выпуск инфраструктурных облигаций на 30 млрд руб.

- 10 июня 2013, 18:55

- |

ФСК ЕЭС разместила на Московской бирже первый транш инфраструктурных облигаций серий 23 и 28 на общую сумму 30 млрд руб. Об этом говорится в сообщении компании. Срок до погашения облигаций — 35 лет. Ставки купонов привязаны к инфляции и рассчитываются как прирост индекса потребительских цен (ИПЦ) за последний год, увеличенный на 1%.

Основным инвестором в инфраструктурные облигации ФСК ЕЭС выступил Внешэкономбанк, в управлении которого находятся средства пенсионных накоплений. Организаторами сделки ФСК ЕЭС выступили Газпромбанк и «Ренессанс Капитал».

Срок до погашения инфраструктурных облигаций ФСК ЕЭС является на текущий момент самым длинным сроком среди корпоративных облигаций за всю историю российского рынка ценных бумаг.

По словам первого заместителя председателя правления ФСК ЕЭС Андрея Казаченкова, привлечение долгосрочных средств пенсионных накоплений ФСК ЕЭС является значимой государственной поддержкой магистрального электросетевого комплекса и в наибольшей степени отвечает долгосрочным задачам развития российской экономики.

( Читать дальше )

Основным инвестором в инфраструктурные облигации ФСК ЕЭС выступил Внешэкономбанк, в управлении которого находятся средства пенсионных накоплений. Организаторами сделки ФСК ЕЭС выступили Газпромбанк и «Ренессанс Капитал».

Срок до погашения инфраструктурных облигаций ФСК ЕЭС является на текущий момент самым длинным сроком среди корпоративных облигаций за всю историю российского рынка ценных бумаг.

По словам первого заместителя председателя правления ФСК ЕЭС Андрея Казаченкова, привлечение долгосрочных средств пенсионных накоплений ФСК ЕЭС является значимой государственной поддержкой магистрального электросетевого комплекса и в наибольшей степени отвечает долгосрочным задачам развития российской экономики.

( Читать дальше )

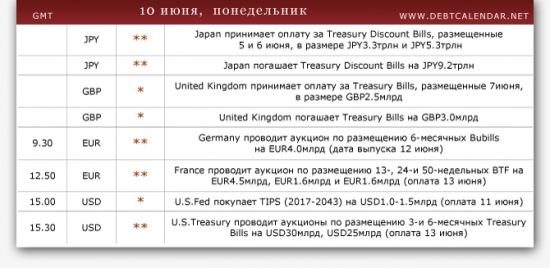

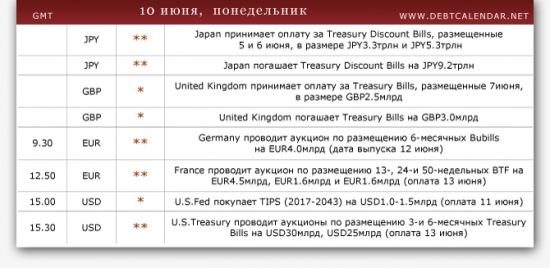

Размещения / погашения 10.06-14.06

- 10 июня 2013, 12:18

- |

Австралия: понедельник – выходной; в среду и пятницу бонд-аукционы. С понедельника по среду выходные в Китае. У Японии ставка во вторник, а в течение недели три аукциона. В начале недели Европа, в основном, проводит аукционы и принимает оплату за уже размещенные бумаги, и лишь в четверг- пятницу выплаты, в том числе крупное немецкое погашение. Великобритания помимо стандартного размещения биллей проводит два Gilt-аукциона. США размещают длинные бумаги на 66 млрд с оплатой на следующей неделе. Вливание со стороны ФРС, оплачивающей выкупленные MBS, запланировано на четверг.

Все подробности по ликвидности и рынку госдолга на www.debtcalendar.net

Для получения полного доступа ко всем материалам сайта необходима регистрация.

Все подробности по ликвидности и рынку госдолга на www.debtcalendar.net

Для получения полного доступа ко всем материалам сайта необходима регистрация.

Вопрос к специалистам по облигационному рынку.

- 08 июня 2013, 21:59

- |

Всем привет.

Я дейтрейдер, но считаю что каждый человек должен иметь инвестиции акции-облигации-недвижимость. Рентабельность недвижимости сейчас весьма плачевная. Для акций — хорошие уровни для набора портфеля (сам загружен на 85%). Но вот в облигациях у меня пробел знаний, прежде всего практический.

Почему заинтересовала эта тема: держать свободные деньги в кэше на брокерском счету, вероятно не самый эффективный метод управления. Переводить на банковский депозит — геморой связанный с уплатой налогов на уже полученную прибыль. Облигации в этом свете видятся логичным решением, но возникают вопросы:

1) На сколько эффективно парковать деньги в облигах с горизонтом от 3-6 месяцев до года?

2) Какие ликвидные облиги крутятся на бирже (т.к. на сколько я представляю в России это в основном внебиржевой рынок)?

Заранее Спасибо.

Я дейтрейдер, но считаю что каждый человек должен иметь инвестиции акции-облигации-недвижимость. Рентабельность недвижимости сейчас весьма плачевная. Для акций — хорошие уровни для набора портфеля (сам загружен на 85%). Но вот в облигациях у меня пробел знаний, прежде всего практический.

Почему заинтересовала эта тема: держать свободные деньги в кэше на брокерском счету, вероятно не самый эффективный метод управления. Переводить на банковский депозит — геморой связанный с уплатой налогов на уже полученную прибыль. Облигации в этом свете видятся логичным решением, но возникают вопросы:

1) На сколько эффективно парковать деньги в облигах с горизонтом от 3-6 месяцев до года?

2) Какие ликвидные облиги крутятся на бирже (т.к. на сколько я представляю в России это в основном внебиржевой рынок)?

Заранее Спасибо.

Медвежье время для облигаций

- 08 июня 2013, 14:09

- |

Как будто было не достаточно того, что миллионы американцев получают ничтожные проценты на их вклады, так в настоящее время они сталкиваются с еще одной угрозой – возможной потерей основной суммы своих вложений в облигации и в другие активы с фиксированной доходностью.

Май и эта первая неделя июня были ужасными для многих инвесторов в инструменты с фиксированным доходом. Если бы существовал индекс инструментов с фиксированным доходом по типу Dow Jones Industrial Average или S&P 500, то то, что сейчас происходит с инструментами с фиксированной доходностью было бы большим событием и мы все бы говорили о медвежьем рынке облигаций.

( Читать дальше )

ОБЛИГАЦИИ (КОРП) ДЛЯ ФИЗ ЛИЦ

- 06 июня 2013, 12:36

- |

Добрый день Ув. инвесторы. Предлагаю для обсуждения проблему удержания НДФЛ эмитентом при выплате купона.

Суть проблемы. Уже пру лет как сталкиваюсь с тем, что держу облигацию до выплаты купона (стратегия консервативная- личный пенсионный счет скажем так), но получаю купон уже с уплаченным НДФЛ (как говорят брокеры -КИТы и БКС, что это по кодексу) в итоге доходность падает, а если еще бумага была приобретена в середине купонного ериода, то чтобы вернуть излешне удержанный налог (поскольку часть то купона я оплатил при покупке) надо побегать в налоговую,- что не очень то популярное занаятие. раньше выход был один- продавать до отсечки и потом снова пытаться откупить… теряешь на комисах и спрэде...

Решение. я просил своих брокеров брать бумаги в РЕПО на момнет отсечки, но им это не интересно… говорят найдите себе сами контрагента(то же мне блин брокеры- БКС большой привет). В общем я контрагента нашел сам. это юр лицо, человек работает в казначействе крупной компании- в общем они готовы выкупать у меня облиги на неделю, а потом продавать обратно. в качестве спасибо ставка конечно выше немного рыночной.

Интересно узнать на сколько интересно такое предложение для широкого круга инвесторов (лимиты большие не на одного физика хватит )) ), а может кто подскажет как по другому справиться с такой ситуацией.

Спасибо

Суть проблемы. Уже пру лет как сталкиваюсь с тем, что держу облигацию до выплаты купона (стратегия консервативная- личный пенсионный счет скажем так), но получаю купон уже с уплаченным НДФЛ (как говорят брокеры -КИТы и БКС, что это по кодексу) в итоге доходность падает, а если еще бумага была приобретена в середине купонного ериода, то чтобы вернуть излешне удержанный налог (поскольку часть то купона я оплатил при покупке) надо побегать в налоговую,- что не очень то популярное занаятие. раньше выход был один- продавать до отсечки и потом снова пытаться откупить… теряешь на комисах и спрэде...

Решение. я просил своих брокеров брать бумаги в РЕПО на момнет отсечки, но им это не интересно… говорят найдите себе сами контрагента(то же мне блин брокеры- БКС большой привет). В общем я контрагента нашел сам. это юр лицо, человек работает в казначействе крупной компании- в общем они готовы выкупать у меня облиги на неделю, а потом продавать обратно. в качестве спасибо ставка конечно выше немного рыночной.

Интересно узнать на сколько интересно такое предложение для широкого круга инвесторов (лимиты большие не на одного физика хватит )) ), а может кто подскажет как по другому справиться с такой ситуацией.

Спасибо

Президент ФРБ Далласа Ричард Фишер считает, что облигации будут падать в цене

- 05 июня 2013, 17:49

- |

Президент Федерального резервного банка Далласа Ричард Фишер, фото с сайта Блумберг

Президент Федерального резервного банка Далласа Ричард Фишер, один из самых ярых критиков количественного смягчения со стороны центрального банка, призвал к сокращению ежемесячных покупок активов, которые в настоящее время составляют 85 миллиардов долларов, говоря, что он видит конец тридцатилетнего бычьего рынка облигаций.

«Это конец 30-летнего ралли» облигаций, Фишер заявил вчера журналистам после выступления в Торонто.

Материал полностью

Наш комментарий: Недавно был подобный материал про Японию, был и про США,где констатируется то, что начали расти доходности облигаций (под облигациями в основном понимаются – казначейские облигации США), на практике это означает, что падают цены этих самых облигаций. Это также значит, что больше людей (организаций, фондов) продают облигации чем покупают. При этом ФРС продолжает покупки на 85 миллиардов в месяц. Так же поступает и банк Японии. Так есть ли спрос на облигации не со стороны центральных банков?

( Читать дальше )

новости о джанк бондах - аптеки 36,6 и ТГК2

- 05 июня 2013, 11:26

- |

Аптечная сеть 36,6

Аптечная сеть 36,6 разместит выпуск облигаций серии БО-2 объемом 1 млрд руб. Срок обращения и ориентиры по купону и доходности неизвестны.

Компания на протяжении нескольких лет имеет большой опыт долговой нагрузки. К концу 2012 года показатель Чистый Долг/EBITDA, по нашим оценкам, составил 3,7х. Общий долг на конец года составил 9,6 млрд руб. При этом краткосрочный долг составил 7,2 млрд руб. Денежный поток от операционной деятельности находится в районе нуля. Свободный денежный поток, соответственно, отрицательный. В этой ситуации единственным источником ликвидности являются заемные средства. Напомним, что недавно сообщалось о том, что МКБ открыл компании кредитную линию объемом 8,5 млрд руб. сроком на пять с половиной лет. Это снижает краткосрочные кредитные риски.

В 2009 году компания допустила дефолт по погашению дебютного выпуска облигаций. Однако второй выпуск был успешно погашен в июне 2012 года.

По нашим оценкам, средняя стоимость долга компании в 2012 году составила 15,63%. Выпуск будет интересен толерантным к риску инвесторам в случае наличия годовой оферты и доходности к оферте не менее 15% годовых.

( Читать дальше )

Аптечная сеть 36,6 разместит выпуск облигаций серии БО-2 объемом 1 млрд руб. Срок обращения и ориентиры по купону и доходности неизвестны.

Компания на протяжении нескольких лет имеет большой опыт долговой нагрузки. К концу 2012 года показатель Чистый Долг/EBITDA, по нашим оценкам, составил 3,7х. Общий долг на конец года составил 9,6 млрд руб. При этом краткосрочный долг составил 7,2 млрд руб. Денежный поток от операционной деятельности находится в районе нуля. Свободный денежный поток, соответственно, отрицательный. В этой ситуации единственным источником ликвидности являются заемные средства. Напомним, что недавно сообщалось о том, что МКБ открыл компании кредитную линию объемом 8,5 млрд руб. сроком на пять с половиной лет. Это снижает краткосрочные кредитные риски.

В 2009 году компания допустила дефолт по погашению дебютного выпуска облигаций. Однако второй выпуск был успешно погашен в июне 2012 года.

По нашим оценкам, средняя стоимость долга компании в 2012 году составила 15,63%. Выпуск будет интересен толерантным к риску инвесторам в случае наличия годовой оферты и доходности к оферте не менее 15% годовых.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал